Pour le quatrième trimestre, la croissance devrait se ralentir, en raison des effets «connus» du resserrement des conditions financières et de l'augmentation des coûts liée aux pétrole. Mais ce sont probablement les «inconnues connues» qui détermineront le niveau de faiblesse.

La semaine dernière, les investisseurs se sont détournés du risque, sous l'effet de la hausse des rendements des obligations d'Etat américaines à long terme; les rendements des obligations américaines à 30 ans ont augmenté de 30 points de base au cours de la semaine. Les écarts de crédit des entreprises se sont élargis, les prix des actions et des matières premières ont baissé, et le dollar américain et le yen japonais se sont appréciés. La volatilité a également augmenté - notre indice de référence préféré, le VIX, s'est négocié au-dessus de 20 au cours de la semaine.

Nous pensons que les données économiques de la première semaine de chaque mois sont essentielles pour évaluer l'activité actuelle et la dynamique future. La semaine dernière, les investisseurs ont continué à ajuster leurs attentes et leur positionnement à la lumière du message «higher for longer» donné par les banques centrales occidentales, en examinant attentivement les données pour détecter tout signe de ralentissement économique.

Les indices PMI (indices des directeurs d'achat) du Bureau national des statistiques chinois ont confirmé que l'activité économique avait atteint son point le plus bas, dépassant les attentes, et qu'elle était de nouveau en expansion. La vision de la Chine reste pessimiste - personne ne s'attend à une reprise en forme de V, car la faiblesse sous-jacente des investissements en actifs fixes persiste. Toutefois, le consensus s'attend désormais à ce que l'économie croisse de 5% en 2023, ce qui est conforme aux objectifs officiels.

Pour la zone euro, l'indice PMI composite s'est établi à 47,2, conformément aux attentes, avec une contraction des sous-composantes de l'industrie manufacturière et des services. L'indice composite étant désormais inférieur au niveau neutre de 50 pour le quatrième mois consécutif, nous pensons qu'il est de plus en plus probable que la zone euro se soit contractée au troisième trimestre et qu'il y ait peu de signes de reprise à l'approche du quatrième trimestre, les nouvelles commandes subissant de nouvelles baisses. L'Allemagne reste au cœur de la faiblesse du bloc. Toutefois, les répercussions sur le marché de l'emploi sont moins évidentes, car le taux de chômage Eurostat de la région est tombé à 6,4%, soit le niveau le plus bas jamais enregistré.

Aux Etats-Unis, l'indice PMI manufacturier a dépassé les attentes, s'établissant à 49,0 contre 47,6 pour le consensus, en raison d'une reprise des nouvelles commandes et de l'emploi, qui a augmenté à 51,2, revenant ainsi en territoire expansionniste. La balance commerciale a également confirmé la reprise dans le secteur manufacturier, se resserrant plus que prévu à -58,3 milliards de dollars US, soutenue par de fortes exportations. Parallèlement, le rapport sur le secteur des services a été conforme aux attentes, toutes ses sous-composantes étant en expansion. Sur le front de l'emploi, les données continuent de montrer une forte résilience. Le rapport JOLT (Job Openings and Labor Turnover) a surpris les investisseurs avec une forte augmentation des ouvertures d'emplois ; 9,61 millions par rapport aux attentes de 8,815 millions. Dans le même temps, le rapport NFP (Nonfarm Payroll) a surpris à la hausse avec la création de 336’000 emplois en septembre contre 170’000 attendus. De nombreux économistes estiment désormais que la croissance de l'économie américaine est supérieure à 3% en rythme annuel pour le troisième trimestre.

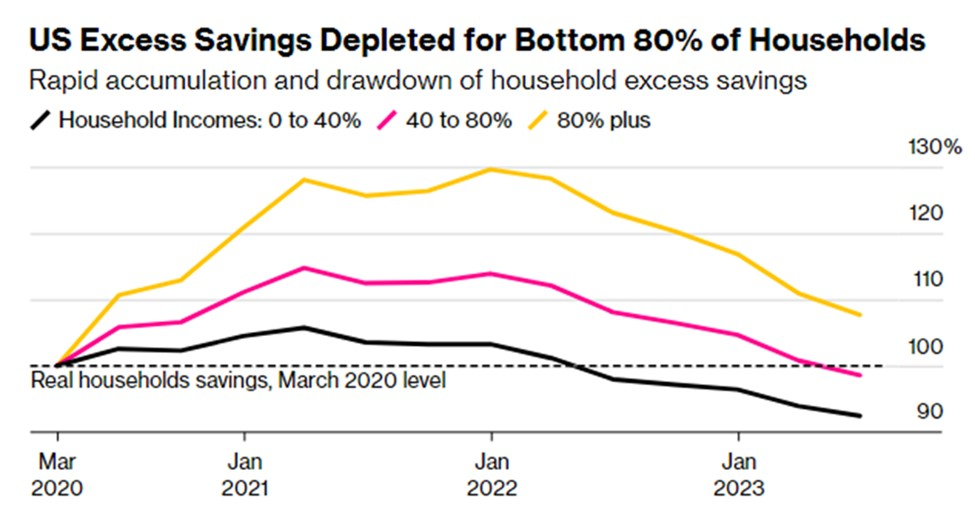

Pour le quatrième trimestre, la croissance devrait se ralentir par rapport au troisième trimestre, en raison des effets «connus» du resserrement actuel des conditions financières et de l'augmentation des coûts liée aux prix du pétrole. Toutefois, à notre avis, ce sont les «inconnues connues» qui détermineront probablement le niveau de faiblesse. Il s'agit notamment des effets de la grève de l'UAW (United Auto Workers) (qui en est à sa quatrième semaine) et de la fin du moratoire sur le remboursement des prêts étudiants - 15% de la population américaine ont des prêts étudiants en cours, ce qui représente la deuxième plus grande dette de consommation aux Etats-Unis, soit 1,6 milliard de dollars américains. Nous constatons que 80% des ménages ont épuisé leur épargne excédentaire (voir le graphique de la semaine). En outre, bien que le vote de la Chambre des représentants en faveur de la destitution du président Kevin Mcarthy n'ait pas d'impact immédiat sur le financement du gouvernement (qui a été prolongé jusqu'au 17 novembre), la vacance du leadership pourrait augmenter les chances d'une fermeture du gouvernement à l'expiration de la prolongation actuelle.

Dans l'ensemble, le FOMC (Federal Open Market Committee) devrait être satisfait de la réaction actuelle du marché ; il a été en mesure de resserrer les conditions financières sans augmenter les taux directeurs. Au cours des 18 derniers mois, le FOMC a conclu que l'efficacité réduite de la politique monétaire exigeait un resserrement plus long et que les taux d'intérêt au jour le jour ne contrôlaient pas la plupart des décisions économiques - celles-ci étant déterminées par les taux à long terme, les écarts de crédit et les prix des actions. Le danger de cette politique est que certaines parties de l'économie sont plus sensibles aux taux d'intérêt que d'autres, comme l'a montré le stress du début de l'année sur le marché bancaire régional américain. Nous espérons éviter d'atteindre un niveau critique qui déclenche un effondrement de l'économie ou des prix des actifs, comme cela s'est produit lors du «lundi noir» de 1987, l'effondrement des prix des actions s'expliquant par leur surévaluation, un déficit budgétaire persistant et la hausse des taux d'intérêt.

Pour que le FOMC change de cap, il faudrait qu'il constate un problème de liquidité évident, des turbulences financières de grande ampleur ou des signes indiquant que l'économie réelle ralentit plus que souhaité. Aucun de ces événements n'est actuellement à l'ordre du jour.