L’indice de la Fed de Philadelphie a par contre déçu et poursuit son tassement en novembre, comme la confiance des promoteurs immobiliers NAHB ou encore la production industrielle.

Economie

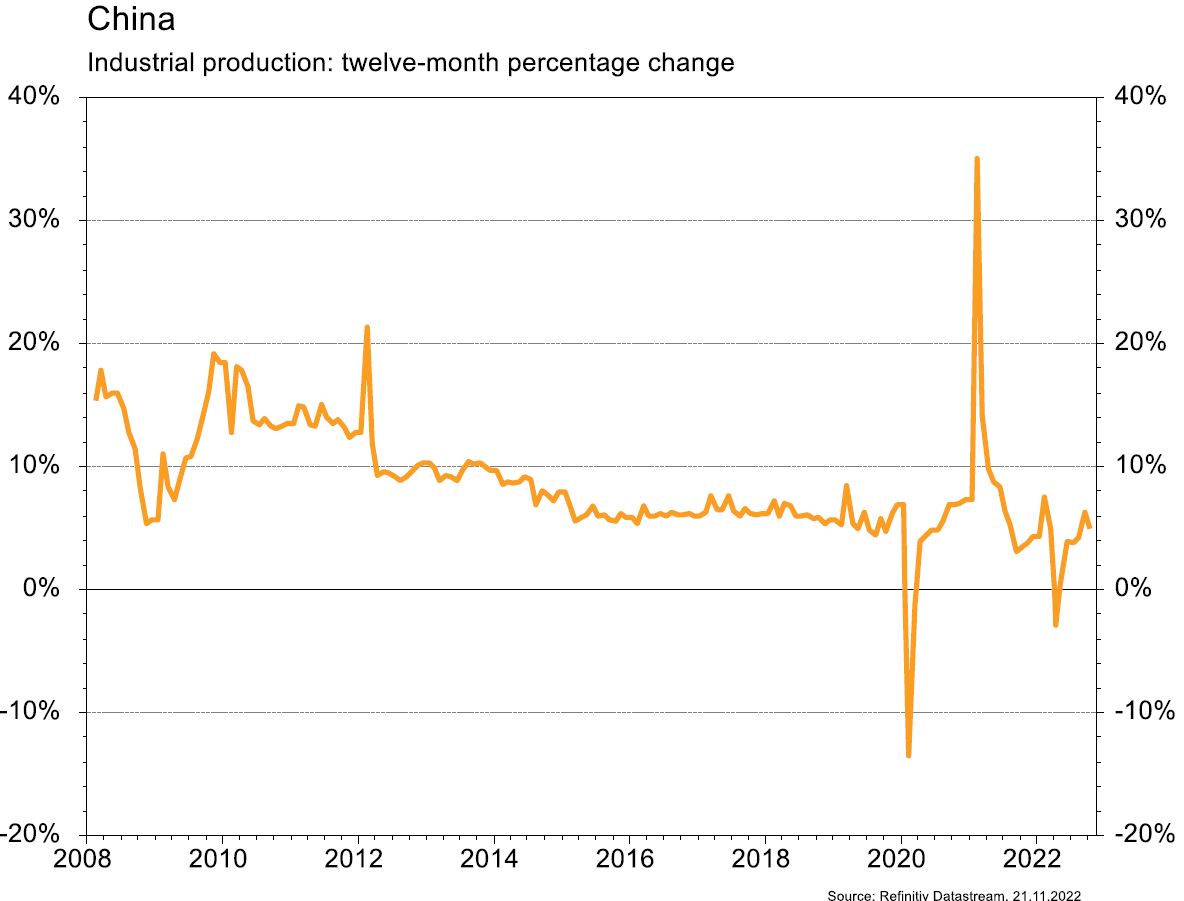

Aux États-Unis, les statistiques publiées demeurent contrastées. Parmi les bonnes surprises, on notera le rebond de l’Empire Manufacturing de -9,1 à +4,5 en novembre. De même, les ventes de détail ont dépassé les attentes en octobre (+1,3% m/m), comme les mises en chantier (-4,2% m/m) et les permis de construire (-2,4% m/m) reculant moins qu’attendu en octobre. L’indice de la Fed de Philadelphie a par contre déçu et poursuit son tassement en novembre (de -8,7 à -19,4), comme la confiance des promoteurs immobiliers NAHB (de 36 à 33) ou encore la production industrielle qui se contracte en octobre (-0,1% m/m). En zone euro, la production industrielle de septembre surprend agréablement (+0,9% m/m; +4,9% a/a). En Chine, la production industrielle (5% a/a), les ventes de détail (-0,5% a/a) et les investissements (5,8% a/a) ont déçu en octobre.

Limites planétaires

Les véhicules électriques ont représenté 22% des ventes de voitures en Chine en octobre, auxquels s’ajoutent 9% d’hybrides rechargeables. La forte croissance de son marché domestique fait croître la part de la Chine dans le marché mondial de véhicules électriques. Cette part est passée de 26% en 2015 à 48% en 2021, puis 56% au premier semestre 2022 et devrait rapidement dépasser les 60% selon Bloomberg NEF.

Obligations

Aux US, la rhétorique «hawkish» de plusieurs membres de la Fed a entrainé une hausse des attentes de taux terminal (+18pb à 5,07%) et un aplatissement significatif de la courbe de taux (2Y +20pb/ 10Y +2pb). La pente 10Y-2Y termine à -70pb, son niveau le plus inversé depuis 1981. En Europe, les taux souverains ont fortement baissé (Bund 10Y -16pb/BTP 10Y -31pb), en partie lié aux tensions entre la Russie et l’Ukraine. Sur le crédit, toutes les catégories ont généré une performance positive aux US (IG +1,2%/HY +0,7%) et en Europe (IG +1,1%/HY +0,1%).

Sentiment des traders

Bourse

Les marchés européens ouvraient dans le rouge ce matin, dans le sillage des indices chinois rattrapés par la Covid. La semaine sera biaisée aux US à cause de Thanksgiving mais nous aurons quand même les publications des commandes de biens durables et des minutes du FOMC. Les marchés devraient continuer à évoluer en dents de scie.

Devises

L’aversion au risque étant de retour après les frappes sur la centrale nucléaire de Zaporijia, l’€ a subi des prises de bénéfices rapides: €/$ 1,0260, un test du sup. 1,0095 est possible, la rés. 1,0480 reste valable. Le $ consolide et freine sa chute à: $/CHF 0,9570, $/JPY 141,1, £/$ 1,1815. Nous anticipons les fourchettes suivantes: $/CHF 0,9350 – 0,9900, £/$ 1,1334 – 1,2027. Le CHF se raffermit contre € à 0,9805, sup. 0,9643 rés. 0,9957. L’oz d’or est à 1741 $/oz, sup. 1702 et rés. 1878.

Marchés

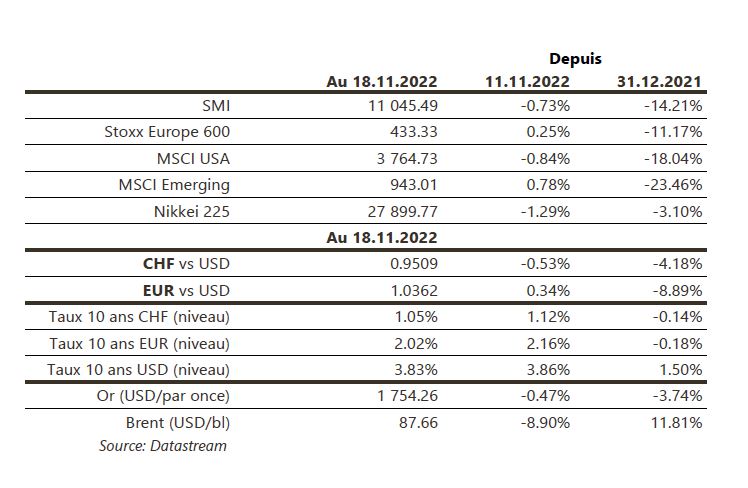

Les anticipations de récession visibles dans la courbe de taux US et l’accélération des révisions à la baisse des profits 2023 (-9% pour le S&P500 depuis fin septembre) ont entraîné un recul des matières premières (indice -3,2%, pétrole -8,9%, cuivre -5,4%) et des actions développées (-0,5%; US -0,8%; Nasdaq -1,6%) au profit des obligations, en particulier souveraines (10 ans: US +0,3%, Europe +1,3%). On note cependant la hausse des actions émergentes (+0,8%), en particulier chinoises (+0,5% à +2,6% suivant les indices). A suivre cette semaine: indicateurs économiques avancés (Fed de Chicago et de Richmond), PMI manufacturier et des services, commandes de biens durables et «minutes» de la Fed aux États-Unis; confiance des ménages, PMI manufacturier et des services dans la zone euro; taux d’emprunt à 1 et 5 ans en Chine.

Marché suisse

A suivre cette semaine: perspectives économiques, avec données sur la Suisse (OCDE), statistiques parahôtellerie au T3 (OFS) et baromètre de l’emploi T3 (OFS). Les sociétés suivantes publieront des chiffres: Julius Bär, SoftwareONE et Carlo Gavazzi. Finalement U-blox et Orell Füssli tiendront leur journée des investisseurs.

Actions

GENERAL MOTORS (Satellite) a tenu sa journée investisseurs affinant à la hausse les objectifs 2022 d’EBIT et BPA et relevant celui de Free cash Flow. Sur 2023-25, le groupe va accélérer ses investissements dans les véhicules électriques de 9 milliards de dollars à 11-13 milliards de dollars par an et vise à générer plus de 50 milliards de dollars de revenu tout en bénéficiant de la loi de réduction de l’inflation (IRA) sous forme de crédit d’impôts ce qui placerait la marge des VEs proche de celle des véhicules à moteurs thermiques.

HERMES (Core Holding): un mois après les excellentes publications du T3 par la plupart des acteurs du Luxe, Richemont confirme la bonne santé de l’industrie avec des résultats supérieurs aux attentes et se montre confiant sur les perspectives de fin d’année tant dans la joaillerie que dans les montres horlogères.

ROPER TECHNOLOGIES (Satellite) annonce le plan de succession de son CFO Rob Crisci en février 2023, après 10 ans chez Roper, c. 20 milliards de dollars d’investissements, un doublement du chiffre d’affaires et un quadruplement de la capitalisation. Il sera logiquement remplacé par Jason Conley, actuel vice président et directeur comptable.