Les sanctions économiques imposées à la Russie par l’Occident en représailles à l’invasion de l’Ukraine pourraient inciter les banques centrales à repenser leur politique de réserve de change.

Le 14 février dernier, le gouvernement de Justin Trudeau décidait d’imposer des sanctions financières à certains activistes du convoi de la liberté, un mouvement populaire qui bloquait Ottawa pour protester contre l'obligation vaccinale anti-Covid-19. Quelques jours plus tard, la police canadienne annonçait que plus de 200 comptes bancaires en lien avec le mouvement de protestation avaient été gelés. Il s’agit d’un événement sans précédent dans un pays développé avec un message sans équivoque: si le gouvernement n’apprécie pas la manière dont vous utilisez votre argent, il peut décider du jour au lendemain que vous n’avez plus la main sur vos avoirs.

Deux semaines plus tard, une décision confiscatoire d’une tout autre dimension voyait le jour: en représailles à l’invasion de l’Ukraine, l’Occident a décidé de bloquer les avoirs de la Banque centrale russe. En effet, les Etats-Unis, le Canada, la France, l'Italie, l'Allemagne et le Royaume-Uni veulent «empêcher la Banque centrale russe de déployer ses réserves internationales d'une manière qui compromette l'impact des sanctions.». La moitié des 630 milliards de dollar de réserves qui auraient pu être utilisés par les russes pour défendre le rouble (en chute libre) et pour recapitaliser les banques locales (coupées du SWIFT) ne sont aujourd’hui pas accessibles à Moscou.

C'est la première fois qu'une banque centrale du G20 est sanctionnée de la sorte. La Russie est désormais un paria du système financier international, au même titre que l'Iran, le Venezuela ou la Corée du Nord.

Cette décision extraordinaire est susceptible de remettre en cause le système monétaire international qui est en place depuis maintenant plus de 50 ans. Comme rappelé récemment par Gavekal, l’ordre financier tel que nous le connaissons repose sur les bases suivantes:

- Les prix de l’énergie et la plupart des échanges mondiaux sont libellés en dollar américain;

- Les États-Unis font face à un déficit structurel du compte courant, ce qui permet au reste de la planète d’avoir accès aux dollars nécessaires au commerce international;

- Les pays dont le compte courant est excédentaire placent leur surplus de dollar dans des bons du Trésor américain en tant que réserve (une aubaine pour le budget américain qui est lui aussi en déficit structurel et doit donc être financé);

- Si nécessaire, la Réserve fédérale américaine se tient prête à injecter des dollars dans le système mondial via des swaps de change ou directement dans l’économie américaine (ce qui bénéficie de facto à l’économie mondiale).

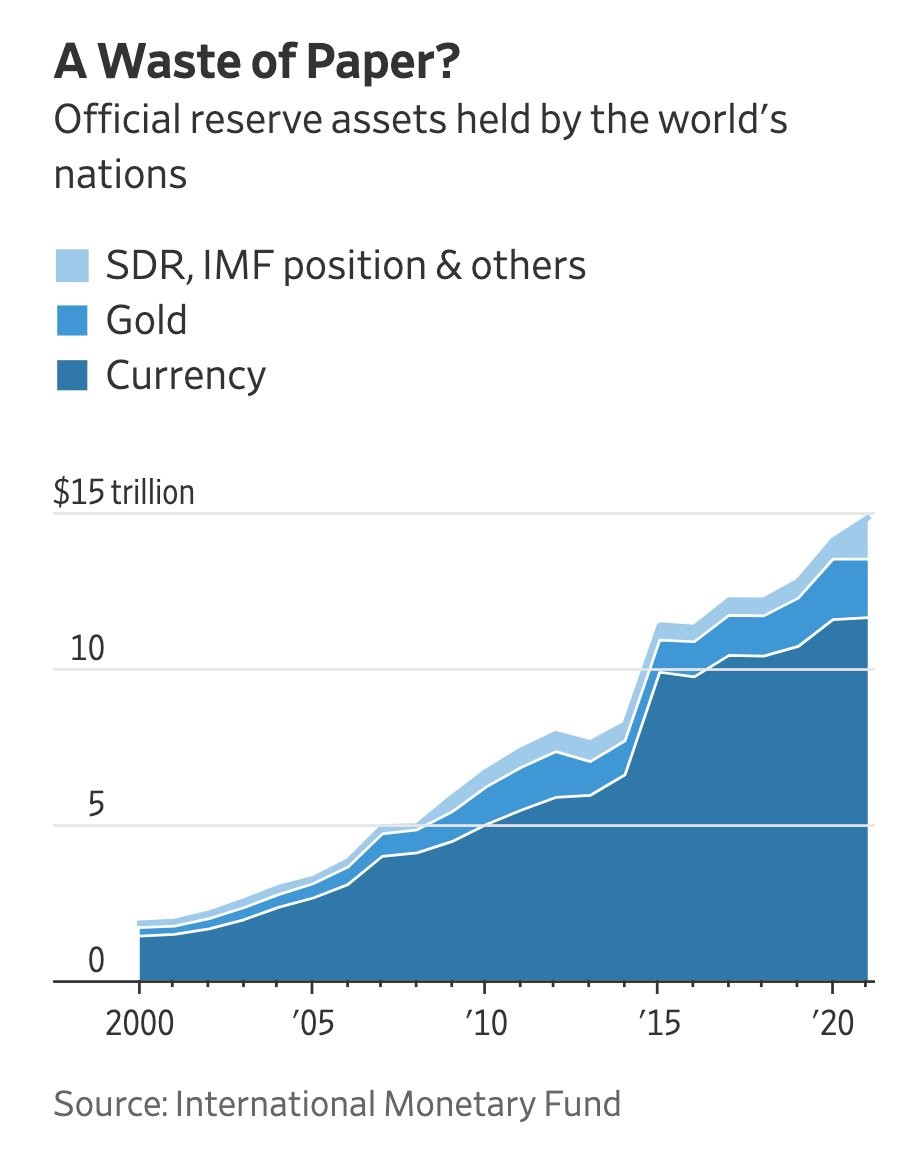

La thésaurisation de réserves en devises internationales est une pierre angulaire de l’actuel système monétaire. Les réserves mondiales en devises ont d’ailleurs littéralement explosé au cours des vingt dernières années, passant de 1,8 trillion au début des années 2000 à 12,8 trillions à la fin de l’année dernière. Ces réserves sont principalement détenues sous forme de bons et d'obligations d'État américains et européens, le dollar américain représentant encore près de 60% de ces réserves et l'euro environ 20%. Comme le montre le graphique ci-dessous, les réserves globales s’élèvent à près de 15 trillions, car les banques centrales détiennent également d’autres actifs tels que l’or – nous y reviendront.

Même si ce système a créé de nombreux excès et disparités, il a plutôt bon fonctionné depuis la fin de Bretton Woods, et en particulier pour les américains qui ont ainsi trouvé un moyen de financer leurs déficits jumeaux.

Mais pour de nombreux observateurs, le fait que l’Occident ait choisi de geler les réserves en dollar (et en euro) va inciter certains gouverneurs de banque centrale à repenser la logique de constitution des réserves mais aussi le bien fondé d’investir une partie du bilan dans des bons du Trésor américain. Avec des rendements réels négatifs (-5% pour le 10 ans), les obligations américaines n’ont d’autre raison d’être que la sécurité qu’elles offrent à leurs détenteurs. Mais si Washington peut décider du jour au lendemain de geler les dollars qu’un pays souverain pensait être les siens, les gouverneurs des banques centrales de Chine, du Pakistan, de l’Inde, de la Turquie, du Kazakhstan ou d’Arabie Saoudite ne vont-ils pas être incités à vendre tout ou une partie de leurs dollars et diversifier leurs avoirs dans d’autres actifs? Bien sûr, les circonstances liées à cette décision sans précédent des pays occidentaux sont tout à fait exceptionnelles et ne sont pas censées se répéter (du moins on l’espère…). Toutefois, ce gel des avoirs de la banque centrale russe pourrait avoir les conséquences suivantes.

- La constitution de réserves de devises étrangères va perdre une partie de son utilité

Deux impératifs sous-tendent la constitution de réserves: intervenir ou stabiliser les marchés nationaux ou servir de trésor de guerre en cas de choc économique, de catastrophe naturelle ou de crise de la balance des paiements. Pour Barry Eichengreen, professeur à Berkeley et expert en gestion des réserves mondiales, c'est le second qui pourrait être remis en question avec pour effet une baisse de la demande de réserves. Avec une conséquence importante: si les états souverains considèrent que les réserves sont moins utiles et/ou moins disponibles, ils devront alors accepter l'inévitabilité d'une variation plus importante de leurs taux de change.

- L’urgence de réformes dans les pays émergents

Pour le professeur Eichengreen, l’amoindrissement du rôle joué par les réserves va pousser les Etats à renforcer leurs systèmes financiers et rendre leurs économies moins sensibles aux perturbations liées aux taux de change, par exemple en décourageant les entreprises d'emprunter en devises étrangères. En soi, cela pourrait avoir un impact profond sur les marchés mondiaux et sur le modèle des marchés émergents et des économies en développement.

Un avis en partie partagé par Jim O’Neill, économiste chez Goldman Sachs. Pour lui, ce changement de paradigme va pousser les pays émergents à mettre en place davantage de réformes, ouvrir leurs marchés domestiques, libéraliser leurs économies et en quelque sorte s’affranchir de leur dépendance au modèle américain.

- La perte de vitesse du dollar en tant que monnaie de réserve

C’est une hypothèse émise par Zoltan Poszar, spécialiste des marchés monétaires au Crédit Suisse et ancien employé de la Réserve Fédérale de New York. Historiquement, les guerres ont souvent constitué un tournant pour le marché des changes. L’invasion de l’Ukraine par la Russie et les sanctions qui ont suivies pourraient en effet agir tel un électrochoc. Pour Poszar, l’accumulation de réserves en dollar par les banques centrales fait de moins en moins de sens. Le gel des avoirs russes va pousser de nombreuses banques centrales à se diversifier en dehors du dollar et à réancrer leurs devises locales à des actifs qui sont moins susceptibles d’être influencés (ou confisqués) par les gouvernements occidentaux.

- Un nouvel ordre monétaire

Toujours selon Poszar, nous pourrions assister à l’éclosion d’un nouvel ordre monétaire où les Etats seraient beaucoup moins interconnectés via les comptes bancaires internationaux et les réserves.

Jusqu’à ce jour, la plupart des réserves sont constituées de dettes d’Etats envers les autres. C’est le cas par exemple pour une banque centrale qui détient des bons du trésor américain ou des dollars déposés auprès de JP Morgan. C’est ce type d’actifs qui peut en effet être saisi ou sanctionné.

A l’avenir, de nombreux états pourraient être tentés de détenir des actifs sur lesquels ils peuvent garder la main en toute circonstance – c’est le cas par exemple de l’or détenu dans un coffre auprès d’une banque domestique.

La tentation est donc grande pour la Russie, la Chine et d’autres pays émergents d’arrimer leurs devises à l’étalon-or, ce qui constituerait en quelque sorte à un retour vers Bretton-Woods. Un virage à 180 degrés qui diminuerait la possibilité pour l’Occident d’utiliser le dollar ou l’euro comme une arme économique.

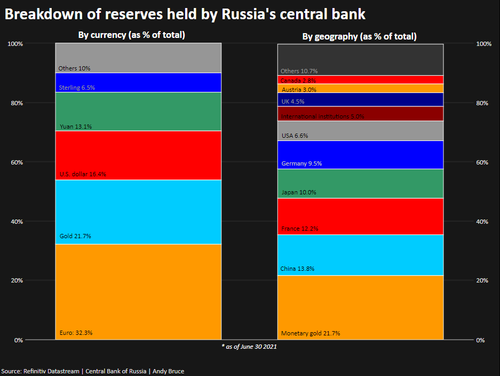

Relevons d’ailleurs que ce mouvement de dédollarisation a été amorcé par la Russie il y a déjà plusieurs années (cf. article Allnews «Le monde a changé»). Depuis l’annexion de la Crimée en 2014, la Russie s’est progressivement délestée de ses bons du trésor américain et a réinvesti ses avoirs en euro, yuan, sterling mais aussi en or. D’ailleurs, la banque centrale russe détient davantage d’or que de dollars américains.

Alors que de nombreux pays ont probablement la tentation de réduire leur dépendance au dollar et à l’euro, ils font cependant face à un problème de taille: comment et dans quel actif réinvestir des trillions de dollars actuellement détenus en tant que réserve?

Jusqu’à la crise ukrainienne, l’euro faisait figure de principale alternative au dollar. Mais l’alignement des européens avec les américains lors de ce conflit n’est pas de nature à renforcer l’attrait de l’euro pour les Etats qui veulent s’affranchir du type de risque discuté ci-avant.

Le yuan fait partie lui aussi des alternatives, et ce d’autant plus que la Chine pèse de manière toujours plus importante dans les échanges (cf. article Allnews «La dette chinoise, valeur refuge?»).

L’or est bien entendu un candidat tout désigné. Les banques centrales ont d’ailleurs accumulé 463 tonnes d’or supplémentaires en 2021, portant les réserves d’or mondiales à environ 35'600 tonnes, leur plus haut niveau depuis près de 30 ans…

Mais l’or en tant qu’actif de réserve a ses limites. Tout d’abord au niveau de sa valeur de marché, qui est aujourd’hui d’environ 12 trillions de dollars, un montant faible en comparaison des quelques 29 trillions de dollars d’échanges commerciaux annuels.

Autre limitation de l’or: il n’est pas si simple de le stocker et de le transférer.

Ces limitations sont autant d’éléments qui amènent certaines banques centrales à considérer des cryptomonnaies telles que le bitcoin comme possible monnaie de réserve: offre limitée (cf. article Allnews «Ce qui est rare est cher»), décentralisation, aisance de stockage et de transférabilité sont autant d’éléments qui font du bitcoin un candidat en tant qu’actif de réserve pour les banques centrales. Mais cet actif a lui aussi des limites: valeur de marché encore plus restreinte que celle de l’or, risque légal, forte volatilité, etc.

Même si le mouvement de diversification des réserves est en marche, la dédollarisation ne peut pas intervenir du jour au lendemain. Mais il est fort probable que la composition des bilans des banques centrales soient désormais scrutés de manière encore plus étroite par les économistes mais aussi les gouvernements, tant les conséquences macro-économiques et financières d’une réallocation des actifs pourraient être considérables.