Prudence à l'égard des secteurs les plus sensibles à l'économie des marchés financiers, tandis que les actions ont perdu en attrait face à la hausse des taux d'intérêt.

- Le resserrement des conditions financières devrait certes permettre d'enrayer l'inflation, mais aussi provoquer une récession sur les marchés développés, qui, quoique modérée, ne sera pas indolore pour autant compte tenu d'une hausse probable du chômage.

- Les obligations sont de nouveau attrayantes, avec de meilleurs rendements et une volatilité attendue plus faible pour les actifs de la plus haute qualité qui sont au centre de notre cadre d'investissement en cercles concentriques.

- Nous sommes prudents à l'égard des secteurs les plus sensibles à l'économie des marchés financiers, tandis que les actions ont perdu en attrait face à la hausse des taux d'intérêt.

Après avoir fait face à des difficultés sur tous les fronts en 2022, les investisseurs devraient être récompensés par davantage d'opportunités au cours de l'année à venir, même si l'économie mondiale reste confrontée à des obstacles.

A l'heure où les banques centrales poursuivent leur lutte contre l'inflation, nous prévoyons une récession modérée en 2023 sur les marchés développés, mais des incertitudes subsistent. Nous avons discuté de ces facteurs et d'autres lors du Forum cyclique de Pimco qui s'est tenu en décembre à Newport Beach, en dégageant trois thèmes économiques clés pour l'année à venir, que nous examinons dans la section suivante.

Une récession pourrait fragiliser davantage les actifs risqués, tels que les actions et les obligations d'entreprises de qualité inférieure. Cependant, nous pensons qu'à la faveur de la revalorisation des marchés financiers en 2022, d'autres classes d'actifs, en particulier les obligations, offrent désormais de meilleures perspectives de rendement. A la lumière de ce constat, nous nous concentrons sur les secteurs obligataires de qualité, dont les rendements n'ont pas été aussi attrayants depuis plusieurs années.

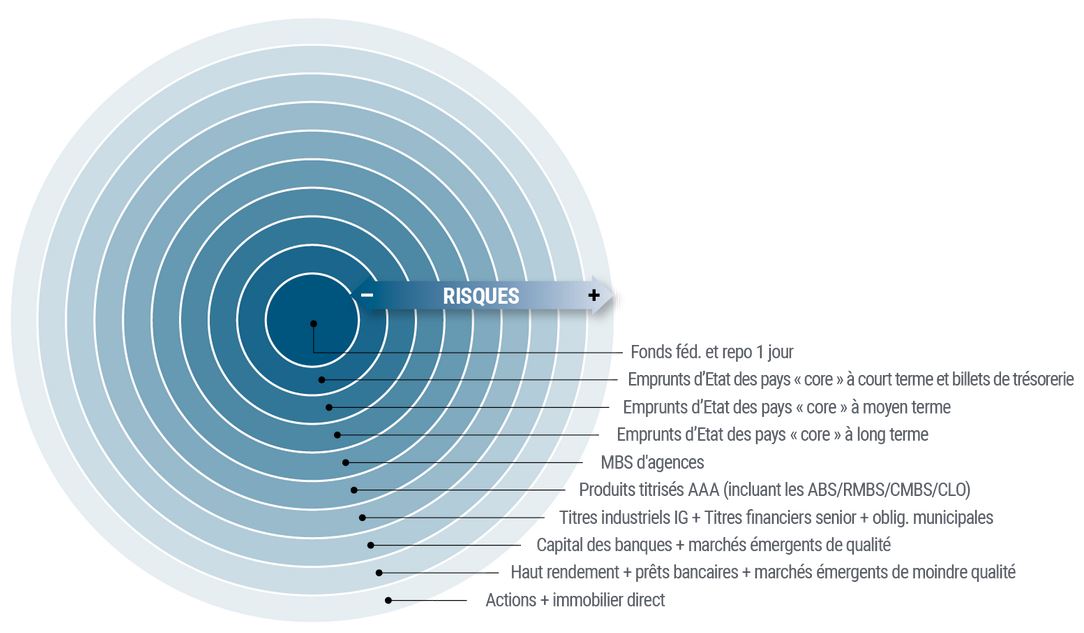

Dans notre cadre en cercles concentriques, qui reflète un risque croissant à mesure que l'on s'approche de la périphérie, nous privilégions les investissements les plus proches du noyau pour 2023. Plutôt que de prendre davantage de risques pour obtenir des rendements supplémentaires, nous cherchons à rendre les portefeuilles résilients en ciblant des investissements capables de résister à un ralentissement encore plus marqué. En d'autres termes, nous nous attendons à un atterrissage en douceur, mais prenons soin de nous préparer à des difficultés plus prononcées.

Depuis la publication de nos perspectives conjoncturelles d'octobre, «Tenir bon face à la pression», l'activité économique a été plus résistante que prévu, tandis que l'inflation est restée élevée. Toutefois, les perspectives - telles que mesurées par les enquêtes auprès des chefs d'entreprise et des directeurs d'achat - se sont détériorées, car les banques ont resserré les conditions de crédit, les carnets de commandes industriels ont diminué et les consommateurs ont épuisé leur épargne élevée. Les conditions financières restent également tendues, car les banques centrales ont renforcé les attentes du marché en ce qui concerne le niveau des taux directeurs, tout en cristallisant les prix en fonction des hausses effectives.

Par conséquent, une certaine forme de récession au cours des 12 prochains mois semble toujours probable dans les marchés développés (DM). Contrairement à d'autres récessions modernes, où les hausses de taux en prévision de l'inflation ont déclenché des tensions plus larges sur les marchés, cette récession et la hausse du chômage pourraient être le coût du retour de l'inflation aux niveaux cibles. Notre scénario de base est que les récessions en 2023 seront modestes, bien que nous nous préparions à un éventail de résultats possibles.

Nous mettons l'accent sur trois thèmes à l'approche de 2023:

1) L'inflation devrait se modérer et les risques pesant sur les perspectives d'inflation semblent plus équilibrés.

L'inflation a été attisée par les difficultés d'approvisionnement, liées d'abord à la pandémie, puis à la guerre en Ukraine, ainsi que par une poussée de la demande consécutive aux mesures de relance et à une augmentation des coûts unitaires de la main-d'œuvre. Cependant, maintenant que la plupart des ajustements de prix semblent derrière nous, une partie de cette inflation pourrait s'estomper avec la réduction des aides des banques centrales.

Par exemple, l'augmentation de 40% du prix des véhicules d'occasion aux Etats-Unis et la hausse de 50% des prix mondiaux de l'énergie ont contribué à hauteur de 4 points de pourcentage à l'inflation globale outre-Atlantique en 2022. Si, sans même baisser, ces prix se stabilisent, l'indice des prix à la consommation (IPC) global américain pourrait selon nous passer assez rapidement d'environ 8% à 4% (en termes annnualisés).

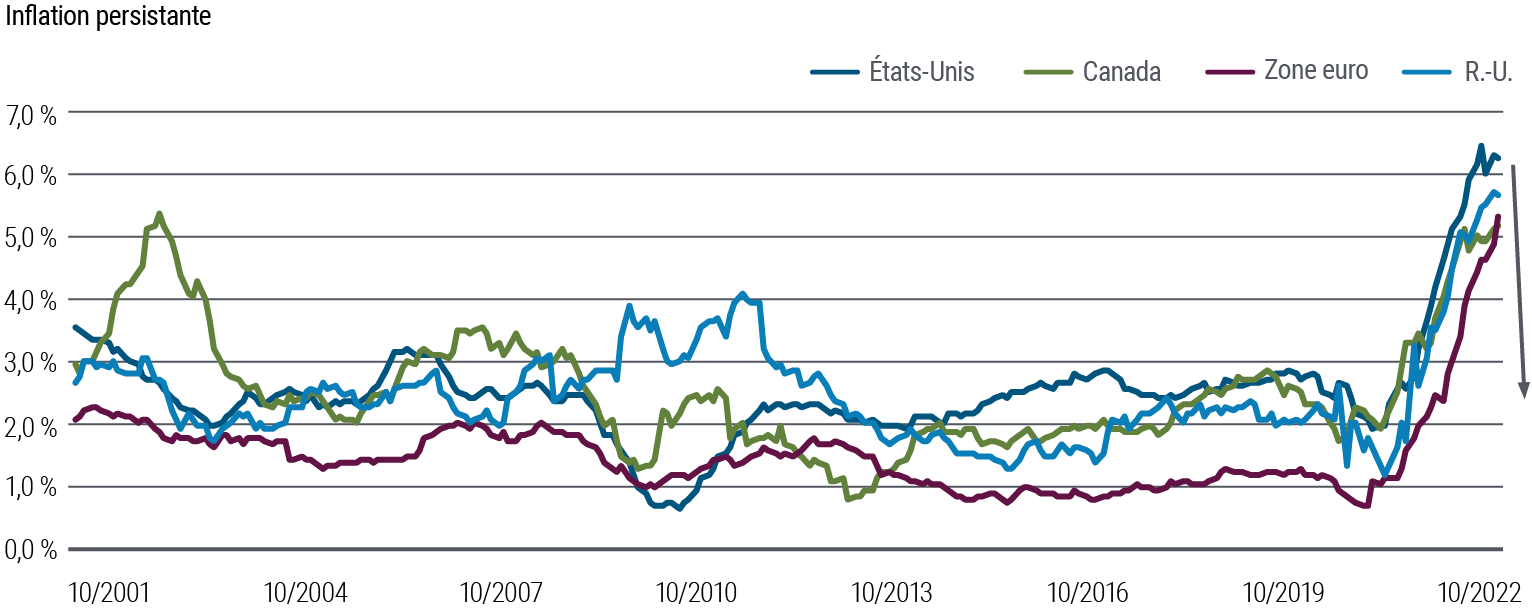

Une baisse de 4% à 2% prendrait plus de temps, car les catégories plus «persistantes» peuvent être lentes à s'infléchir (voir la Figure 1). La tension des marchés de l'emploi dans l'ensemble des pays développés a entraîné une hausse des salaires et des coûts unitaires de la main-d'œuvre. L'inflation des prix du logement et des loyers ne devrait ralentir que progressivement.

La réouverture plus rapide que prévu de la Chine pourrait accélérer la dissipation des problèmes d'approvisionnement. La consommation, notamment de services, jouera selon nous un rôle majeur à cet égard, en limitant la pression sur l'inflation des prix des biens au niveau mondial.

Les banques centrales semblent plus enclines à maintenir leurs politiques à des niveaux restrictifs qu'à les amener à de tels niveaux.

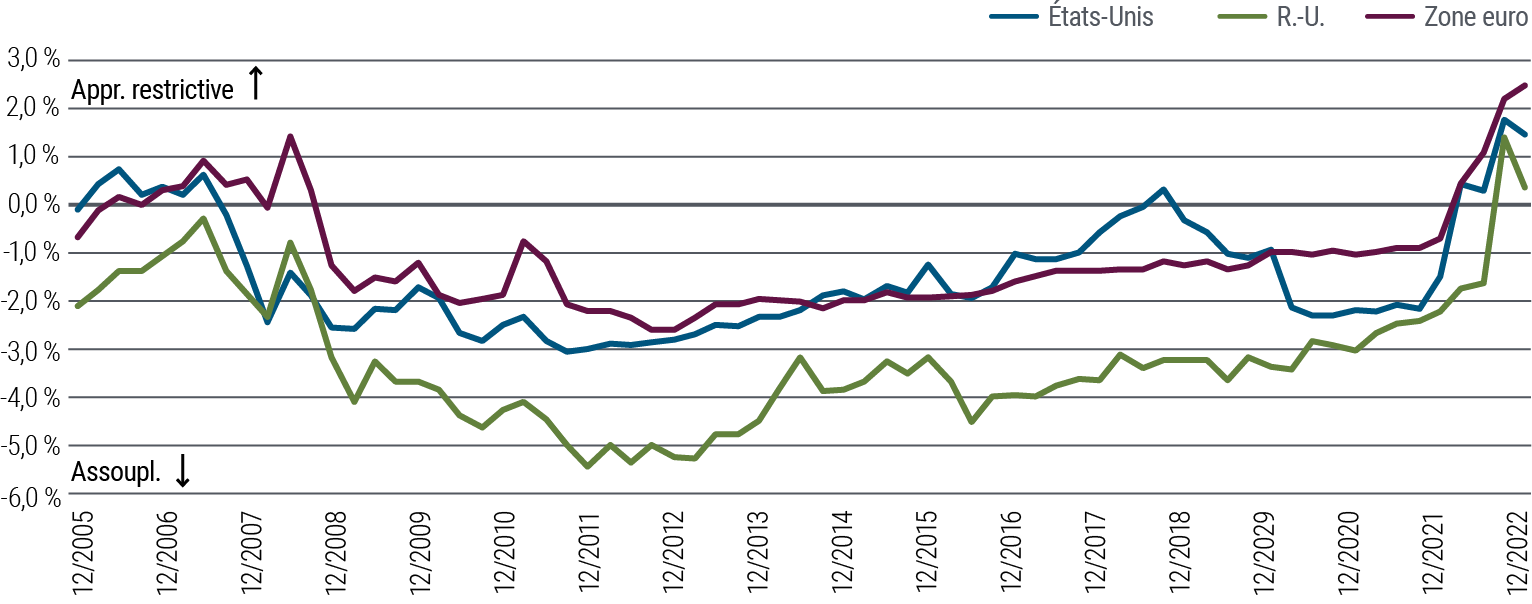

La politique monétaire a probablement déjà atteint des niveaux restrictifs dans plusieurs grandes économies – voir Figure 2. Si les taux nominaux au jour le jour y sont encore inférieurs à l'inflation, cela devrait changer lorsque l'inflation ralentira et qu'elle atteindra un niveau permettant aux banques centrales d'interrompre leurs cycles de hausse des taux.

Selon nous, la Réserve fédérale américaine (Fed) pourrait devoir porter le taux nominal des fonds fédéraux à environ 5%, ce qui est déjà largement pris en compte dans les cours boursiers et reflété dans les propres projections de la Fed.

En ce qui concerne l'Europe, les estimations placent le taux d'intérêt réel neutre nettement en dessous de celui des autres marchés développés, ce qui laisse à penser que la tâche sera plus aisée pour la Banque centrale européenne (BCE). Selon nous, on peut raisonnablement s'attendre à ce que la BCE marque une pause à un niveau de 3%, ou légèrement plus élevé, sachant que la zone euro devrait entrer prochainement en récession, si ce n'est déjà fait, et que l'inflation pourrait atteindre un pic au quatrième trimestre de 2022 ou au début de 2023.

La Banque d'Angleterre et la Banque du Canada ciblent probablement des taux nominaux entre ceux de la BCE et de la Fed. Les estimations concernant leurs taux réels neutres sont supérieures à celles de l'Europe.

Dans l'ensemble, les banques centrales des marchés développés ont déjà largement réaligné les prix du marché avec la nécessité d'une politique restrictive, et ce, relativement rapidement, sans tensions supplémentaires ni effet de contagion notables sur les marchés. Selon notre indice des conditions financières (qui tient compte des taux, des actions, du crédit et des devises), le resserrement s'est opéré à un rythme similaire à celui intervenu lors de la crise financière mondiale de 2008, sans que le fonctionnement des marchés n'en soit notablement affecté, ni que les marchés du crédit subissent un coup d'arrêt, ce qui aurait pu avoir des conséquences économiques plus graves.

Les banques centrales des marchés développés ont largement réaligné les prix du marché avec la nécessité d'une politique restrictive.

Si les banques centrales des marchés développés vont sans doute continuer de relever leurs taux au trimestre prochain ou cours des trimestres à venir, pour ensuite camper en territoire restrictif, le dilemme auquel elles sont confrontées finira par changer. Pour l'heure, avec un taux de chômage faible et une inflation élevée, une politique restrictive est nécessaire. A mesure que l'inflation baissera et que le chômage augmentera en 2023, cette nécessité se fera moins sentir.

Etant donné que les Etats-Unis semblent être à l'avant-garde des marchés développés en matière d'inflation et que celle-ci pourrait baisser plus rapidement outre-Atlantique qu'ailleurs, la Fed sera peut-être la première banque centrale à envisager d'abaisser ses taux au deuxième semestre 2023.

3) Des récessions certes modérées, mais pas totalement indolores.

A mesure que le resserrement des conditions financières freinera l'inflation (la politique monétaire fonctionne avec des décalages), le processus ne sera pas indolore pour l'économie réelle, sachant qu'il repose en grande partie sur un affaiblissement du marché de l'emploi.

A l'aide de données remontant aux années 1960 sur 14 marchés développés, nous évaluons l'augmentation du chômage nécessaire pour freiner l'inflation. Selon cette mesure, il apparaît qu'une réduction d'un point de pourcentage de l'inflation pourrait nécessiter une hausse du taux de chômage d'environ 0,7 point de pourcentage, de sorte que le chômage aux Etats-Unis devrait passer de 3,5% en décembre à environ 5% pour enrayer à terme l'inflation persistante.

Le marché américain de l'emploi est l'un des plus tendus des pays développés, de sorte que l'inflation des coûts unitaires de la main-d'œuvre est bien plus élevée aux Etats-Unis que sur les autres marchés développés – et nettement supérieure à un niveau conforme à l'objectif d'inflation à long terme de 2% que s'est fixé la Fed. On observe des mesures tout aussi élevées dans d’autres régions. Dans l'Union européenne et au Royaume-Uni, l'inflation des coûts unitaires de la main-d'œuvre ressort à environ 4% en glissement annuel, tandis qu'elle est légèrement plus forte au Canada. Une hausse du chômage sera probablement aussi une nécessité dans ces régions.

Le Royaume-Uni, qui est probablement déjà entré en récession, semble être à la tête du ralentissement des marchés développés. Selon nous, la zone euro suivra, tandis que les Etats-Unis et le Canada devraient entrer en récession plus tard au cours du premier semestre 2023. L'inflation dans la zone euro et au Royaume-Uni semble suivre la même évolution qu'aux Etats-Unis, avec un certain décalage. D'après nos estimations, l'inflation globale dans la zone euro et au Royaume-Uni devrait atteindre un sommet légèrement supérieur à 10% au quatrième trimestre 2022, tandis qu'aux Etats-Unis, l'inflation de l'IPC a probablement culminé aux alentours de 9% mi-2022.

Le Japon tire relativement mieux son épingle du jeu, avec une croissance attendue égale ou légèrement supérieure à la tendance, l'assouplissement des restrictions économiques contribuant à compenser les vents contraires au niveau mondial. L'inflation de base s'est raffermie, ce qui augmente la probabilité que la Banque du Japon modifie encore son cadre de contrôle de la courbe des taux, après le premier ajustement annoncé fin décembre à la suite de notre Forum cyclique.

La modération devrait être de mise en matière budgétaire, malgré la faiblesse économique, ce qui se ressent beaucoup moins sur les perspectives des Etats-Unis et du Canada pour 2023. Les plans d'aide budgétaire déployés en Europe et au Royaume-Uni pour compenser la hausse des coûts énergétiques ne suffiront probablement pas à éviter la récession.

La modération devrait être de mise en matière budgétaire, malgré la faiblesse économique, ce qui se ressent beaucoup moins sur les perspectives des Etats-Unis et du Canada pour 2023.

L'incertitude macroéconomique reste élevée, et des risques existent. Les liens entre les économies réelles et les marchés mondiaux, associés à un resserrement des conditions financières d'une rapidité sans précédent depuis des décennies, accroissent le risque d'accidents, de contagion et de perturbation du marché du crédit.

Pourtant, un atterrissage en douceur reste possible, car face à la rétention de la main-d'œuvre, dans un contexte d'offre toujours restreinte, et au ralentissement de l'inflation, la croissance des revenus réels s'accélère à nouveau. Tant les consommateurs que les entreprises affichent des bilans solides et disposent d'importantes réserves de liquidités, tandis que les difficultés d'approvisionnement liées à la pandémie ont généré d'importants arriérés au niveau des commandes, une demande refoulée et une expansion des marges – autant de facteurs à même de soutenir l'activité économique. La réouverture de la Chine pourrait également donner de l'allant à l'économie mondiale.

Les obligations continuent selon nous d'offrir de solides perspectives, après la remontée des rendements en 2022 et alors qu'un ralentissement économique se dessine en 2023. Aujourd'hui, les marchés obligataires offrent de multiples opportunités de construire des portefeuilles résilients présentant un potentiel attrayant aussi bien en termes de rendements que d'atténuation des risques baissiers.

Même si notre scénario de base table sur une légère récession et une inflation modérée, notre Comité d'investissement (CI) s'est attaché à passer en revue les multiples scénarios plausibles et les rendements des différentes classes d'actifs dans ces conditions. Par exemple, les obligations d'entreprises pourraient afficher de belles performances en cas de récession très légère. Bien que nous nous attendions à une désinflation, les titres du Trésor américain protégés contre l'inflation (TIPS) pourraient eux aussi briller étant donné l'incertitude quant à l'évolution de l'inflation de base par rapport aux prix actuels.

Dans ce contexte, nous entendons adopter un positionnement globalement prudent en termes de risque, tout en conservant des munitions afin de pouvoir renforcer l'exposition au risque de nos portefeuilles si de nouvelles informations notables sur les perspectives se font jour ou en cas de mouvements de marché importants.

Malgré la multiplicité des scénarios plausibles, l'incertitude quant aux orientations de la Fed devrait être beaucoup plus faible en 2023, ce qui nous permet de nous concentrer sur notre cadre d'investissement en cercles concentriques, que nous utilisons depuis des années et qui reste affiché en permanence sur le tableau de la salle de réunion de notre CI (voir la Figure 3).

Au centre de ce cadre figurent les emprunts à court et moyen terme, qui présentent un risque relativement faible. Viennent ensuite les titres adossés à des créances hypothécaires d'agences américaines (MBS) et les obligations d'entreprises investment grade dans les anneaux du milieu, puis les actions et l'immobilier, plus risqués, à la périphérie.

Il ne s'agit pas simplement ici d'observer de manière empirique la corrélation entre le risque et le rendement, mais d'établir un lien de cause à effet – approche dans laquelle la politique des banques centrales occupe une place centrale. Le changement du prix d'un emprunt au centre du cadre a des effets qui se répercutent jusque sur les prix des actifs risqués à la périphérie, lesquels sont également fonction de l'«instinct animal» des investisseurs, ainsi que de la confiance à l'égard des décideurs politiques et des mesures qu'ils adoptent.

Lorsque Pimco a mis en place ces cercles concentriques il y a des années, la considération centrale était la capacité des banques centrales à relancer l'économie au lendemain de la crise financière mondiale. Aujourd'hui, l'attention se concentre sur leur aptitude à réduire l'inflation. Si la Fed et les autres banques centrales parviennent à convaincre les investisseurs de la résilience des actifs au centre du cadre, ceux-ci devraient afficher de solides performances, ce qui, par ricochet, se répercutera à la hausse sur les rendements des cercles extérieurs.

En revanche, si la confiance à l'égard des politiques de lutte contre l'inflation s'érode et que les banques centrales sont contraintes de relever leurs taux plus que prévu, cela aura des conséquences négatives pour les actifs à la périphérie.

Stratégies obligataires de base

Par suite de la revalorisation de la partie courte de la courbe des taux au cours des 12 derniers mois, les obligations à court terme, situées au centre des cercles concentriques, ont gagné en attrait.

Les fonds obligataires de base américains offrent des rendements de départ de l'ordre de 5,5%1, encore accrus pour ceux accordant une plus large place au crédit, qui les rendent attrayants dans le cadre de notre scénario de base. En outre, le profil de risque plus favorable de ces fonds peut offrir une protection supplémentaire contre le risque baissier par rapport aux actifs des cercles les plus à l'extérieur en cas de détérioration de la situation.

Dans l'ensemble, nous ne prévoyons pas d'apporter de changements notables à notre positionnement actuel au regard des perspectives et des valorisations. Nous nous attachons plutôt à identifier des transactions asymétriques parmi l'éventail des scénarios plausibles afin de compléter nos positions.

Dans le cadre de notre scénario de base, le rendement des bons du Trésor américain à 10 ans devrait évoluer dans une fourchette d'environ 3,25% à 4,25%, et plus largement dans les autres scénarios plausibles en 2023. Aussi prévoyons-nous d'adopter un positionnement neutre en termes de sensibilité aux taux (c.-à-d. d'exposition au risque de taux d'intérêt) ou d'opter pour une sous-pondération tactique sur la base des niveaux actuels.

Les prix des TIPS semblent traduire une confiance élevée à l'égard des mesures prises par la Fed pour lutter contre l'inflation et pourraient permettre de se protéger avantageusement contre des scénarios d'inflation plus défavorables.

Obligations adossées à des crédits hypothécaires (MBS - mortgage-backed securities)

Nous conservons une opinion positive à l'égard des MBS d'agences américains. Il s'agit d'actifs de haute qualité, notés AAA et assortis de spreads relativement attrayants, qui font partie du noyau interne et «plient mais ne rompent pas»2. En outre, les MBS sont appelés à bénéficier de la baisse attendue de la volatilité des taux d'intérêt.

Crédit public et privé et produits structurés

Nos opinions sur le crédit et les produits structurés ont peu évolué depuis nos perspectives d'octobre, et nous continuons de mettre fortement l'accent sur la qualité et la liquidité dans nos portefeuilles de base.

Nous sommes particulièrement prudents vis-à-vis des secteurs du marché plus sensibles à l'économie, en particulier ceux les plus exposés au risque de surréaction des banques centrales, tels que les prêts bancaires senior garantis à taux variable, qui, selon notre équipe de crédit, présentent des risques de rétrogradation et de défaut importants, même au niveau actuel des taux directeurs. Bien que ce secteur recèlera toujours des entreprises attrayantes et résilientes, les investisseurs doivent être prudents.

Compte tenu de l'incertitude accrue, notre équipe d'analystes se montrera encore plus prompte à rétrograder des titres en cas de signes de détérioration de la qualité de crédit.

Les marchés du crédit privé, qui peuvent être plus lents à s'ajuster que les marchés publics, pourraient enregistrer de nouvelles baisses à court terme. Cependant, il peut s'avérer payant d'adopter une approche patiente et de mettre des capitaux de côté afin de profiter des opportunités qui se présenteront au cours des mois et des années à venir.

Devises et marchés émergents

Nous privilégions le dollar américain, l'euro et la livre sterling en tant que devises de financement de nos positions longues au sein du G-10, et les devises émergentes sur les marchés où nous entrevoyons des vents arrières cycliques et un avantage en termes de valorisation. À mesure que notre confiance dans les orientations de la Fed et de l'économie augmentera, il sera sans doute pertinent de renforcer nos positions courtes en dollars américains.

Au Japon, nous avons sous-pondéré la sensibilité dans de nombreux portefeuilles, en prévision d'un ajustement de la politique de contrôle de la courbe des taux de la Banque du Japon. Nous prévoyons de maintenir ces sous-pondérations, compte tenu de la possibilité d'autres ajustements. Les arguments en faveur d'une surpondération du yen s'en trouvent renforcés, dans la mesure où la devise nippone est bon marché selon nos modèles d'évaluation et où une telle position pourrait bénéficier d'une récession plus marquée que prévu.

Nous sous-pondérons également le risque de taux d'intérêt en Chine, où la tendance est à la hausse des rendements par suite de la réouverture du pays.

Malgré des chocs sans précédent à l'échelle mondiale, les pays émergents ont fait preuve de résilience. Les taux réels élevés atténuent les risques liés à la poursuite des hausses de taux de la Fed et à la vigueur du dollar. La réouverture de la Chine a un impact positif, et nous pensons que le pic d'inflation est passé.

Malgré des chocs sans précédent à l'échelle mondiale, les pays émergents ont fait preuve de résilience.

Les valorisations des marchés émergents n'ont jamais été aussi bon marché. Cependant, le succès de la Fed dans sa lutte contre l'inflation et la capacité de la Chine à relancer son économie seront déterminants pour la classe d'actifs. Bien que les marchés émergents semblent à même d'afficher de belles performances, nous resterons prudents tant que les orientations en matière de politique monétaire ne seront pas plus claires.

Matières premières

Les perspectives s'agissant des matières premières restent positives, compte tenu du sous-investissement dans la production d'hydrocarbures et les actifs énergétiques, de la faiblesse des stocks de pétrole et de l'épuisement des stocks agricoles. Le principal catalyseur en 2023 sera probablement le réveil de la demande en provenance de Chine. À l'inverse, le principal obstacle est la décélération de la demande des marchés développés dans un contexte de durcissement des conditions financières.

Les avantages procurés par les matières premières en termes de diversification ont été sous-estimés au cours de ces deux dernières années. Alors que les marchés à terme anticipent déjà une baisse progressive des prix, les solutions de couverture contre l'inflation telles que les matières premières présentent un coût d'opportunité très faible.

Allocation d'actifs et actions

Les actions ont perdu en attrait face à la hausse des taux d'intérêt et au risque de récession. La hausse des rendements obligataires a favorisé le passage d'une vision «TINA» («there is no alternative», il n'y a pas d'alternative) à celle d'un marché offrant des alternatives attrayantes aux actions.

Dans la mesure où la prime de risque des actions (PRA) s'est contractée et où le rendement des bénéfices est resté à la traîne de la hausse des taux, les valorisations des actions paraissent chères. Nos modèles montrent que le S&P 500 tient compte d'une probabilité de récession bien plus faible que ne le suggèrent les indicateurs macroéconomiques, tandis que les estimations des bénéfices par action (BPA) semblent trop optimistes (pour en savoir plus, consultez nos dernières Perspectives pour l'allocation d'actifs, «Allergie au risque, propension au rendement»).

L'abandon de notre position sous-pondérée présupposerait une stabilisation des taux, une PRA reflétant correctement la probabilité d'une récession et des prévisions de bénéfices plus faibles. Tant que ces critères ne sont pas remplis, nous privilégions les secteurs défensifs et les entreprises de qualité affichant des valorisations raisonnables, des bilans sains et des perspectives de croissance résilientes.

1 Sur la base de données Bloomberg concernant les niveaux de rendement récents des fonds obligataires de base. Retour au contenu

2 Les actifs qui «plient mais ne rompent pas» (Bend-but-not-break) font référence à des crédits qui, selon Pimco, sont peu susceptibles de faire défaut dans un contexte de tensions sur le marché du crédit.Retour au contenu