Soutenus par le changement de politique monétaire des banques centrales, les titres de substance ont vécu le deuxième plus bel exercice de leur histoire en 2022.

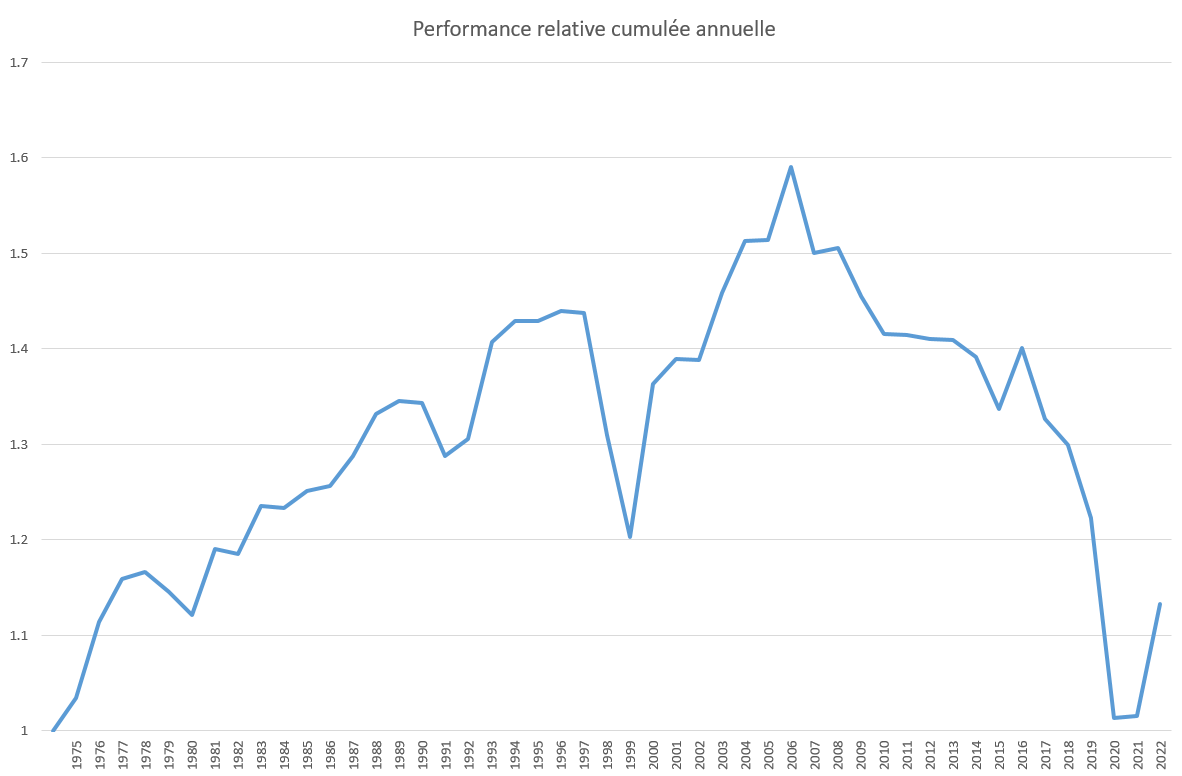

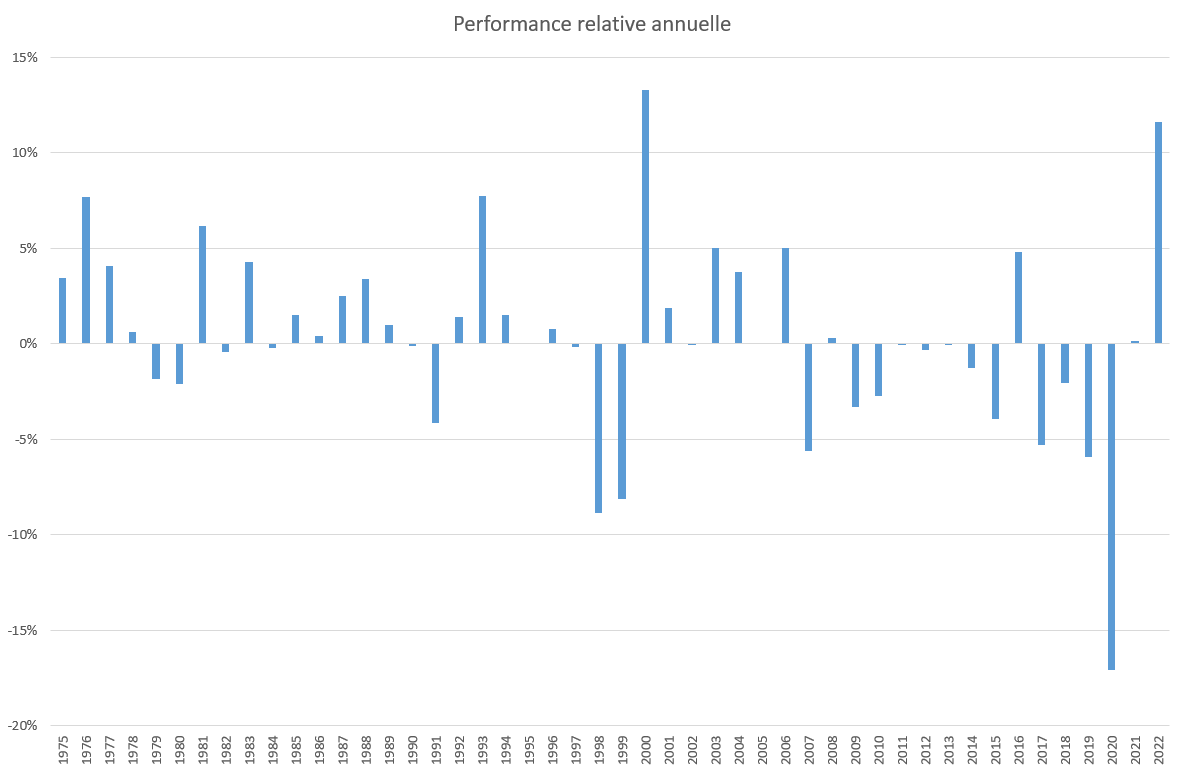

Assiste-t-on à un changement de tendance en profondeur? En 2022, l’indice des actions mondiales de substance a enregistré sa deuxième meilleure performance relative annuelle depuis son lancement (plus de 11%). Son record demeurant l’exercice de l’éclatement de la fameuse bulle technologique de 2000 (plus de 13%). Or, depuis 2006 et à quelques rares exceptions près, l’indice MSCI World Value exprimé en dollar sous-performe par rapport à son homologue de la stratégie de croissance.

L’environnement s’améliore en effet pour la stratégie Value, qui vise à sélectionner les titres sous-évalués par rapport à la valeur de leurs fondamentaux et à vendre ceux estimés trop chers. Après de longues années de taux bas, voire négatifs, le coût de l’argent a retrouvé le chemin de la hausse. Le changement de politique des principales banques centrales a soutenu cette approche ou, plutôt, a handicapé la stratégie de croissance (Growth) qui, elle, mise sur les bénéfices à venir des sociétés et se voit donc davantage touchée par les mouvements de hausse des taux.

Tendant à performer de manière indépendante par rapport au marché, la stratégie Value a longtemps souffert de l’abondance de liquidités sur le marché avant de bénéficier de la brusque hausse des taux. Dans ce contexte, deux secteurs ont joué les arbitres l’an dernier: la technologie et l’énergie. Le Value a ainsi bénéficié du rebond de secteur bon marché comme l’énergie, mais aussi de la chute des valeurs technologiques, elles, plutôt chères.

La stratégie de substance a surperformé celle de croissance en 2022

Deuxième meilleure performance annuelle pour le Value

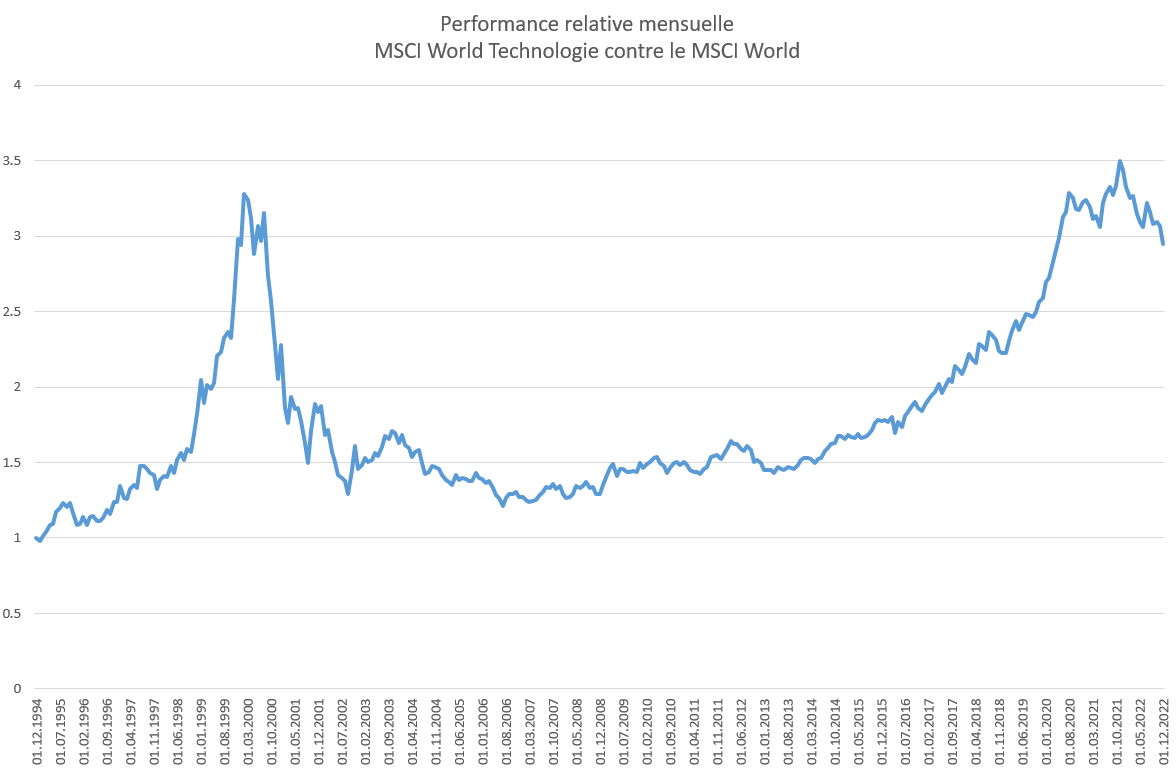

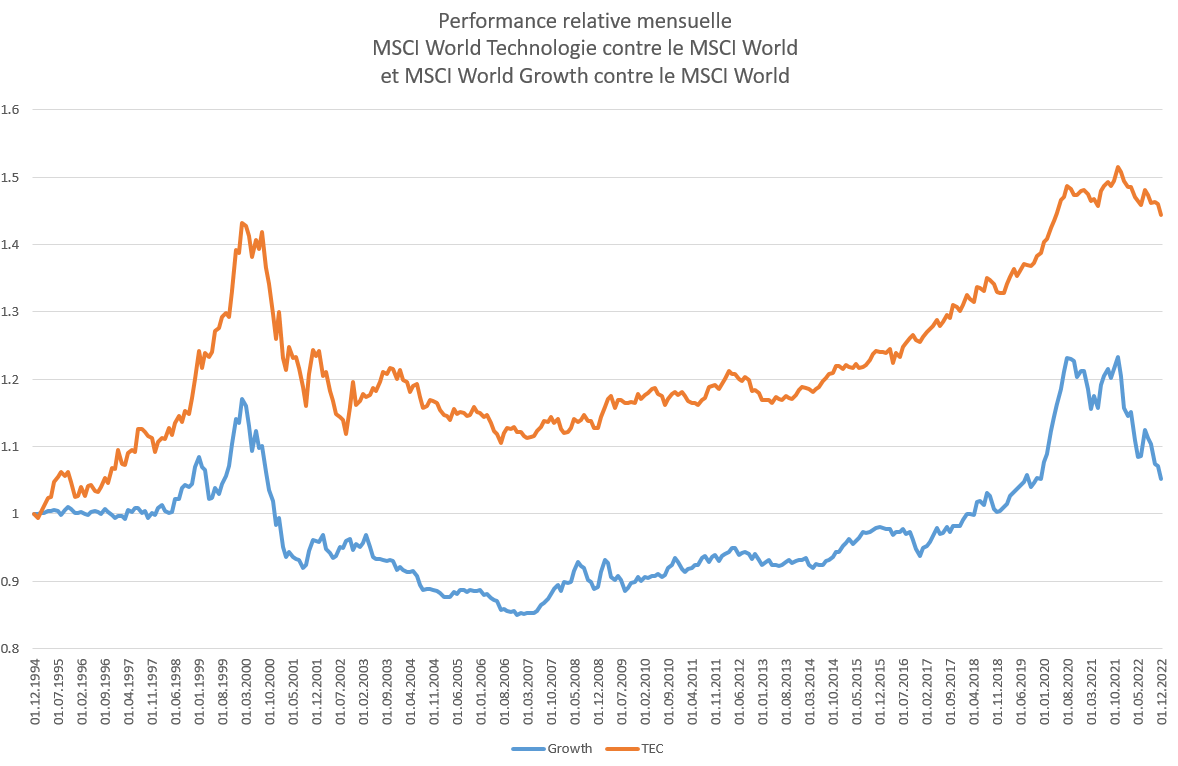

La meilleure performance de la stratégie Value remonte donc à l’éclatement de la bulle technologique. Période qui a été suivie par quelques belles années (voir graphe 2). Un signal pour 2023? Un coup d’œil dans le rétroviseur permet de constater que les indices MSCI World Technology montraient une surperformance envers le MSCI World de 230% entre 1994 – date de leur lancement – et 2000. Le secteur a ensuite corrigé de plus de 60%. En novembre 2021, la courbe de la performance relative mensuelle comparant les deux indices dépassait le niveau atteint à la veille de la crise technologique du début du siècle. Les indices sectoriels ont alors affiché leur meilleure performance cumulée de tous les temps au terme d’une croissance de près de 190%. Depuis, le secteur a corrigé de 15%. La maturation du secteur de la technologie ces vingt dernières années rend la comparaison entre les deux périodes et toute extrapolation sur l’évolution du Value hasardeuses. Certains acteurs importants ne figurent par ailleurs plus dans les indices technologiques, mais dans ceux des services à la communication ou de la consommation discrétionnaire. Mais les derniers événements tendent à confirmer que les valeurs technologiques contribuent grandement à la performance de la stratégie de croissance.

Plus haut qu’en 2000

Ce paradigme assimilé par une majorité d’intervenants sur le marché s’est donc renforcé en 2022 (voir graphe 4). Si l’indice de croissance monde perdait 18% durant le dernier exercice annuel, le secteur de la technologie – qui ne comprend pas nombre de géants technologiques figures tutélaires du Growth – reculait de 14%.

Evolution parallèle des valeurs technologiques et de la stratégie de croissance

Source: BCV-MSCI

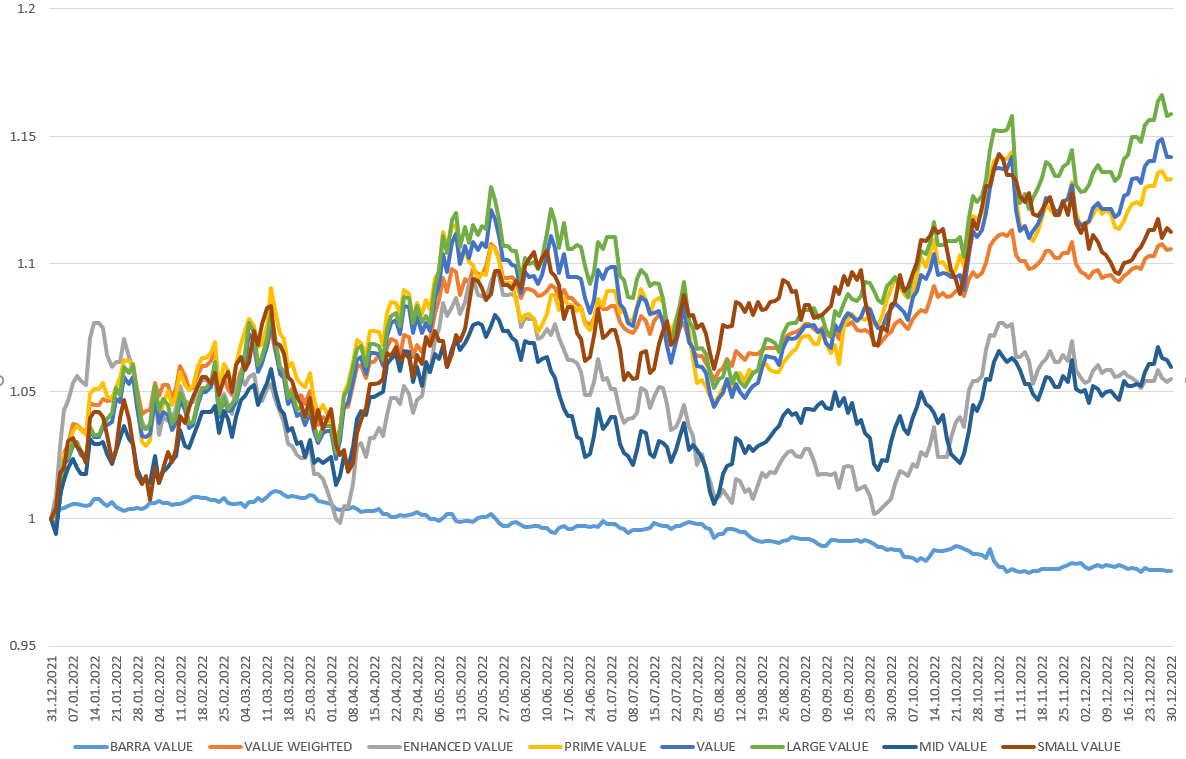

Cette image globale du retour de la stratégie de substance souffre pourtant de forts accrocs si l’on analyse ces performances au niveau régional. Aux Etats-Unis, pays qui pèse près de 70% de l’indice mondial, l’indice Value a gagné près de 15% sur l’année, alors qu’il ne monte que de 9% en Europe, zone qui représente près de 20% de l’indice. Les deux courbes se sont particulièrement éloignées en seconde partie de l’année. Outre-Atlantique, la stratégie surperforme de 9% entre août et décembre contre 4% sur le Vieux Continent.

Cet écart s’explique notamment par l’effondrement des petites capitalisations Value en Europe. Elles ont en effet perdu 6% alors que leurs homologues américaines prenaient 11%. L’image est similaire sur les moyennes capitalisations (-3% en Europe et +6% aux États-Unis). Du côté des grandes capitalisations Value, la différence est moindre puisqu’elles ont progressé de 15% aux États-Unis et de 12% en Europe.

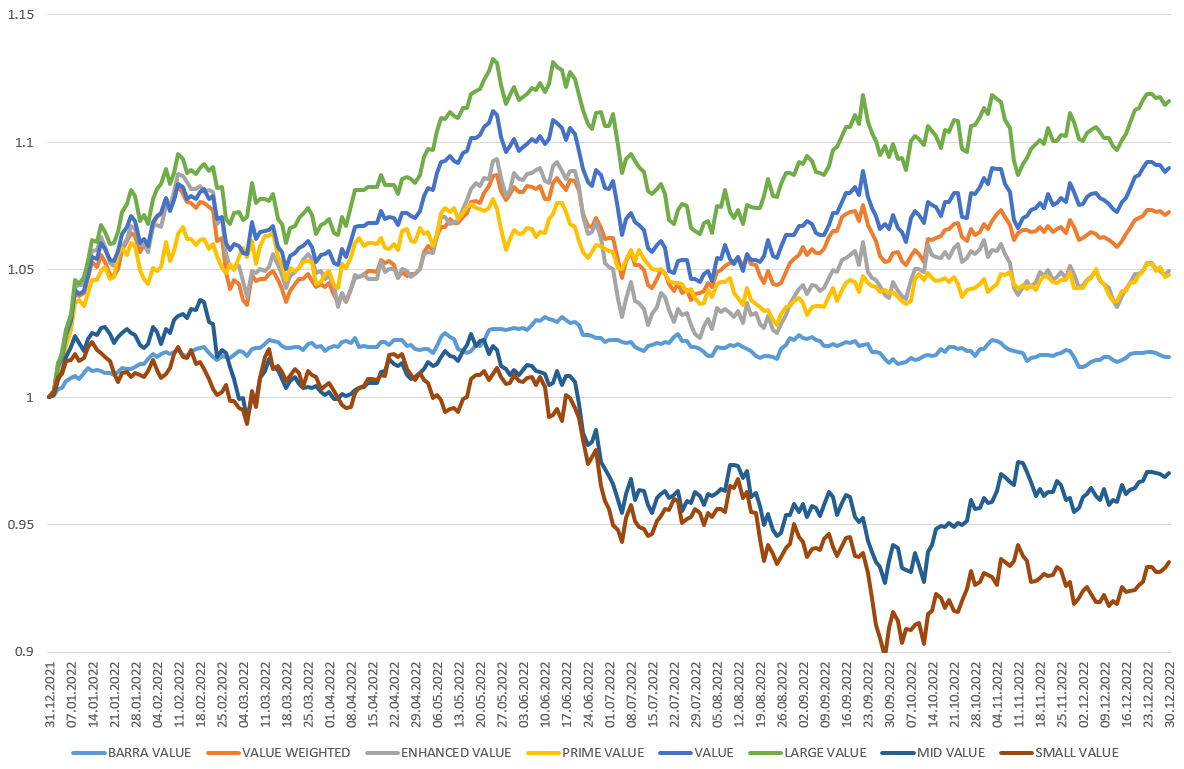

Les multiples constructions des stratégies Value fournies par MSCI présentent, elles aussi, des variations importantes. Qu’elles soient optimisées, enhanced, prime, large, small, mid, pondérée, elles ont affiché l’an dernier des performances allant de -6% à +11% en Europe et de -2% à +16% aux États-Unis (voir graphes 5).

Avantage aux grandes capitalisations

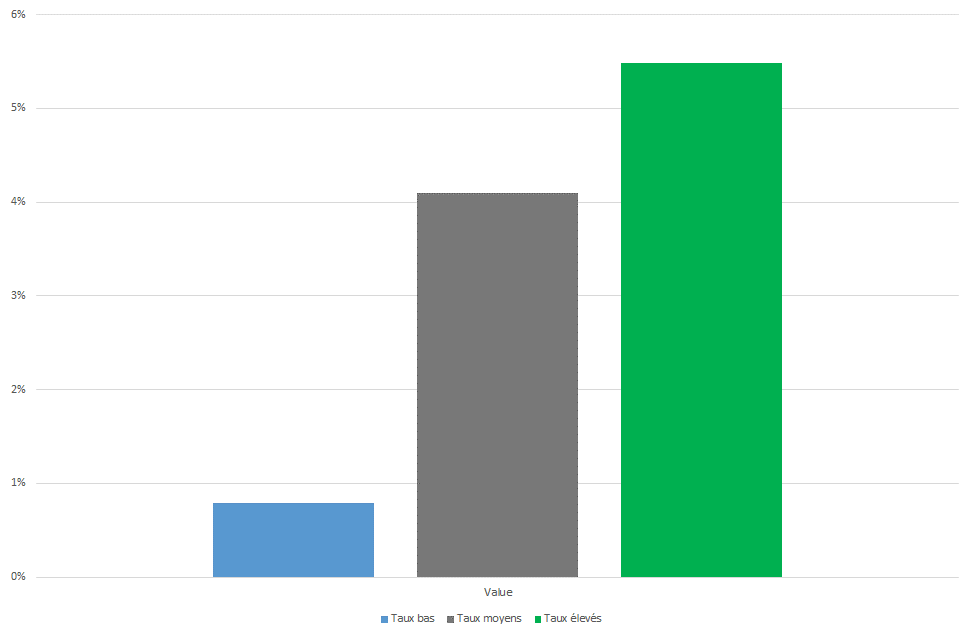

Europe

Si 2022 peut être qualifiée d’année Value, l’une des meilleures même depuis 1975, ce n’est donc guère vrai pour les petites et moyennes capitalisations qui attendent toujours leur rebond. Sera-ce pour 2023? Historiquement, si la stratégie Value n’apprécie guère les taux bas, elle tend à profiter grandement du changement de stratégie des banques centrales et de la réévaluation des actifs qui lui est souvent assimilée; l’écart de rendement entre période de taux bas et période de taux moyens étant particulièrement important passant de moins de 1% à plus de 4% (voir graphe 6). Après avoir brusquement retrouvé le chemin de la hausse, les taux devraient rester irréguliers en 2023, pouvant ainsi laisser potentiellement une marge de manœuvre pour les stratégies Value qui tendent à continuer à bien performer historiquement en période de taux élevés.

Rendement du Value et évolution des taux