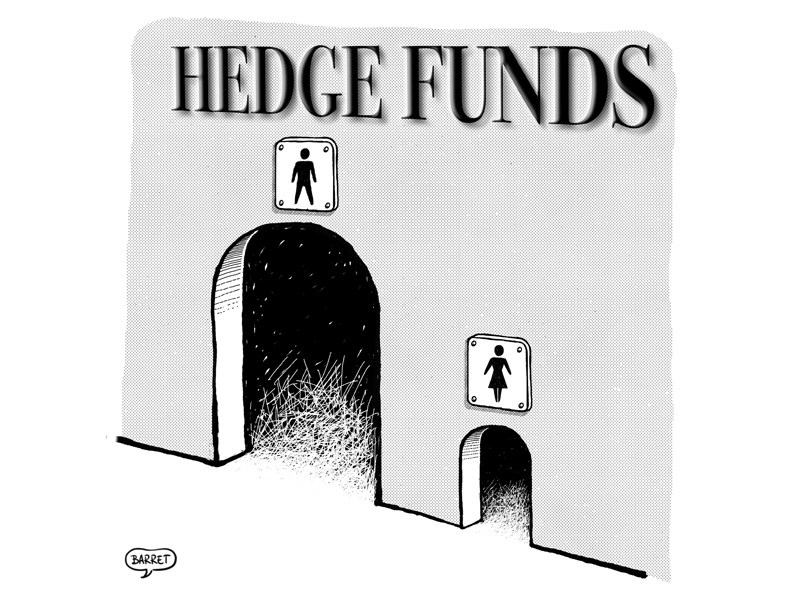

La gestion d’un hedge fund est l’affirmation d’un véritable esprit d’entreprise. Le gérant démarre avec quelques millions, se doit de convaincre les clients investisseurs, de présenter une forte performance financière puis de la confirmer durant des années sur un marché financier extrêmement concurrentiel. Invités à une conférence sur l’entrepreneuriat, Nils Tuchschmid, professeur et directeur de l'Institut de Finance de la Haute Ecole de Gestion Fribourg (HEG-FR et son collègue Francesc Naya ont étudié la diversité de genre (Gender Gap) dans ce monde des hedge funds. Ils ont nourri leur recherche des données fournies par Hedge Fund Research, une base de données reconnues dans cette branche de la finance. Le fruit de leur recherche a été soumis pour publication sous le titre «The Performance of Hedge Funds: Are There Differences in terms of Gender?» à la revue Journal of Risk and Financial Management. Une autre étude intitulée « Gender Disparities among Financial Entrepreneurs: The Case of Hedge Funds» est maintenant disponible dans le Journal of the International Council for Small Business.

Le thème a été rarement abordé par les économistes. Une étude d’Aggarwal et Boyson (The performance of female hedge fund managers. Review of Financial Economics, 2016), avait par exemple révélé que sur un ensemble de 10'000 hedge funds (entre 1994 et 2013), seuls 2,6% des fonds étaient gérés par des femmes tandis que 4,6% des gérantes de portefeuille étaient identifiées comme femmes. Les auteurs n’observaient pas de différences de performance ni de profils de risque selon le genre.

L’originalité du travail de Nils Tuchschmid et Francesc Naya porte sur l’étude précise de la sous-représentativité des femmes dans l’ensemble du monde des hedge funds de 2015 à 2023, ainsi que dans les différentes stratégies de hedge funds. Leur approche est purement quantitative et ignore les aspects socio-économiques de ce domaine de la finance.

Tendance à la baisse

Les deux chercheurs ont cherché à élargir l’horizon de leur recherche à l’ensemble des stratégies de hedge funds, donc non seulement aux fonds dits long/short equity mais également à ceux que l’on qualifie de global macro ou encore des stratégies event-driven ou d’arbitrage.

Il en ressort que 3,1% en moyenne des gérants de hedge funds sont des femmes. Le chiffre ne doit surprendre pas les professionnels de la gestion alternative. Le taux le plus bas concerne les stratégies global macro (2,18%) et le plus élevé les fonds event-driven (4,08%).

Mais, plus surprenant, ce taux de représentativité des femmes dans les hedge funds est en baisse ces dernières années puisque la dernière statistique indique un taux de 2,74% (en 2023). «J’aurais pensé que nous assisterions à une légère augmentation», déclare Nils Tuchschmid lors d’un entretien.

«Un peu plus de la moitié des gérants masculins semble donc surperformer les gérantes».

Les auteurs ont utilisé les données de HFR parce que c’est la seule à avoir développé des indices de diversité de genre. Leur analyse a révélé que la part de femmes diminue non pas à la suite d’un taux de disparition supérieur mais parce ce qu’il se crée moins de fonds gérés par des femmes que par des hommes. Le taux de nouveaux fonds créés atteint 3,11% pour les gérants féminins contre 5,35% pour les gérants masculins. «De moins en moins de femmes semblent vouloir créer des hedge funds. Le constat est surprenant si l’on pense aux innombrables initiatives visant à les aider à se lancer», note le professeur de HEG-FR. Les associations et fonds de soutien en ce sens semblent ne pas pouvoir renverser la tendance.

L’analyse quantitative de cette diversité de genre porte par exemple sur les caractéristiques de fonds qui réduiraient l’attrait d’un investissement, comme des périodes de lock-up plus longues (blocage des liquidités), ou des frais de gestion plus élévés. Tel n’est clairement pas le cas. Quant à la masse sous gestion moyenne, elle est semblable. Seule la médiane (autant de fonds d’une taille supérieure qu’inférieure) des hedge funds gérés par des femmes est plus élevée que ceux gérés par les hommes. Les économistes ont ici considéré la médiane parce que la distribution est particulière dans ce domaine de l’industrie financière et rend la moyenne peu pertinente. Il existe une grande quantité de fonds de petite taille et quelques énormes hedge funds ce qui tirent la moyenne vers le haut. La différence observée en calculant les médianes des actifs sous gestion tient peut-être au fait que l’échantillon est constitué d’un grand nombre de fonds gérés par des hommes qui ont des tailles sont très modestes. Quelques millions seulement. En proportion, le nombre de ces tous petits fonds gérés des femmes sont moins nombreux. Pour Nils Tuchschmid, il est possible que cette différence provienne du choix de HFR de ne pas intégrer dans ses indices de genre des fonds trop petits pour être sélectionnables par les gérants.

Ecarts de rendement?

L’étude de diversité observe-t-elle des différences de rendement ou de risque? Les auteurs se concentrent sur environ une centaine de hedge funds gérés par des femmes et les ont comparés à des fonds gérés par des hommes avec des caractéristiques identiques (avec entre autres le même univers d’investissement). Deux échantillons ont été étudiés, l’un comprenant tous les fonds gérés par des hommes qui suivent les mêmes stratégies (e.g. des fonds «equity long-short» spécialisés dans le secteur de la technologie) et sur des périodes identiques, et l’autre fait de fonds qui, en plus des caractéristiques précédentes, ont le même âge et la même taille. Sur cette base, des mesures de rendement et de risque sont calculés. Le travail révèle que les performances des fonds gérés par des femmes sont «médiocres» dans le sens statistique du terme. Elles s’inscrivent en moyenne dans le 58ème centile, ce qui signifie que cette performance ne les place pas dans les premiers 50% du classement. Un peu plus de la moitié des gérants masculins semble donc surperformer les gérantes.

Quant à la prise de risque dont on aurait pu penser qu’elle serait plus faible, dans le sillage d’une littérature économique qui a souvent montré que l’aversion au risque des femmes était plus élevée que celle des hommes, il n’en est rien. L’étude montre au contraire que le risque est quasiment le même. Le rapport performance-risque s’en trouve donc légèrement moins bon.

Dans le calcul de l’alpha (surperformance), les stratégies macro, event-driven et arbitrage, aucune différence majeure ne peut être observée. Dans le domaine long/short equities, le rendement excédentaire des fonds gérés par des femmes est plutôt inférieur à celui des fonds gérés par les hommes.

Mais il faut être prudent avec l’échantillon des données, avertit Nils Tuchschmid. Il existe en effet des fonds gérés à la fois par un homme et une femme ou d’autres par des comités d’investissement.

En conclusion, ce n’est pas la performance qui explique l’écart de participation des femmes et des hommes dans le monde des hedge funds. Pour l’investisseur, il n’y a pas de raison d’investir sur la base du genre. Ce dernier n’est pas un critère déterminant pour sélectionner un hedge fund. Il ne signale pas la compétence.

Les raisons «qualitatives» et non quantitatives de la faible présence de femmes dans la gestion de hedge funds sont forcément impossibles à démontrer. Nils Tuchschmid tente de comprendre cet écart de diversité par certains caractères de l’univers des hedge funds, notamment par le fait qu’il soit intangible, impalpable, presque virtuel et qu’il s’agisse d’un métier qui peut s’avérer très solitaire. Le gérant est seul face à son ordinateur et ses données et le marché sera son juge. Ces aspects attirent peut-être un peu moins les femmes vers ce métier, même si elles sont devenues de plus en plus attirées par les filières scientifiques et les métiers de l’ingénierie. «A la HEG-Fribourg par exemple, très peu de femmes assistent à mes cours de finance qui sont des options dans le programme de formation», observe le professeur.

Il est vrai aussi que le métier de gérant de hedge fund nécessite d’être actif 7 jours sur 7 et 24 heures sur 24. Et le partage du temps de travail est extrêmement compliqué dans cette situation.

Les études qui se sont penchées sur la diversité au sein de l’industrie des fonds de placement et non de celle des hedge funds montrent une proportion plus nettement plus importante des femmes gérantes. Selon Nils Tuchschmid, la raison pourrait venir entre autres du fait que de nombreux gérants de hedge funds viennent des banques d’investissement, un univers encore très masculin, des gérants qui savent que les années de lancement qui les attendent seront très difficiles et intenses.