«There Is No Alternative» faisant désormais partie du passé, les investisseurs recherchent de nouveaux champs d'action et découvrent «There Are Reasonable Alternatives».

Nous pouvons maintenant faire nos adieux à TINA - There Is No Alternative. Ces dernières années, TINA a été notre partenaire fiable qui a toujours soutenu les marchés des actions. Les investisseurs ont constamment pu faire grimper le marché grâce au concept «buy the dip». Les emprunts ont été peu attrayants en raison des taux d'intérêt nuls et des perspectives de rendement faibles. Après la forte hausse des taux en 2022, de nouvelles alternatives s'ouvrent désormais. TINA doit nous quitter, pour être remplacé par TARA - There Are Reasonable Alternatives. TARA offre-t-il une perspective fiable?

TINA: «There Is No Alternative». Ce terme a été utilisé par les investisseurs dans un environnement de taux bas pour justifier une allocation de portefeuille sous-optimale avec une pondération excessive des actions. Les perspectives de rendement des obligations ayant été très faibles, voire négatives en Suisse, il n'y a pas eu d'autre choix que d'accroître le risque et de maintenir une quote-part d'actions stratégique plus élevée. Cela a donné naissance à «TINA»: les actions ont continué à être achetées malgré des valorisations élevées, car les investisseurs n'avaient tout simplement pas d'alternative adéquate. La situation a maintenant changé, et TARA est arrivé.

Une obligation d'Etat américaine à deux ans rapporte actuellement 4,5% et, selon les estimations actuelles du marché, les taux directeurs américains culmineront à 5% au deuxième trimestre 2023. En Suisse, la Banque nationale suisse (BNS) a annoncé en septembre 2022 la fin des taux négatifs, et de nouvelles hausses de taux suivront. L'endettement a ainsi de nouveau un prix.

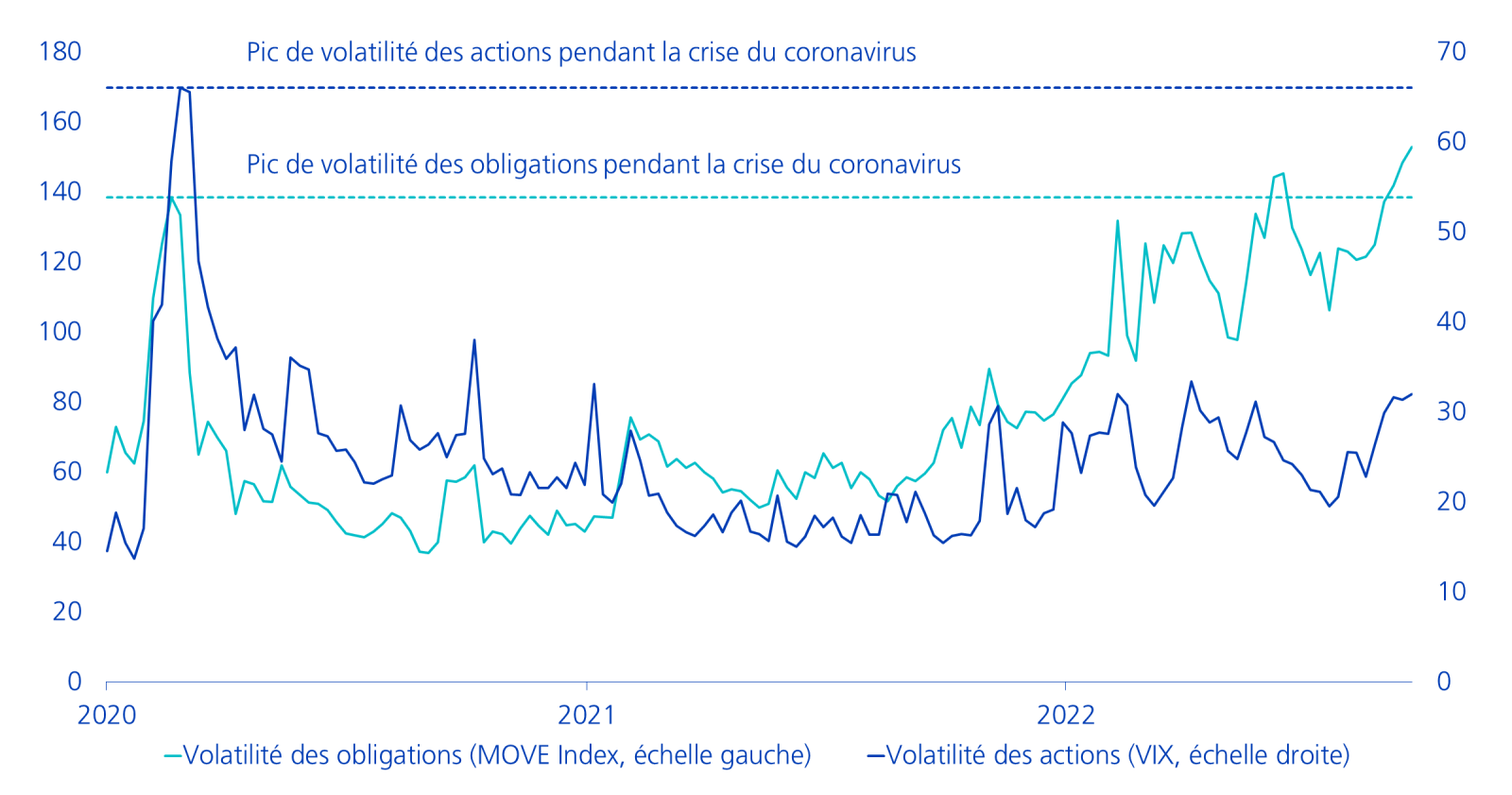

Différents modèles d'évaluation des actions déterminent si les rendements excédentaires des actions par rapport aux taux d'intérêt sans risque sont suffisants pour les niveaux de volatilité respectifs. Nous avons pu constater que la volatilité des actions est restée à des niveaux bas par rapport aux obligations, comme le montre le graphique suivant.

Non seulement la volatilité des actions est restée modérée, mais les bénéfices publiés par les entreprises sont également très bons jusqu'à présent. Mais les révisions négatives des rendements augmentent, conduisant également à une volatilité plus élevée pour les actions, et pas seulement dans certains cas.

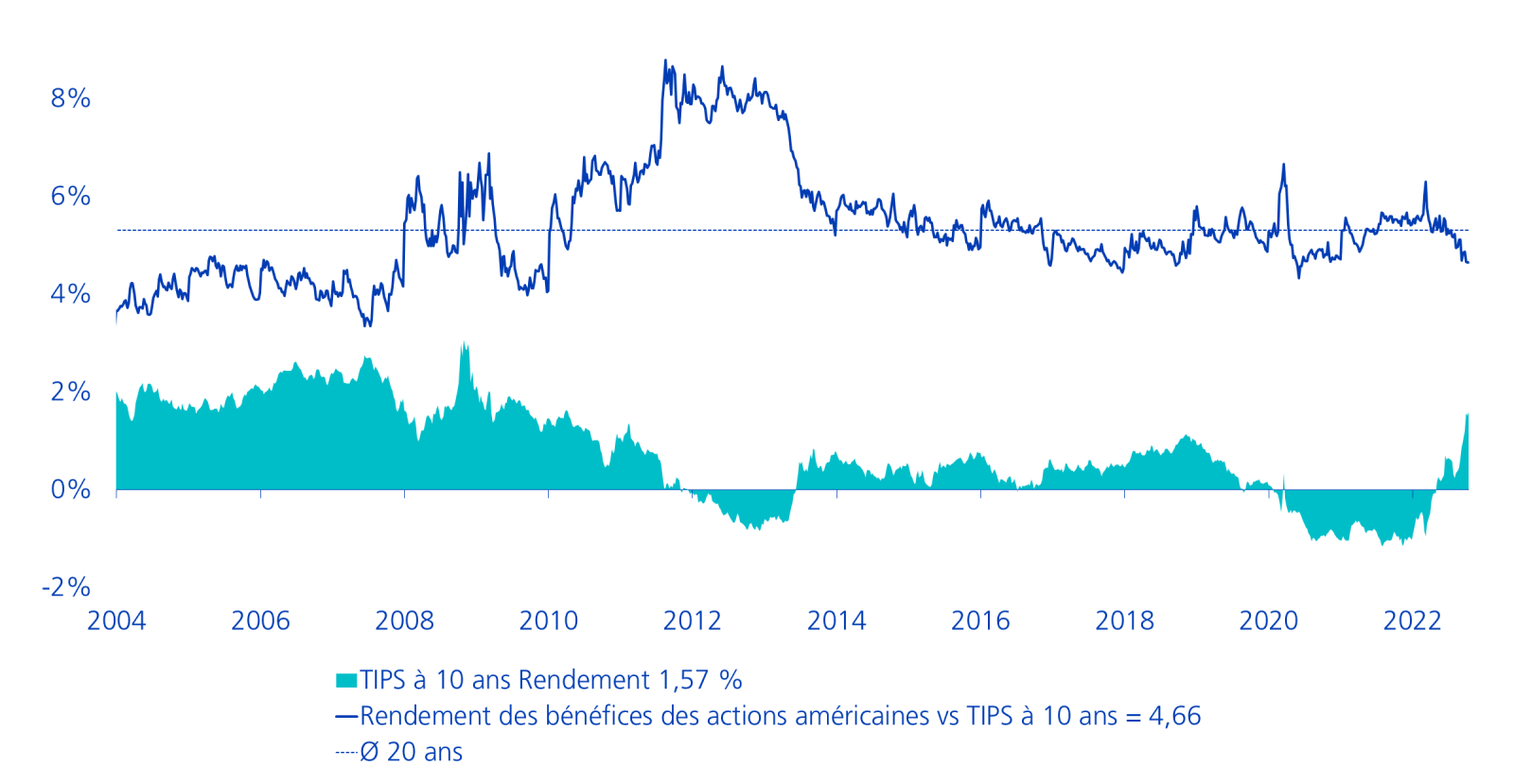

Regardons le marché principal, les Etats-Unis. La prime de risque des actions n'a ici pas encore atteint un niveau attrayant par rapport aux obligations. Comment pouvons-nous mesurer cela? Le rendement des bénéfices américains (1/rapport cours/bénéfice du marché des actions américain) semble actuellement peu attrayant par rapport au rendement des TIPS à 10 ans (obligations américaines protégées contre l'inflation) (ligne bleue). Cela s'explique par la hausse des rendements réels (turquoise). Cela signifie que les attentes de rendement réelles des actions ne sont pas particulièrement attrayantes en comparaison historique. Dans une telle configuration, il vaut la peine de se tourner vers d'autres catégories d'actifs.

TINA faisant désormais partie du passé, les investisseurs recherchent de nouveaux champs d'action et découvrent TARA - There Are Reasonable Alternatives. Nous vous présentons ici brièvement les alternatives qui pourraient exister:

- Marché monétaire: C'est à l'extrémité courte de la courbe des taux d'intérêt que les rendements ont enregistré la plus forte hausse. A court terme, on y trouve une possibilité intéressante de placer une partie de la fortune. La durée résiduelle courte et la qualité de crédit élevée réduisent la sensibilité aux variations des taux d'intérêt ainsi que le risque de défaillance.

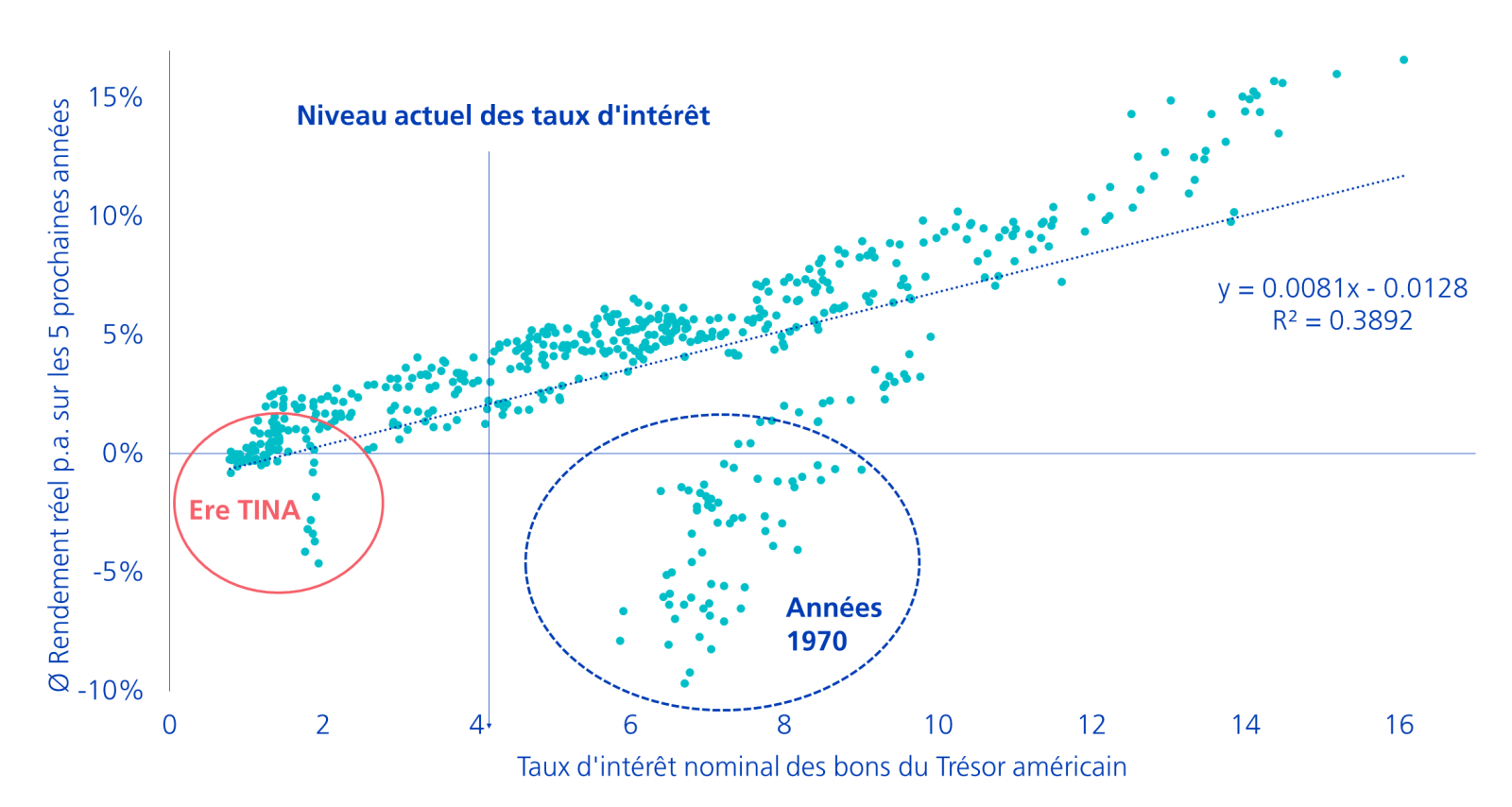

- Obligations: La forte hausse des taux d'intérêt a provoqué des turbulences sans précédent sur le marché obligataire. Des rendements historiquement positifs ont fait suite aux niveaux actuels des taux d'intérêt, comme le montre le graphique suivant. Ce n'est que durant l'ère TINA et dans les années 1970 que des rendements réels négatifs ont été atteints sur les cinq prochaines années.

- Immobilier: La différence d'évaluation entre les actions immobilières et les fonds immobiliers a nettement diminué. Si l'on se base sur le rapport taux d'intérêt (rendement des obligations de la Confédération à 10 ans)/agio (pondération du marché de 12,1% au 24.12.2022), les fonds sont désormais avantageux et offrent des opportunités d'entrée attrayantes.

Régression: y = 0,0081x – 0,0128. R2 = 0,3892

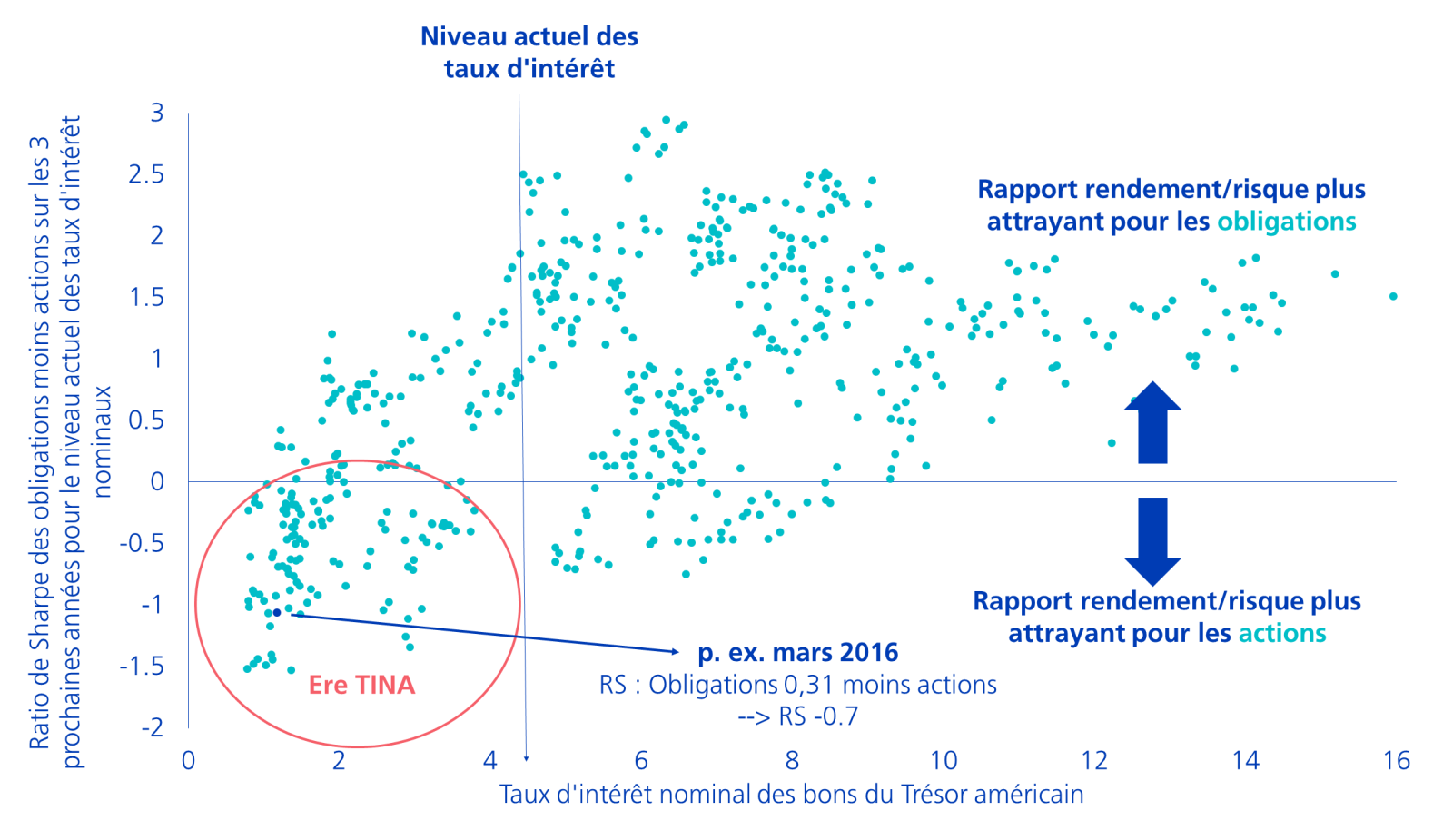

Si l'on tient également compte du risque et que l'on effectue une comparaison entre les obligations et les actions, le rapport rendement/risque au niveau des taux d'intérêt nominaux actuels plaide de nouveau en faveur des obligations (voir graphique suivant).

Régression: y = 0,1569x -0,1797. R2 = 0,2759, exemple : En mars 2016, le niveau des taux d'intérêt nominaux des bons du Trésor américain s'élevait à 1,31%. Sur les trois années suivantes, les actions ont obtenu un ratio de Sharpe de 1,02 et les obligations de 0,31. D'un point de vue risque/rendement, les actions ont été plus attrayantes que les obligations dans cette ère TINA.

Les marchés financiers enregistrent des résultats historiques cette année, avec des pertes extrêmement douloureuses et de la volatilité concernant les valeurs à revenu fixe. Ce bouleversement inédit crée un nouveau point de départ, car les prévisions de rendement pour les différentes catégories d'actifs sont réajustées. Le fait est que l'ère TINA est terminée, et qu'il existe à nouveau des alternatives intéressantes aux actions. Les catégories d'actifs considérées comme peu attrayantes il y a quelques mois encore sont réévaluées. TARA fait maintenant son entrée.