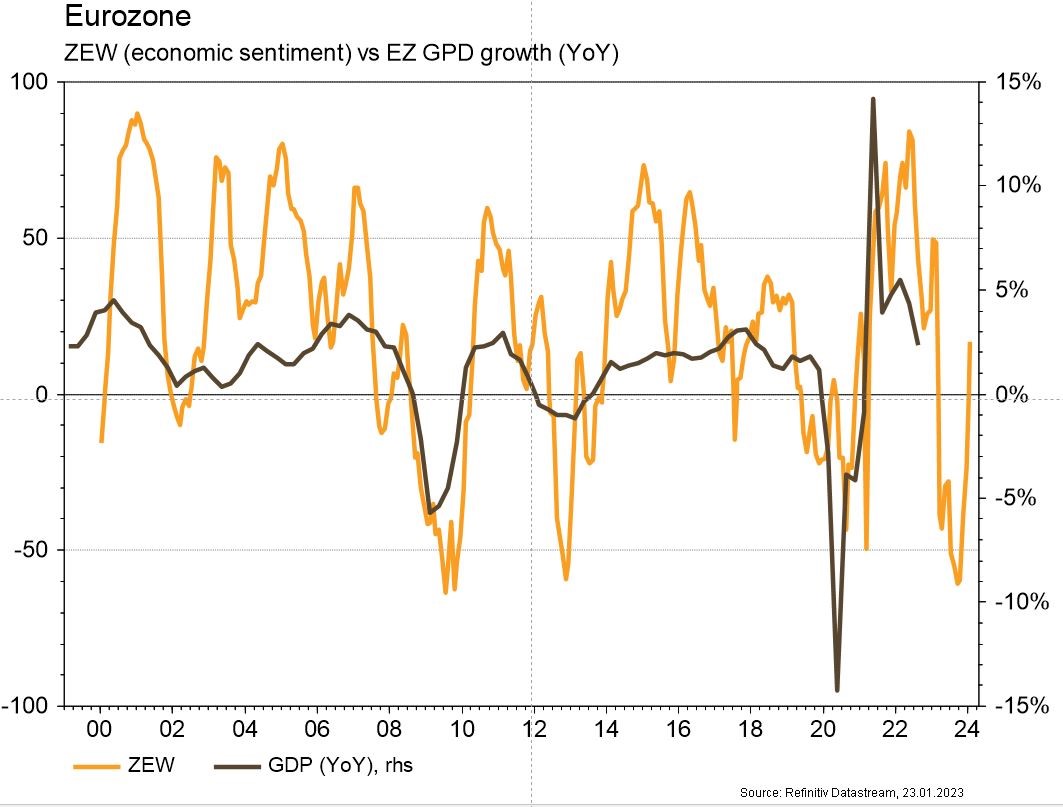

Dans la zone euro, l’indice de confiance des investisseurs ZEW rebondit fortement en janvier.

Economie

Aux Etats-Unis, les indicateurs économiques avancés continuent leur dégradation avec l’effondrement de l’Empire manufacturing en janvier (de -11,2 à -32,9) et le recul dans les services à NYC (de -17,6 à -21,4). Les ventes de détail se contractent de 1,1% m/m, plus qu’attendu, tout comme la production industrielle (-0,7% m/m). La confiance des promoteurs immobiliers (NAHB: de 31 à 35) et les mises en chantier résistent mieux qu’attendu en janvier (-1,4% m/m), mais pas les permis de construire (-1,6% m/m). Dans la zone euro, l’indice de confiance des investisseurs ZEW rebondit fortement en janvier (de -23,6 à 16,7). Enfin en Chine, les bonnes surprises en décembre viennent des ventes de détail (-1,8% a/a), des investissements (+5,1% a/a), de la production industrielle (+1,3% a/a) et du PIB au T4 (+2,9% a/a).

Limites planétaires

En conférence en Australie, Bill Gates, engagé en faveur de la lutte contre le dérèglement climatique, a indiqué que, selon lui, la limite de +1,5°C n’avait aucune chance d’être respectée –avis que nous partageons- et que la hausse aurait du mal à être inférieure à +2,5°C (donc au-delà de l’Accord de Paris). Le milliardaire, engagé via TerraPower depuis 2006, confirme l’intérêt du nucléaire et notamment des Small Modular Reactors.

Obligations

Aux US, les données économiques ont été mitigées, entraînant une augmentation de la volatilité taux, qui terminent en baisse (2Y/10Y -8pb). En Europe, C. Lagarde a déclaré que la BCE allait continuer à resserrer sa politique monétaire, tandis que les marchés ont continué à réviser leurs attentes à la baisse. Les taux ont également reculé sur la partie cœur (Bund 10Y -5pb) et périphérique (BTP 10Y -23pb). Sur le crédit, les «spreads» se sont resserrés sur toutes les catégories à l’exception du HY US (+17pb). Ainsi, les performances sont positives en Europe (IG/HY +0,4%) et mixtes aux US (IG +0,1%/HY -0,3%).

Sentiment des traders

Bourse

Les investisseurs s’attendent toujours à un atterrissage en douceur de l’économie et à des banques centrales un peu plus «dovish». Cependant, cette semaine, la réalité du terrain pourrait mettre à mal ce doux rêve. En effet, une salve de résultats de sociétés est prévue et nous risquons de voir apparaître une nuée de CFO annonçant une année 2023 «challenging», avec les conséquences baissières qui s’ensuivent. Nous restons prudents.

Devises

Le billet vert a continué de s’affaiblir suite aux commentaires des responsables de la Fed, qui se préparent à ralentir le rythme des hausses de taux. Le marché s’attend désormais à ce que les taux soient relevés de 25 pb lors de la prochaine réunion du 1er février. L’EUR/USD a franchi le seuil de 1,0900 – le USD/CHF est à 0,9180 et le GBP/USD se traite à 1,2415 ce matin. L’once d’or est à 1923 USD/oz, sup. 1864 et rés. 1998.

Marchés

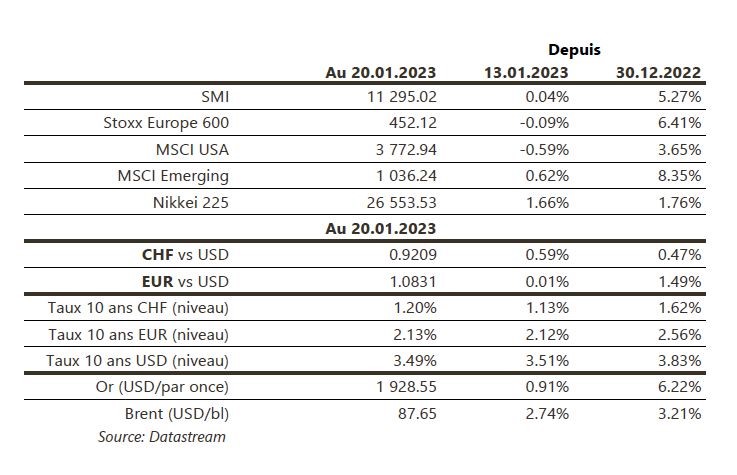

La relative stabilité des marchés cache une volatilité qui reste élevée. Sur la semaine, les taux à 10 ans bougent peu (USD: ~-8pb; EUR: ~-5pb; CHF: ~+8pb). Les «spreads» de crédit s’écartent légèrement sur le haut rendement mais se resserrent sur le crédit de qualité. Les actions, impactées par la publication des résultats des entreprises au T4, évoluent en ordre dispersé (US: -0,6%; Europe: -0,1%; émergents: +0,6%). Le dollar se déprécie quelque peu (dollar index: -0,2%), favorisant l’or (+0,9%) et les autres matières premières (pétrole: +2,7%; cuivre: +1,5%). A suivre cette semaine: indicateurs économiques avancés régionaux (Chicago, Richmond, Kansas City), PMI manufacturier et des services et PIB du T4 aux États-Unis; PMI manufacturier et des services et confiance des ménages dans la zone euro.

Marché suisse

A suivre cette semaine: commerce extérieur (Ofdf) et exportations horlogères décembre et 2022 (Ofdf). Les sociétés suivantes publieront des résultats, des commandes ou des chiffres d’affaires: Logitech, Komax, Givaudan, Rieter, Emmi, Lonza, Mikron, Bucher, Schlatter, SGS et Starrag.

Actions

AIR LIQUIDE (Entrée en recommandation Satellite). Spécialisée dans les gaz industriels, la société profitera de fondamentaux solides dans le secteur, portés par la transition énergétique et l’expansion des marchés finaux dans l’électronique et la santé. Le titre offre une option d’investissement en Europe dans ce secteur et vient complémenter notre recommandation dans Linde, désormais uniquement US.

LVMH (entrée en Core Holding le 10/01). Face aux incertitudes et à une industrie du Luxe dont la croissance va ralentir en 2023, LVMH offre des garanties (taille/croissance/marge/pricing power/bilan) de moindre sensibilité aux cycles. Toutes ses divisions vont bénéficier des réouvertures en Chine et ses marges vont profiter de hausses de prix, de couvertures de changes favorables ($) et de moindres coûts entrants. Le développement de Vuitton et Dior + l’intégration de Tiffany permettent d’appréhender l’avenir avec confiance alors que sa valorisation est redevenue raisonnable. La publication d’un millésime record pour ses résultats 2022 jeudi prochain ainsi que des précisions sur l’orientation des marchés (Chine/US/Europe) devraient conforter cette conviction.

SYMRISE (Core Holding) a préannoncé un EBITDA décevant pour 2022, ressortant 4% au-dessous des attentes. Le management ne donne pas d’objectifs 2023 à ce stade mais réitère ses objectifs à moyen terme. Il faudra attendre la publication des résultats annuels définitifs le 8 mars pour plus de détails. Nous conseillons de conserver les positions et attendre les annuels pour renforcer.