Aux Etats-Unis, le ralentissement de l’inflation est parfaitement en ligne avec les attentes.

Economie

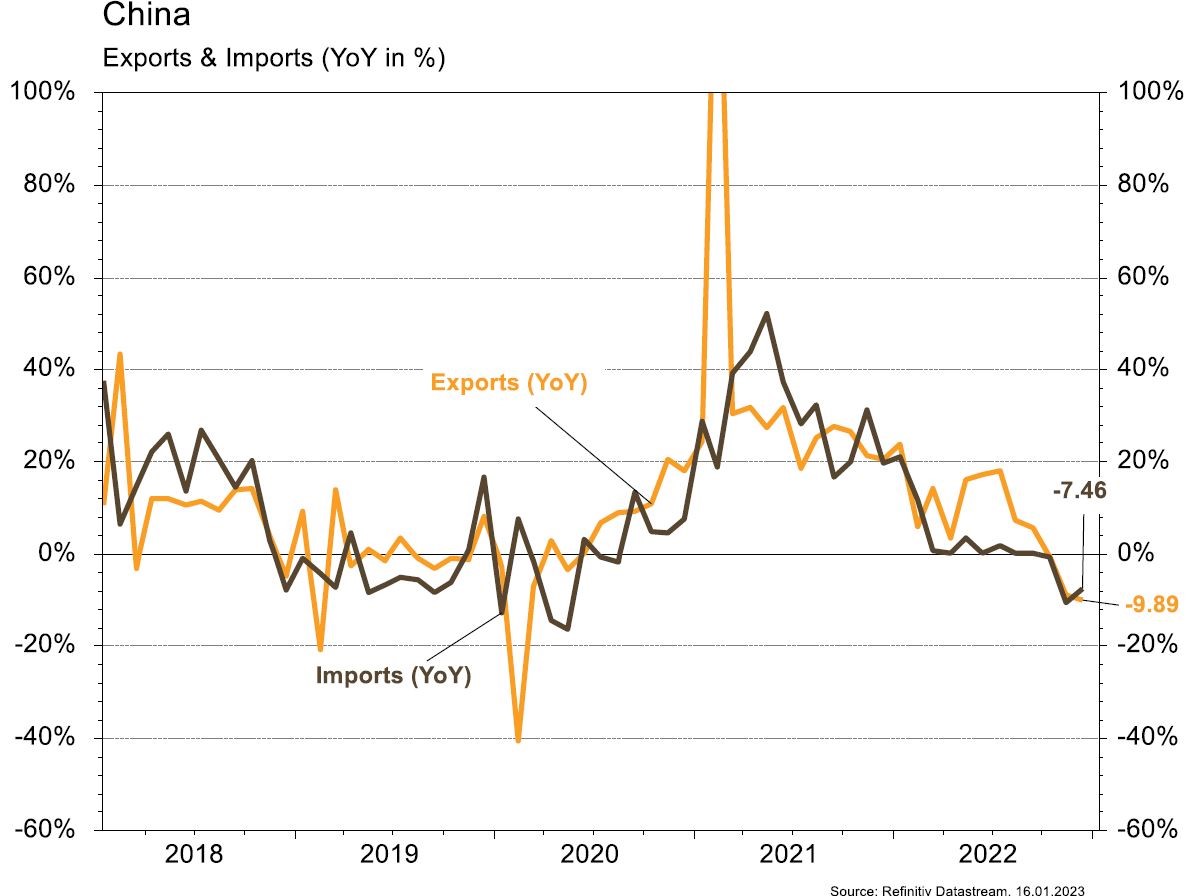

Aux Etats-Unis, les statistiques publiées n’ont pas été nombreuses. Si la confiance des PME (NFIB index) poursuit sa dégradation en décembre (de 91,9 à 89,8), celle des ménages (Univ. du Michigan) remonte le même mois (de 59,7 à 64,6). Parfaitement en ligne avec les attentes, la croissance des prix ralentit en décembre (-0,1% m/m; +6,5% a/a). Dans la zone euro, la confiance des investisseurs Sentix se redresse en janvier (de -21 à -17,5), tout comme la production industrielle en novembre (+1% m/m; +2% a/a) et le taux de chômage, sans surprise, est inchangé à 6,5%. Enfin, en Chine, malgré une petite accélération; la croissance des prix reste modeste en comparaison internationale en décembre (+1,8% a/a). La contraction des exportations (-9,9% a/a) et des importations (-7,5% a/a) est moins forte qu’attendu.

Limites planétaires

Selon la US National Oceanic and Atmospheric Administration, l’année 2022 a été la plus chaude depuis le début des relevés en 1958 (et probablement depuis plus de 1000 ans) pour les océans. Ceci aura des conséquences en termes d’humidité atmosphérique, donc de fréquence et d’intensité des ouragans, typhons et pluies en fonction des régions.

Obligations

Aux US, l’inflation du mois de décembre est ressortie en ligne avec les attentes (m/m Core 0,3%; headline 0,1%), ce qui a entrainé les taux en légère baisse (2Y -1pb/10Y -5pb). Le marché a surtout revu ses attentes pour le meeting de la Fed le 1er février, la probabilité d’une hausse de 50pb n’étant plus que de 10% (-20 p.p). Ce contexte était favorable au risque et les «spreads» de crédit ont continué de se resserrer sur le HY (EU -28pb/US -32pb) et l’IG (EU -4pb/US -11pb). Les indices crédit terminent en forte hausse en Europe (IG +0,8%/HY +1,4%) et aux US (IG +1,4%/HY +1,6%).

Sentiment des traders

Bourse

Les marchés ouvraient dans le vert, continuant sur leur lancée. Alors que des résultats trimestriels seront publiés cette semaine (GS, MS, PG, Netflix, Ericsson…), côté macro nous aurons aux US le PPI, la production industrielle ainsi que des statistiques immobilières alors qu’en Europe sortira le ZEW. Nous restons confiants.

Devises

L’€ était en forte hausse la semaine dernière atteignant €/$ 1,0870 et €/CHF 1,0103 supporté par les anticipations de hausse de taux de la BCE. L’€ se traite ce matin à €/$ 1,0810 et €/CHF 1,0017. Nous anticipons les fourchettes suivantes: €/$ 1,0730 -1,0950, €/CHF 0,9950 -1,02. Le $ est à la baisse à $/CHF 0,9265, sup. 0,9194 et rés. 0,9354. La £ stagne à £/$ 1,2190, sup. 1,1840 et rés. 1,2290. L’oz d’or est en forte hausse à 1912 $/oz sup. 1864 et rés. 1998.

Marchés

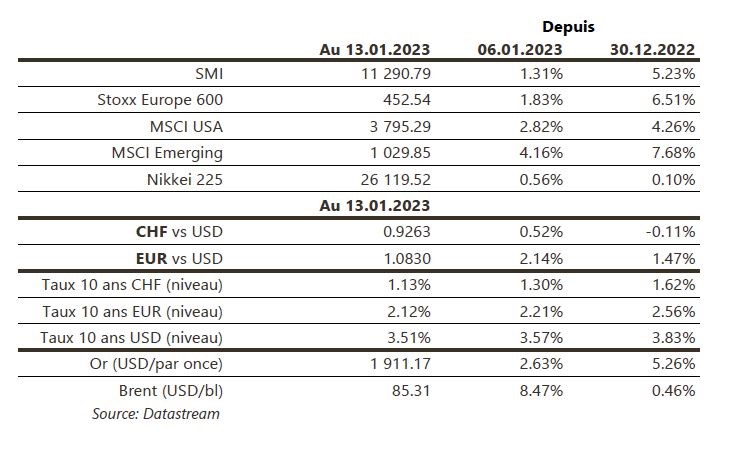

Les chiffres rassurants sur l’inflation américaine font reculer les taux à 10 ans (USD: ~-5pb; EUR: ~-10pb; CHF: ~-17pb). Les «spreads» de crédit se resserrent et les actions en profitent (US: +2,8%; Europe: +1,8%; émergents: +4,2%). Le dollar se déprécie (dollar index: -1,6%), faisant fortement remonter les prix des matières premières (pétrole: +8,5%; cuivre: +7%; or: +2,6%). A suivre cette semaine: indicateurs économiques avancés régionaux (NYC, Philadelphie, livre beige de la Fed), ventes de détail, production industrielle, confiance des promoteurs immobiliers (NAHB) et mises en chantier aux Etats-Unis; indice de confiance ZEW et nouvelles immatriculations dans la zone euro; production industrielle, ventes de détail, investissements et PIB du T4 en Chine.

Marché suisse

A suivre cette semaine: statistiques d’hébergement novembre (BFS) et prix production-importation décembre (OFS). Les sociétés suivantes publieront des chiffres d’affaires: Lindt&Sprüngli, Barry Callebaut, Richemont, Tornos, Belimo, Galenica, Geberit, Zur Rose, SFS, Huber+Suhner, Autoneum, BB Biotech et Zehnder.

Actions

ANGLO AMERICAN (Satellite): la Commission Nationale du Développement et de la Réforme en Chine a déclaré qu’elle allait réprimer les activités illégales, la spéculation, afin d’assurer la stabilité du prix du minerai de fer (1/3 de l’EBITDA d’Anglo). A cela s’ajoute l’entrée dans une période saisonnièrement plus anémique pour le minerai. Faiblesse à attendre à court terme sur le titre.

LINDE (Satellite) tiendra son assemblée extraordinaire le 18 janvier au cours de laquelle les actionnaires voteront pour la proposition de retrait de cotation en Europe, avec l’objectif que l’opération soit finalisée début mars. Pour rappel, nous conseillons de voter en faveur.

P&G (Core Holding) publiera ses résultats du T2 2023 jeudi. Le marché attend un trimestre solide porté par une croissance organique de +5% (essentiellement effet prix), un effet devises plus favorable (repli du $) pour ses activités à l’international et une pression moindre des coûts entrants. Un relèvement des objectifs annuels serait un plus.

SIKA (Core Holding) : comme attendu, le groupe cédera (à Ineos) c. 30% des activités de MBCC en cours d’acquisition, pour satisfaire aux exigences des autorités anti-trust. Cette annonce crédibilise l’hypothèse d’une intégration de MBCC au premier semestre. Positif.