En zone euro, la confiance des investisseurs s’effrite en mai et la production industrielle se contracte en mars.

Economie

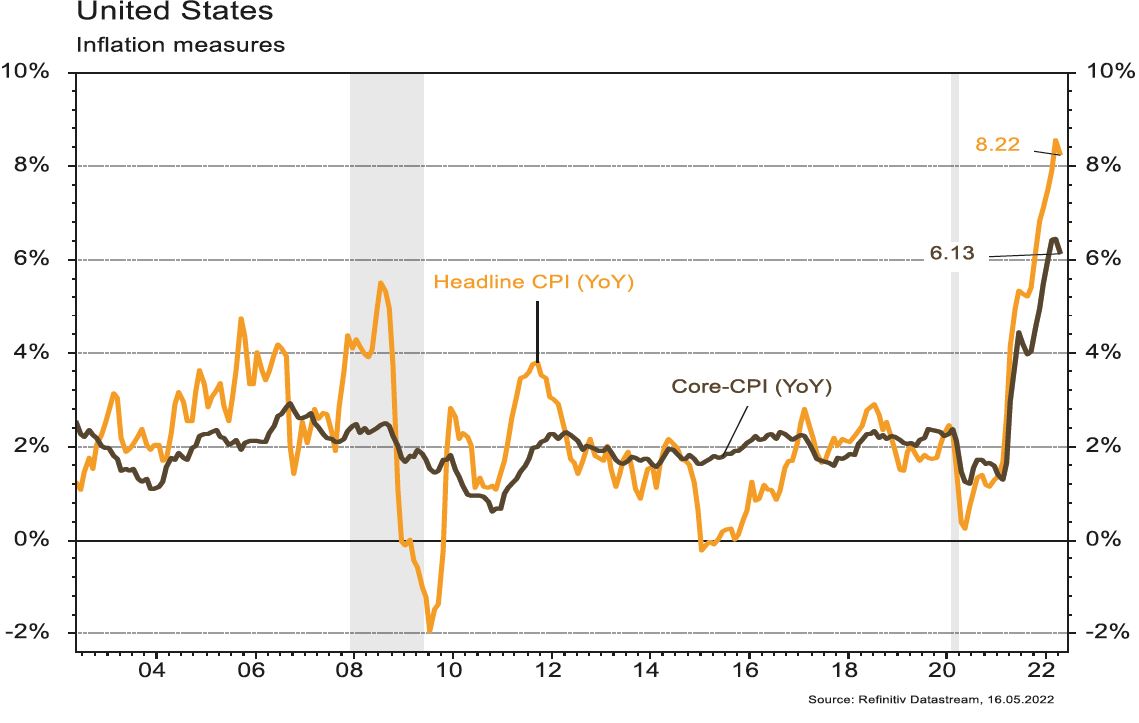

Statistiques US mitigées: confiance des PME (NFIB) stable à 93,2 en avril, mais celle des ménages (Univ. du Michigan) recule fortement en mai (de 65,2 à 59,1). La hausse des prix à la consommation, plus forte qu’attendu en avril (+0,3% m/m) même si en légère décélération sur un an (de +8,5% à +8,3%), et des prix à la production (+0,5% m/m; +11% a/a) confirment la pression sur les prix. En zone euro, en mai, la confiance des investisseurs (Sentix) s’effrite (de -18 à -22,6) et la production industrielle se contracte de 1,8% m/m (-0,8% a/a) en mars. En Chine, en avril, les prix à la production et à la consommation accélèrent plus qu’attendu, à resp. +8% et +2,1% a/a, la production industrielle (-2,9% a/a) et les ventes de détail (-11,1% a/a), victimes des confinements, déçoivent.

Climat

Selon un rapport de l’Agence Internationale de l’Energie, les installations de capacités renouvelables toucheront un record en 2022 à 320 GW, contre 295 GW en 2021, dont le solaire devrait représenter 60%, suivi par l’éolien et l’hydraulique. L’AIE s’attend à ce que le marché de nouvelles capacités solaires dépasse les 200 GW en 2023. Enfin, la Chine dépassera l’Europe fin 2022 sur la capacité installée d’éolien offshore.

Obligations

Aux US, malgré une inflation «core» ressortie au-dessus des attentes en avril (0,6% vs 0,4% attendu), les taux terminent en baisse (10Y -21pb), entrainés par la montée des inquiétudes sur la croissance. En Europe, plusieurs officiels de la BCE se sont déclarés favorables à une première hausse de taux en juillet, mais le contexte averse au risque a également entrainé les taux souverains en baisse (Bund 10Y -20pb). Sur le crédit, les spreads se sont écartés sur toutes les catégories en Europe (IG +6pb / HY +28pb) et aux US (IG +8pb / HY +52pb).

Sentiment des traders

Bourse

Les ventes de détail chinoises (-11,1%) en avril cassent l’élan haussier de vendredi, qui n’a pas empêché une sixième semaine de baisse d’affilée à Wall Street. Toujours côté macro, on aura la production industrielle et des statistiques immobilières US, alors que pour l’UE, ce sera chômage, PIB et CPI. Avec la croissance mondiale en berne, la baisse peut reprendre à tout moment.

Devises

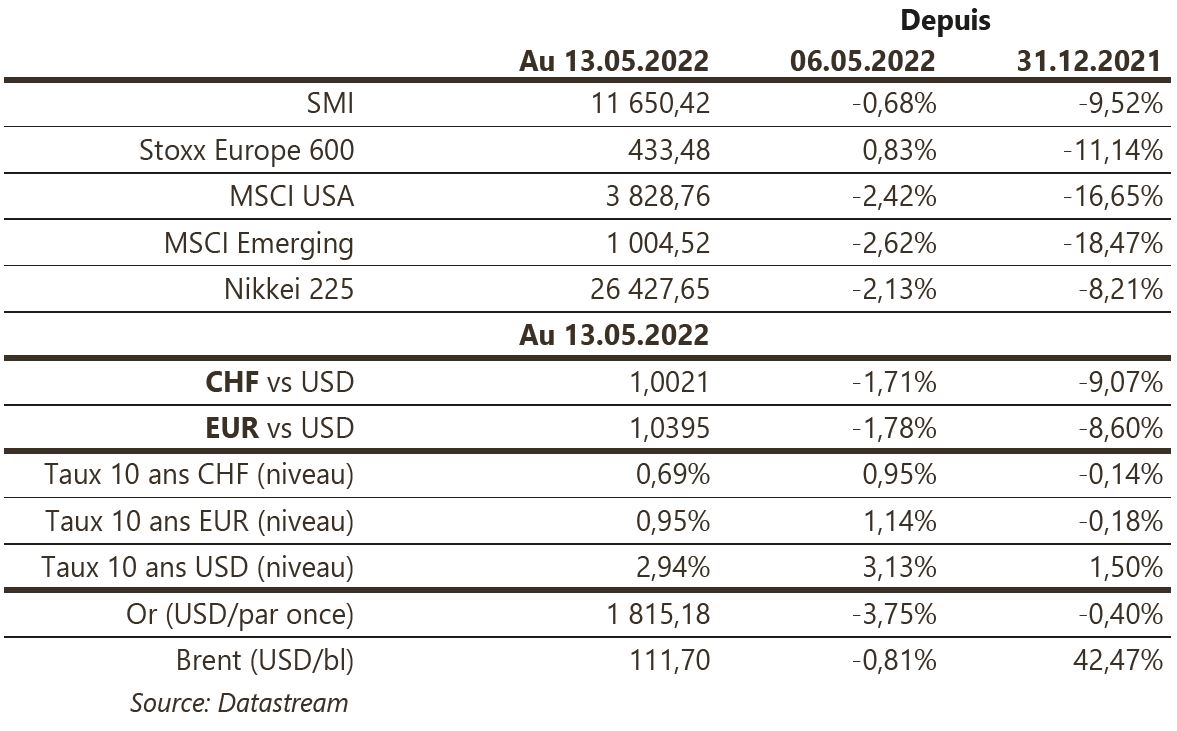

La situation géopolitique et le différentiel de taux continuent de peser sur l’€ qui ne parvient pas à rebondir: €/$ 1,0406. Une cassure du support €/$ 1,0340 ouvrirait la voie en direction de la parité €/$, sinon un rebond à €/$ 1,0640 est possible. Le $ reste orienté à la hausse: $/CHF 1,0034, £/$ 1,2225.Nos fourchettes $/CHF 0,97-1,0237, £/$ 1,20-1,2410. L’oz d’or est à 1’808$, sup. 1’780$, rés. 1’910$/oz.

Marchés

Semaine risk-off marquée par le net recul des rendements souverains développés (US -21 pb, Europe -19 à -30 pb), générant 1,7-2,9% de performance, l’écartement des spreads émergents et high yield (indice global -1,2%), la hausse du dollar (+0,9%) et le recul des actions (développés -2,1% dont US -2,5%, émergents -2,6%)… sans parler de l’effondrement de crypto-actifs. A suivre cette semaine: indicateurs économiques avancés régionaux (Empire manufacturing et Fed de Philadelphie), ventes de détail, production industrielle, confiance des promoteurs immobiliers (NAHB) et mises en chantier aux Etats-Unis; balance commerciale et confiance des ménages dans la zone euro. En Chine, on surveillera les effets de la baisse des taux hypothécaires minimum pour primo-accédants.

Marché suisse

A suivre cette semaine: statistiques d’hébergement avril (OFS), indice des prix de l’immobilier T1 (OFS) et production industrielle T1 (OFS). Les sociétés suivantes publieront des résultats: LM Group, Obseva, Sonova, Orascom DH, Dufry, Julius Bär, SoftwareONE et Richemont.

Actions

DISNEY (Core Holding) a publié son T2 au-dessous des attentes. Le CEO a déclaré que Disney+ est sur la bonne voie pour atteindre l’objectif de 230-260 millions d’abonnés d’ici 2024. Cependant, la profitabilité du streaming à l’étranger (Asie) sera difficile à atteindre. La fermeture des parcs en Asie pourrait encore impacter les bénéfices opérationnels lors du prochain trimestre.

EURONEXT (Satellite) publiera ses résultats T1 demain après clôture. Les volumes sont attendus en hausse par rapport à l’an dernier et nous attendons des nouvelles rassurantes sur les synergies liées à l’intégration de Borsa Italiana.

EVONIK (Satellite) a tenu la semaine dernière sa journée Investisseurs. La société poursuit le recentrage de son portefeuille sur les activités à plus forte valeur ajoutée en annonçant le projet de cession de la division Performance Materials pour 2023. L’objectif de croissance organique (ex-Performance Materials) est relevé de 3% à 4% à moyen terme et reflète la tendance observée sur les dernières années. La perspective de marge EBITDA est maintenue à 18%-20%.

WALMART (Satellite) publiera ses résultats du T1 demain soir. Si le marché semble confiant sur la capacité du groupe à délivrer une performance solide en ce début d’année, ces résultats seront surtout indicatifs du comportement du consommateur US à revenu modeste face à l’inflation des prix.