La succession de deux crises majeures pourrait engendrer d’importants changements de tendances macroéconomiques et financières. Aperçu en 10 points.

1. De la déflation vers l’inflation

L’hypothèse d’une inflation transitoire paraissait encore plausible en 2021: une stabilisation des prix de l’énergie et des effets de comparaisons favorables devaient permettre une normalisation de l’inflation. Mais l’invasion de l’Ukraine par la Russie et les sanctions qui en découlent compliquent considérablement la donne. Alors que la hausse des loyers et des salaires participe déjà à une spirale inflationniste aux Etats-Unis, l’explosion du prix du baril de brut et de nouveaux goulets d’étranglement au niveau des chaines logistiques risquent de maintenir le taux d’inflation à des prix élevés et de manière durable.

Pour l’économie mondiale et les marchés financiers, la bascule vers un monde inflationniste implique des modifications profondes, que cela soit du niveau de la politique monétaire, du comportement des différents agents économiques ou encore des classes d’actifs et des secteurs à privilégier.

2. Du «Quantitative Easing» au «Quantitative Tightening»

Conséquence directe du thème précédent, la politique monétaire se situe à un tournant. En effet, la Fed est arrivée au bout de son expérience d’assouplissement quantitatif (QE). Il est même question de QT («Quantitative Tightening») càd d’une vente des obligations détenues par la Fed et/ou le non-réinvestissement des obligations arrivant à échéance. Pour de nombreux investisseurs, le passage du QE au QT est une manœuvre de tous les dangers. En effet, il existe une très forte corrélation entre QE et la hausse de nombreux actifs financiers (actions, crédit mais aussi marchés immobiliers). La réduction du bilan de la Fed va-t-elle engendrer l’explosion simultanée de plusieurs bulles financières? C’est un risque à considérer en effet. Mais les marchés ne peuvent pas non plus rester sous perfusion monétaire de manière infinie. Avec un marché de l’emploi en plein boom et un taux d’inflation très largement au-dessus de l’objectif de la Fed, il apparait donc logique que la banque centrale américaine veuille mettre un terme à cette «expérience». Le QE a créé de nombreux déséquilibres (surévaluation de certains actifs, explosion de l’endettement, inégalités sociales, etc.) Avec la fin du QE, il s’agira pour la plupart des Etats souverains de mettre en place les réformes structurelles nécessaires. Mais aussi de recourir davantage à la politique fiscale, possiblement via une taxation plus élevée des entreprises et des plus riches.

3. De «Wall Street» à «Main Street»

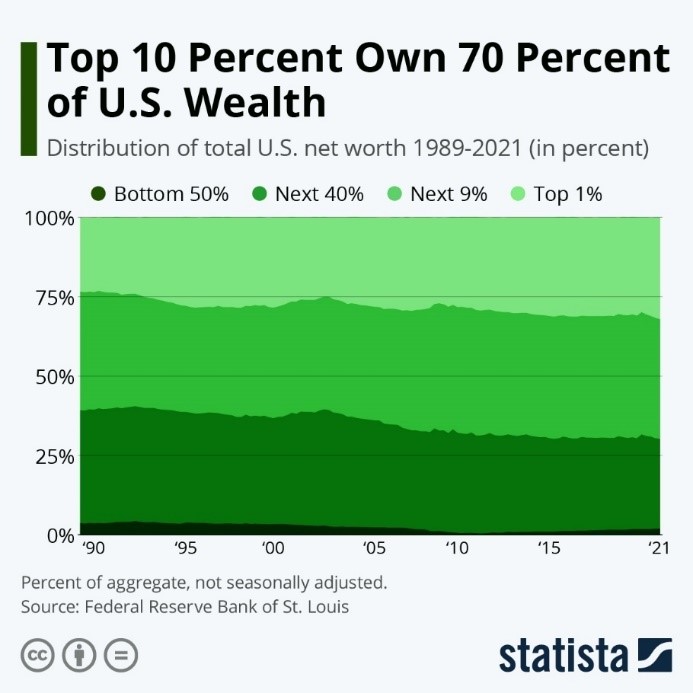

Parmi les déséquilibres engendrés par des années de QE figure celui de l’augmentation de l’écart de richesse entre les ménages les plus aisés et la classe ouvrière. Aux Etats-Unis, la part de la richesse totale détenue par les 1% les plus riches est passée de 24% en 1989 à 32% en 2021. Les 10% les plus riches sont désormais en possession de près de 70% de la fortune totale du pays. Une conséquence de la bulle des actions et de la hausse des prix immobiliers. Le creusement des inégalités est d’ailleurs un phénomène observé dans de nombreux pays et débouche sur des crises sociales (gilets jaunes en France, printemps arabes, etc.) et votes populistes (Brexit, montée des partis d’extrême-droite, etc.). La fin du QE va-t-il freiner cette tendance?

Autre phénomène constaté au cours des dernières décennie – et qui contribue également au creusement des inégalités: le fait que la productivité du travail et les salaires n’aient pas suivi la même trajectoire. Cette dichotomie a eu des conséquences (à la baisse) sur le taux d’inflation et des répercussions positives sur les marges des entreprises puisque la part des profits revenant au capital a grimpé à des niveaux historiquement élevés au détriment de celle revenant au travail. Une des raisons de cette divergence a été le recours à l’«offshoring». Comme nous le verrons au point 8, un changement de tendance semble vouloir se dessiner, avec ces conséquences positives pour les salaires domestiques et négatives pour les marges des entreprises.

4. Des marchés obligataires aux actifs risqués

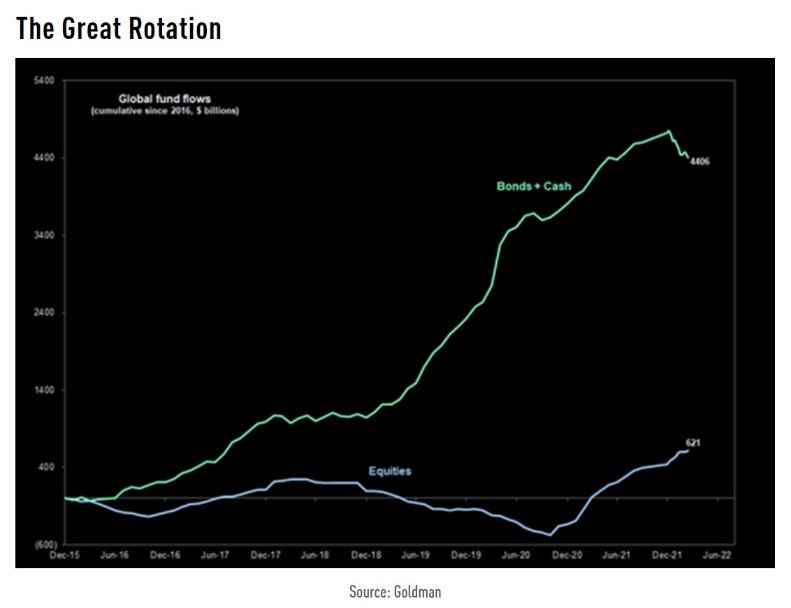

Avec le retour de l’inflation, va-t-on enfin assister à une grande rotation entre classes d’actifs? Il semblerait que oui. Une étude des flux entrants et sortants des fonds de placement démontrent que les politiques monétaires ultra expansives ont essentiellement profité aux marchés obligataires. En supprimant la rémunération du cash, les banques centrales ont engendré des flux acheteurs gigantesques sur les obligations d’entreprises, dettes émergentes, obligations «junk», etc. Mais avec la hausse soudaine de l’inflation, ces placements obligataires génèrent des rendements réels négatifs, entrainant un transfert des fonds obligataires vers les fonds investis en actions. Pour la 1ère fois depuis plus d’une décennie, les flux vers les fonds obligataires sont désormais négatifs (davantage de remboursements que de flux entrants) alors que les souscriptions de fonds actions continuent de progresser. Les investisseurs semblent faire le pari que les marchés actions constitueront une bien meilleure protection contre l’inflation que les placements obligataires.

Il est également possible d’envisager des flux vers d’autres classes d’actifs, notamment les matières premières et les actifs réels (cf. point 6), des instruments actuellement absents ou très peu représentés dans la plupart des portefeuilles.

5. Des FANGs aux valeurs cycliques

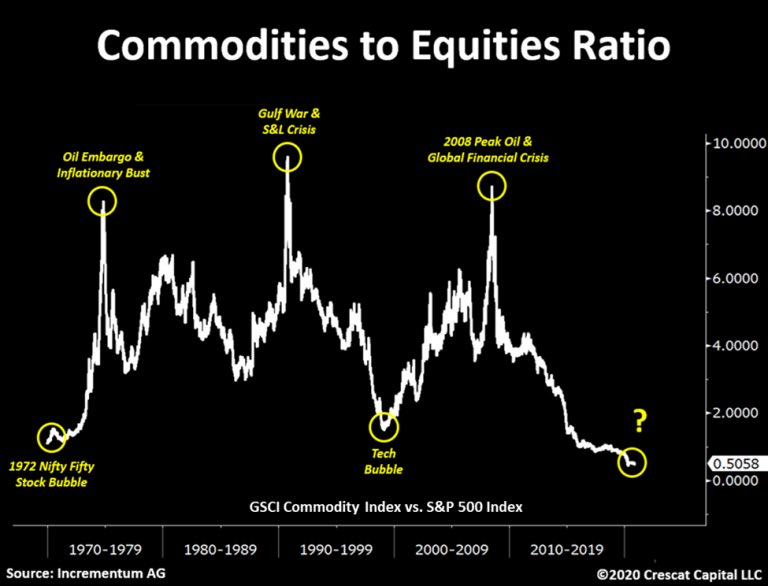

Des années de croissance atone, de faible inflation et d’assouplissement monétaire ont profité aux valeurs de croissance, et notamment aux géants du numériques – les fameuses FAANGs. Leur très fort taux de croissance, la supériorité de leur modèle d’affaire et leur politique agressive de rachat d’actions font partie des facteurs qui ont conditionné des années de surperformance boursière. Il est intéressant de constater que les perspectives de fin du QE semblent déjà peser sur la performance relative des GAFAs puisque ce sont d’autres segments du marché qui attirent désormais les faveurs des investisseurs. On parle d’ailleurs désormais des nouveaux FAANGs: Fuels (les valeurs pétrolières), l’Aérospatiale et la défense (hausse à venir des dépenses militaires notamment en Europe), l’Agriculture (pénurie des denrées agricoles), Nucléaire et nouvelles énergies (pour diminuer la dépendance aux énergies fossiles) et le G de «gold» (métaux précieux mais aussi métaux nécessaires à la transition énergétique). Alors que les investissements productifs ont été dirigés pendant des décennies vers les domaines de la technologie, de la biotech ou encore des énergies propres, les matières premières et certains pans de la «vieille économie» sont désormais en pénurie d’offre. Et un retour à l’équilibre prendra certainement de nombreuses années. Car ce déficit ne concerne pas seulement les ressources actuelles. Un exemple: le monde fait actuellement face à une pénurie de géologues, qui seraient pourtant bien utiles pour œuvrer à de nouveaux forages pétroliers et gaziers ainsi qu’à l’identification de nouvelles mines. Autant d’éléments qui pourraient prolonger la surperformance actuelle de ces secteurs.

6. Des actifs «papiers» aux actifs «réels»

Une analyse de l’allocations d’actifs de la plupart des portefeuilles (privés mais aussi institutionnels) semble montrer une sur-représentativité des actifs «papiers» (actions, obligations) au détriment des actifs réels (immobilier, infrastructure, ressources naturelles, etc.). Mais la hausse de l’inflation devrait inciter les investisseurs à accroitre leur exposition aux actifs réels et aux produits alternatifs. Les matières premières sont souvent considérées comme la meilleure protection contre l’inflation. Des actifs tels que l’immobilier et l’infrastructure ont des revenus qui sont souvent indexés sur l’inflation. Certains de ces actifs bénéficient également d’un effet rareté qui soutient les niveaux de valorisation.

7. La sécurité nationale redevient une priorité

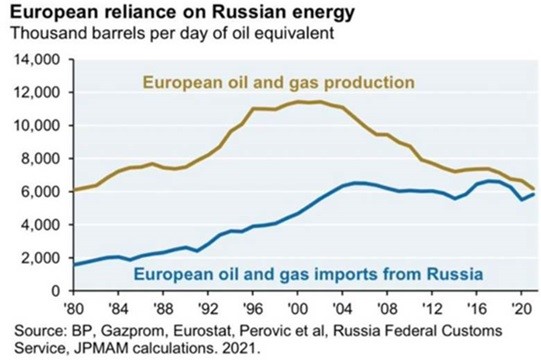

Les guerres ont souvent constitué des tournants majeurs de l’histoire. La politique énergétique ne devrait pas faire exception. Au cours de la dernière décennie, l’Europe a poursuivi un objectif noble: celui de la neutralité carbone zéro d’ici à 2050 avec le développement des énergies renouvelables, le refus des investissements en gaz de schiste et un non-retour au nucléaire. Pendant ce temps-là, le président Putin a anticipé les besoins grandissants d’importation d’énergie de la part des européens. La Russie a augmenté ses capacités de production pétrolière et de gaz naturel ainsi que doublé ses capacités de production d’énergie nucléaire. Les chiffres parlent d’eux-mêmes: en 2016, 30% du gaz naturel consommé par l’Union Européenne provenait de Russie. En 2021, ce chiffre avoisinait 47%. Une dépendance au gaz russe qui a certainement donné des ailes aux ambitions belligérantes de Putin. Et qui va forcer les européens à repenser leur politique énergétique. Certes, les énergies renouvelables constituent une solution à long-terme. Mais à moyen-terme, les priorités écologiques pourraient être quelque peu être mises entre parenthèses afin de sécuriser et diversifier les sources d’énergie. Les importations de gaz américain et qatari font parties des options. Le recours au nucléaire en est une autre.

8. De la globalisation à la relocalisation

La phase d’accélération de la mondialisation enclenchée dans les années 1990 a débouché sur une désindustrialisation et une exportation des chaînes d'approvisionnement de biens physiques des pays développés vers le reste du monde. Mais la mondialisation a des limites. Un monde interconnecté gagne en efficacité et productivité mais devient aussi moins résilient. Ainsi, le blocage d’un port majeur en Chine du fait de la découverte d’un cas positif à la COVID-19 peut avoir un impact sur des dizaines d'autres pays. De même, la production d’appareils de haute technologie constitués de milliers de pièces peut être retardée parce que quelques pièces ne sont pas disponibles auprès d'un fournisseur étranger.

En sortie de pandémie, les gouvernements des pays développés ont pris conscience de leur vulnérabilité face aux risques liés à la mondialisation et à la délocalisation des chaines d’approvisionnement. Dès lors, la décennie à venir pourrait être caractérisée par une relocalisation («reshoring») de la production. Cette tendance devrait améliorer la résilience des processus, mais pourrait également avoir des conséquences sur les coûts salariaux et donc l’inflation. Les économies émergentes pourraient souffrir d’une éventuelle démondialisation.

9. Les obligations du trésor américain perdent une partie de leur statut de monnaie de réserve

Le fait que l’Occident ait choisi de geler les réserves en dollar (et en euro) de la banque centrale russe pourrait inciter certains gouverneurs de banque centrale à repenser la logique de constitution des réserves mais aussi le bien fondé d’investir une partie du bilan dans des bons du Trésor américain. Si Washington peut décider du jour au lendemain de geler les dollars qu’un pays souverain pensait être les siens, les gouverneurs des banques centrales de Chine, du Pakistan, de l’Inde, de la Turquie, du Kazakhstan ou d’Arabie Saoudite ne vont-ils pas être incités à vendre tout ou une partie de leurs dollars et ré-ancrer leurs devises locales à des actifs qui sont moins susceptibles d’être influencés (ou confisqués) par les gouvernements occidentaux? Parmi les candidats possibles: le yuan, l’or et même le bitcoin, trois «devises» qui sont désormais acceptées par la Russie comme moyen de paiement et donc potentiellement amenées à être accumulés au bilan.

10. De la maximisation de la richesse à la maximisation de la santé et du bien être

Conséquence de la pandémie et du vieillissement des «baby-boomers», l’appât du gain est en train de perdre en importance. D’ailleurs, la pénurie de main d’œuvre actuellement observée aux Etats-Unis est en partie due à ce changement de priorités. De nombreux ménages ont pris goût à la vie à la maison et disposent de suffisamment d’épargne pour quitter la force de travail. Cette mégatendance engendre de nouveaux comportements des consommateurs avec une hausse de la demande des services et des biens liés à la qualité de vie, aux sports, aux loisirs, au bien-être et bien entendu à la santé. Ce changement de priorité a également des conséquences sur les marchés immobiliers aux quatre coins de la planète. Par exemple, l’engouement pour le télétravail et l’auto-entreprenariat a fait reculer la demande pour les biens immobiliers de certaines mégalopoles.