La semaine dernière, les rendements des obligations d'Etat ont été plus faibles et, lorsque les courbes des obligations d'Etat se sont pentifiées, le front-end a surperformé.

Il a été difficile de perdre de l'argent la semaine dernière; les rendements des obligations d'Etat ont été plus faibles et, lorsque les courbes des obligations d'Etat se sont pentifiées, le front-end a surperformé. Les écarts de crédit des entreprises se sont resserrés et les marchés du crédit à haut rendement ont été plus performants. Les prix des matières premières ont été plus élevés dans l'ensemble, les prix de l'énergie clôturant en hausse pour la deuxième semaine consécutive en raison des réductions de l'offre de l'Opep+ annoncées précédemment et des manifestations qui ont entravé le deuxième plus grand champ pétrolier de Libye, perturbant les approvisionnements de 250kbpd - 260kbpd. Le dollar américain s'est affaibli par rapport aux devises des pays du G10 et des pays émergents, et les marchés des actions continuent de progresser; le S&P a clôturé au-dessus du niveau psychologiquement important de 4500 le jeudi 13 juillet, tandis que le Hang Seng, qui a sous-performé cette année, a clôturé à +5% pour la semaine.

En Chine, les prix à la consommation pour le mois de juin sont restés inchangés par rapport à l'année précédente, à 0,0% en glissement annuel, et les prix à la production sont tombés encore plus bas dans la déflation, à -5,4% en glissement annuel; ces deux données sont bien inférieures aux estimations des économistes. Cela donne à la Banque populaire de Chine (PBOC) une marge de manœuvre supplémentaire et l'urgence d'assouplir sa politique dans les semaines à venir. La publication des données de juin sur le crédit a été l'événement crucial de la semaine; les investisseurs ont cherché des signes indiquant que l'assouplissement de la politique prenait effet et ont été positivement surpris de voir la croissance des prêts s'accélérer de manière significative par rapport aux attentes baissières du marché. Le financement global a augmenté à 4,2 milliards CNY en juin contre une estimation de 3,1 milliards CNY, et les nouveaux prêts ont augmenté de 3,05 milliards CNY contre des attentes de 2,3 milliards, avec un moteur important de la croissance due à l'augmentation des prêts aux ménages.

La croissance des prêts, meilleure que ce que l'on craignait, a conduit les investisseurs à espérer que le ralentissement économique de la Chine soit en train de toucher le fond. Le gouvernement a également fait des annonces de soutien, les autorités signalant la fin d'une enquête d'un an sur le secteur technologique et un soutien supplémentaire au secteur immobilier; le régulateur financier a intensifié la pression sur les banques pour qu'elles assouplissent les conditions de prêt aux sociétés immobilières et qu'elles prolongent les prêts en cours. Dans le même temps, le secrétaire américain au Trésor, Janet Yellen, a indiqué que les entreprises américaines et chinoises disposaient encore d'une grande marge de manœuvre pour stimuler le commerce et l'investissement.

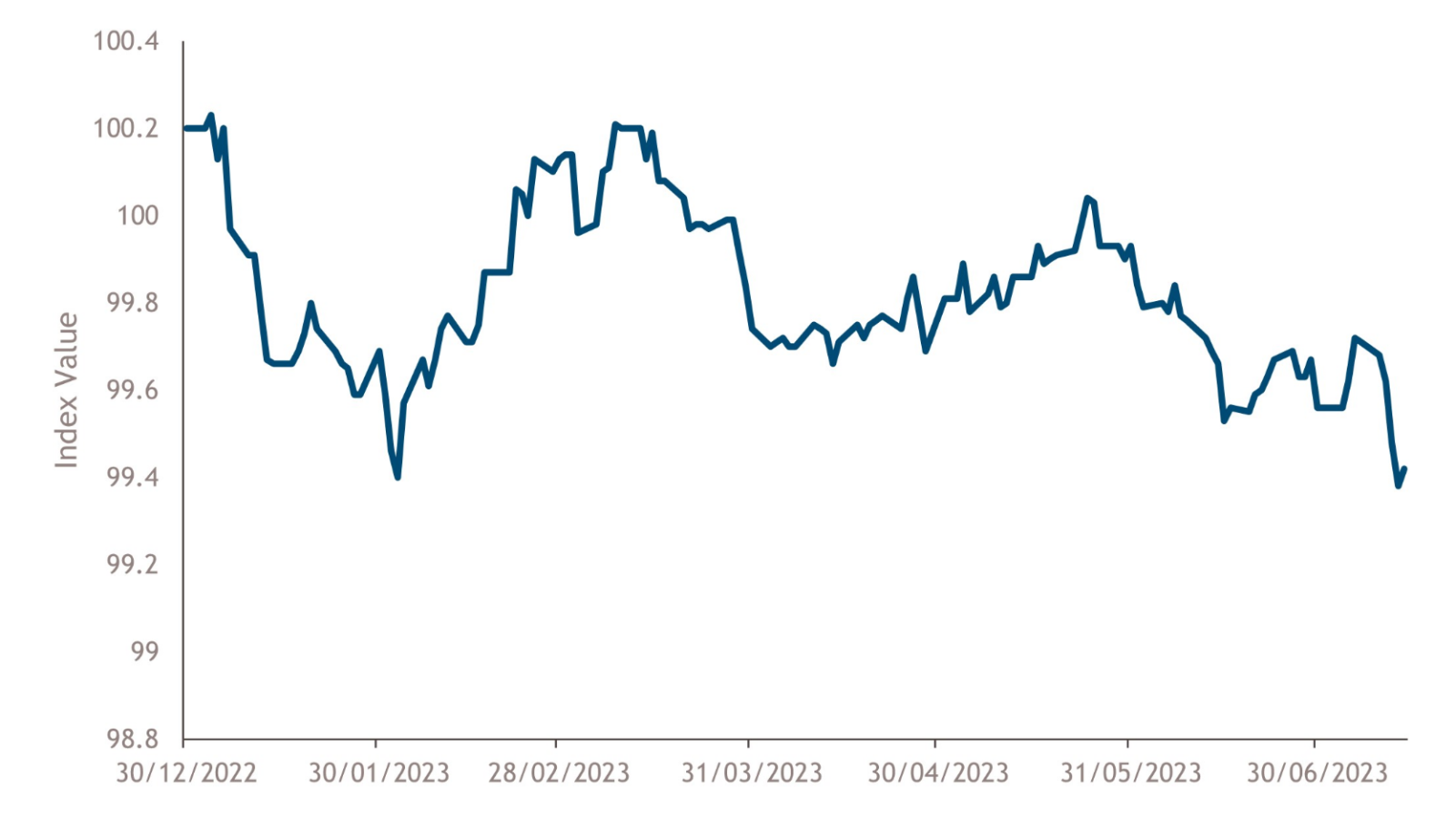

Aux Etats-Unis, après la publication de données solides sur l'emploi en juin, les investisseurs se sont concentrés sur l'effet d'entraînement potentiel sur les prix. L'indice essentiel des prix à la consommation n'a progressé que de 0,157% en glissement mensuel, bien en deçà des attentes de 0,3% en glissement mensuel, et a chuté à 4,8% en glissement annuel. Dans le même temps, les prix à la consommation ont baissé de 1%, passant de 4% en mai à 3% en juin. La baisse des prix des voitures d'occasion et un nouveau ralentissement des prix des logements sont encourageants, la plus grande surprise du rapport étant la baisse de 8% des tarifs aériens. Les investisseurs ont accueilli favorablement les données sur les prix, bien «meilleures que ce que l'on craignait», et ont réévalué la fin du cycle de hausse des prix à juillet, le taux d'actualisation atteignant un sommet de 5,5%. Si l'on annualise l'augmentation des prix à la consommation de base de juin, elle est inférieure aux 2% de l'objectif de la banque centrale. Cela plaira au FOMC (Federal Open Market Committee), mais l'assouplissement prématuré des conditions financières ne le fera probablement pas (voir le graphique de la semaine). Il est plus probable qu'après la hausse de juillet, le FOMC communiquera une nouvelle pause dans le cycle, mais restera prêt à réagir si la tendance à la désinflation s'arrête.

Enfin, la saison des résultats du deuxième trimestre a commencé; le consensus prévoit une baisse de 9% en glissement annuel du bénéfice par action de l'indice S&P 500, en raison de la stagnation de la croissance des ventes et de la compression des marges. Il s'agit là d'un faible obstacle à franchir, et la saison des résultats devrait être «meilleure que ce que l'on craignait». D'un point de vue macroéconomique, il sera intéressant de voir si les entreprises peuvent maintenir leurs marges alors que l'inflation recule, et s'il y a un impact notable du stress des banques régionales et de la santé des consommateurs maintenant que les taux hypothécaires sont supérieurs à 7%.