La semaine dernière, le crédit d'entreprise a surpassé les obligations d'Etat, le crédit à haut rendement (HY) surpassant le crédit de qualité.

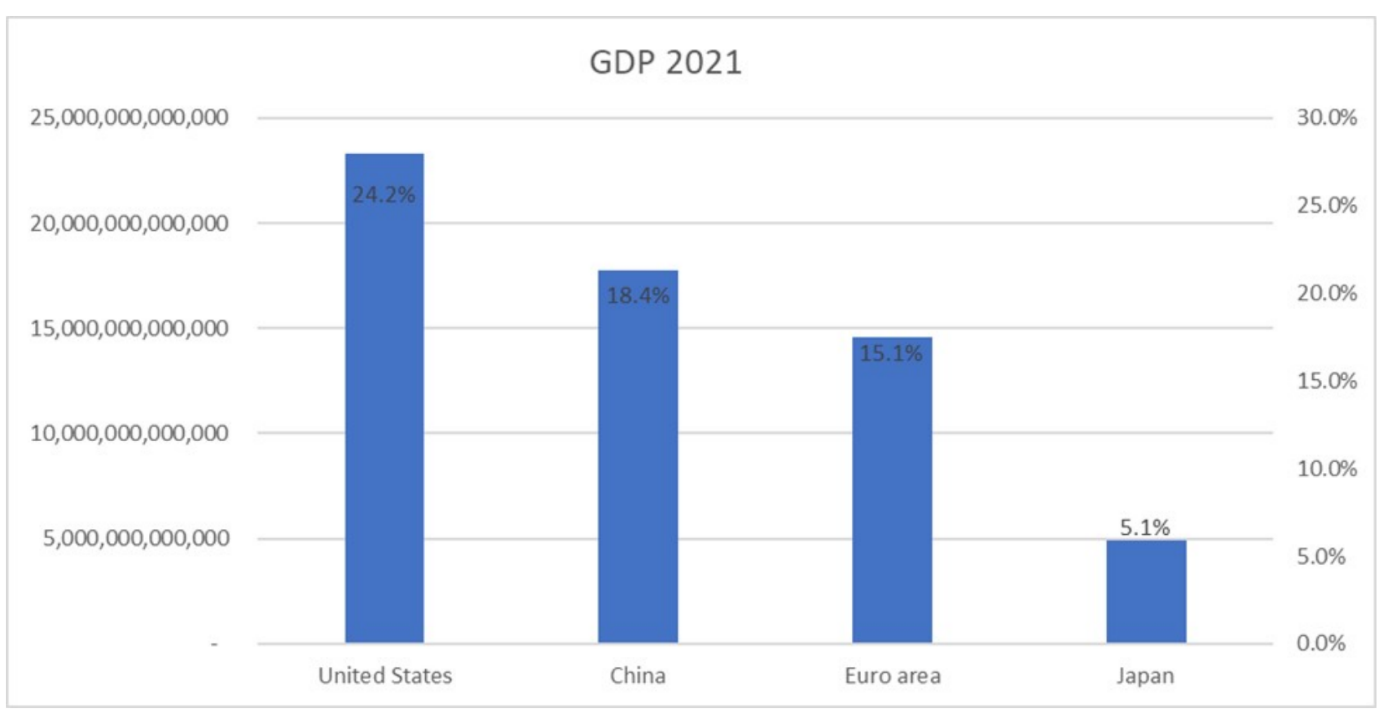

Que se passe-t-il lorsque les banques centrales responsables de 63% de la croissance mondiale annoncent toutes leurs décisions politiques la même semaine (voir le graphique de la semaine)? Risque sur. La semaine dernière, le crédit d'entreprise a surpassé les obligations d'Etat, le crédit à haut rendement (HY) surpassant le crédit de qualité. Les marchés émergents (EM) ont été le point faible des marchés d'entreprises HY au cours de la semaine, car le dollar américain s'est déprécié tandis que les prix des matières premières et des actions ont augmenté.

Tout d'abord, nous examinons la Chine et la PBOC (Banque populaire de Chine), qui représente 18,4% de la croissance mondiale, et qui présente une combinaison de croissance inégale depuis la réouverture et deux mois consécutifs de contraction des indicateurs économiques clés: les indices PMI (indices des directeurs d'achat) officiels de l'industrie manufacturière et le financement total de la sécurité sociale. Cette situation a conduit les investisseurs à s'attendre à des mesures de relance. La semaine dernière, la PBOC a surpris les investisseurs en réduisant le taux de prise en pension à 7 jours de 10 points de base, soit 1,9%. La semaine dernière, l'assouplissement s'est poursuivi, la PBOC réduisant également le taux MLF (facilité de prêt à moyen terme) de 10 points de base, à 2,65%.

Les prix à la consommation pour le mois de mai n'ayant augmenté que de +0,2% en glissement annuel et les prix à la production ayant chuté de -4,6% en glissement annuel, la marge de manœuvre pour un nouvel assouplissement monétaire est plus importante si nécessaire. Les investisseurs s'intéressent désormais au soutien de la réglementation et espèrent que des mesures d'assouplissement seront prises pour relancer l'investissement industriel et immobilier. Les prix des actifs chinois ont terminé la semaine dernière en territoire positif, le marché des obligations d'entreprises chinoises ayant surperformé, en hausse de 6,86% depuis le début de l'année.

Ensuite, nous examinons les Etats-Unis et le FOMC (Federal Open Market Committee), qui représentent 24,4% de la croissance mondiale. Le FOMC a marqué une «pause hawkish» et le taux des fonds fédéraux est resté inchangé. Toutefois, nous avons également constaté que le taux des fonds avait augmenté de 50 points de base par rapport aux projections de mars, ce qui implique que deux hausses supplémentaires de 25 points de base par le FOMC devraient être attendues en 2023. En outre, les projections de croissance pour 2023 ont été augmentées de +0,6% à 1% et le taux de chômage a été ajusté significativement à la baisse de -0,4% à 4,1%. Les investisseurs obligataires ont salué la perspicacité du FOMC qui, en délivrant un message hawkish, a peut-être empêché un assouplissement prématuré des conditions financières. Les haussiers ont souligné la détérioration des données hebdomadaires sur les demandes d'emploi initiales (pour la deuxième semaine, 262k), un signe d'avertissement que le marché de l'emploi est en train de s'assouplir. Les détracteurs des obligations ont souligné la vigueur des ventes au détail de la semaine dernière, l'inflation de base stagnante et le fait que le FOMC a toujours dû relever son taux final depuis le début du cycle de hausse.

Il se peut que les membres du FOMC aient été simplement indécis. Etant donné que les investisseurs s'attendent à une hausse en juillet, cette récente pause donne au FOMC une option libre pour la réunion de septembre, avant laquelle il pourra évaluer les effets à retardement du resserrement monétaire actuel et les retombées du stress des banques régionales. Les actifs à risque américains se sont redressés cette semaine au détriment des obligations d'Etat qui ont terminé la semaine avec un rendement supérieur de 18 points de base.

La zone euro et la BCE (Banque centrale européenne) représentent 15,1% de la croissance mondiale. La BCE a procédé à une «hausse hawkish» de 25 points de base, augmentant le taux de dépôt à 3,5%, son niveau le plus élevé depuis 2001. Depuis la dernière réunion, la croissance du premier trimestre a été révisée à la baisse, passant de 0,1% en glissement trimestriel à -0,1% en glissement trimestriel, ce qui prouve une fois de plus que la faiblesse de la dynamique s'est poursuivie au deuxième trimestre. L'inflation de base a agréablement surpris, passant de 5,6% à 5,3%. Par conséquent, les investisseurs ont été surpris de lire dans les projections macroéconomiques de juin du personnel de la BCE que les prévisions d'inflation de base avaient été révisées à la hausse. L'inflation de base a été révisée à la hausse de 0,5% pour 2023 et 2024 (à 5,1% et 3,0% respectivement).

Le consensus prévoyait que la BCE atteindrait les taux terminaux en juillet avec une dernière hausse de 25 points de base. Mais comme le FOMC, la BCE a laissé la porte ouverte à un relèvement lors de sa réunion de septembre, lorsqu'elle disposera de beaucoup plus de données sur les revendications salariales, les approvisionnements en énergie pour l'hiver et la croissance économique. Les obligations d'État européennes ont été la classe d'actifs la moins performante la semaine dernière, les rendements des obligations allemandes à 2 ans ayant augmenté de 25 points de base.

Enfin, le Japon et la BOJ (Banque du Japon) représentent 5,1% de la croissance mondiale. Les données économiques montrent que l'économie est en pleine effervescence; la croissance du premier trimestre a été révisée à la hausse, passant de 1,6% à 2,7% en glissement annuel, et les prix à la consommation ont augmenté de 3,5% en avril, ce qui est bien supérieur à l'objectif de 2% de la Banque du Japon. La BOJ a maintenu son ton dovish lors de la conférence de presse. Le gouverneur Ueda a continué d'affirmer que l'inflation n'est ni stable ni viable à 2%, le risque d'un dépassement de l'objectif de 2% à moyen terme étant plus difficile à contrer que celui d'un dépassement. Dans les mois à venir, les investisseurs s'attendent à ce que la BOJ élargisse la fourchette du JGB à 10 ans à +/-100 points de base. Cependant, les ajustements du taux directeur actuellement à -0,1% ne sont pas attendus avant l'année prochaine, et jusqu'à ce que la BOJ puisse confirmer que l'inflation est viable à 2% et que l'incertitude d'un ralentissement mondial au second semestre 2023 est passée. Les obligations d'État japonaises sont restées inchangées au cours de la semaine, mais le marché des actions japonais continue de surperformer.