Les banques européennes semblent plus à même de faire face à la prochaine récession économique que les banques régionales américaines.

.jpg)

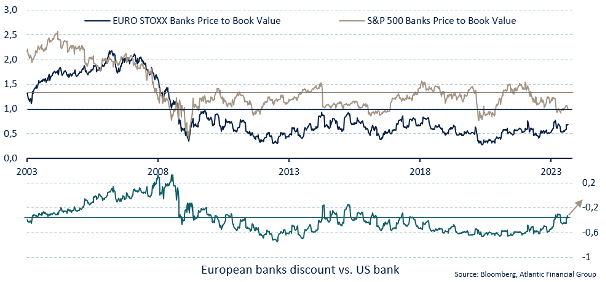

Les banques européennes s’échangent à des multiples de valorisation inférieurs à ceux de leurs homologues américaines. Or, depuis mars, ce discount tend à s’atténuer. En effet, les déboires de Silicon Valley Bank et First Republic, puis le manque de visibilité à l’approche de l’implémentation de Bâle IV ou encore les baisses des notes de crédit du secteur par les agences de notation, sont autant d’incertitudes qui pèsent sur les cours de bourse.

En Europe, les résultats du stress test sont ressortis meilleurs qu’attendu. Les bilans des 70 banques qui ont participé au test sont de bien meilleure qualité aujourd’hui qu’il y a dix ans, malgré des coûts plus élevés. Les paiements de dividendes et de rachats d’actions devraient donc se poursuivre voire augmenter et permettre un meilleur rendement pour les actionnaires.

Les 23 banques américaines soumises au stress test de la Fed ont également toutes prouvé la résilience de leurs fonds propres en cas de scénario très défavorable de l’économie et des marchés financiers. Par contre, l’agence de notation Fitch, qui a récemment rabaissé la note de crédit des obligations d’Etat américaines, pense réviser sa note générale sur le secteur bancaire de AA- à A+. Ceci pourrait entraîner des baisses de notation pour les banques américaines. Début août, Moody’s, avait déjà révisé à la baisse les notations de crédit de 10 banques régionales et annonçait la possibilité de rabaisser la note de 17 banques supplémentaires. Enfin S&P Global Ratings le 22 août a réduit la note de crédit de KeyCorp, Comerica, Valley National Bancorp, UMB Financial et Associated Bancorp. La raison invoquée: la hausse des taux d’intérêt met en péril la profitabilité des banques. En effet, les clients déplacent leurs économies vers des comptes rémunérés à un taux plus élevé, augmentant ainsi les coûts de financement des banques.

Les résultats de 2e trimestre étaient positifs pour les banques américaines et européennes mais manquaient d’enthousiasme face à l’amorce d’une normalisation des défauts de crédits bancaires et à l’impact de l’inflation sur les marges. Une détérioration du marché de l’emploi, et le niveau élevé des taux d’intérêt ainsi que la reprise des remboursements des prêts étudiants pourraient rapidement peser sur l’épargne des ménages américains.

Le consensus s’attend à ce que les résultats nets d’intérêt (NII) des banques européennes atteignent un sommet au 4e trimestre alors que la qualité des actifs va très probablement commencer à se détériorer. L’expansion des multiples de valorisation est donc peu probable pour le secteur ces prochains trimestres.

Il n’y a pas encore de signes de détérioration générale du crédit, mais de nombreuses banques américaines ont signalé des poches de tension. Certaines ont enregistré des hausses séquentielles de pertes liées en particulier à des prêts dans le secteur de l’immobilier résidentiel.

En Europe, les prêts non performants demeurent à des niveaux historiquement bas, mais les taux de défaillance ont commencé à augmenter au second semestre de l’année dernière.

La hausse des taux d’intérêt va peser de plus en plus sur le service de la dette des Etats, tandis que l’inflation pèse sur les dépenses. Pour équilibrer leur budget, les gouvernements commencent à taxer les secteurs affichant des bénéfices exceptionnels dus aux hausses de taux.

En Italie, l’introduction d’une taxe sur les profits exceptionnels fait craindre au marché qu’une telle taxe ne soit étendue à d’autres pays européens. L’Espagne, la Suède, le Danemark et la République Tchèque ont déjà pris des mesures similaires.

De plus, dans un contexte de taux élevés et d’une augmentation de la rentabilité des banques, la Banque centrale européenne a décidé de modifier les conditions du TLTRO (Targeted Long-Term Financing Operations) et la rémunération des réserves obligatoires est réduite à 0% (contre 3.5% actuellement) dès le 20 septembre. Ces changements devraient réduire les résultats nets des banques d’environ 2% en moyenne.

Aux Etats-Unis, l’implémentation de la réglementation Bâle IV va nécessiter quelques ajustements supplémentaires en termes de fonds propres. Les banques américaines sont par conséquent peu susceptibles d’augmenter leurs programmes de rachats d’actions. Elles ont d’autre part commencé à renforcer leur bilan en réduisant les actifs risqués. L’octroi de prêts est ainsi en nette décélération.

Le poids réglementaire des autorités de surveillance, l’implémentation de taxes sur les profits exceptionnels et la dégradation des notes de crédit du secteur par les agences de notation sont des vents contraires forts pour les banques, au-delà de l’aspect cyclique engendré par les hausses de taux et l’inflation. Le secteur est toutefois plus solide que lors de la grande crise financière avec des ratios en capitaux renforcés et une surveillance accrue. Les banques européennes sont en avance en termes réglementaires et appliquent des règles prudentielles plus drastiques. Elles semblent donc plus à même de faire face à la prochaine récession économique que les banques régionales américaines.