Après avoir mené le bal des politiques non conventionnelles, la BoJ hésite à en sortir. Elle n’aura sans doute pas le choix. Un mouvement fort serait ressenti bien au-delà du Japon.

Mercredi 4 janvier 2023 a été, pour le monde financier, une date historique. Elle a en effet marqué la fin des taux négatifs dans le monde. A cette date, plus aucun titre de dette, quelle que soit sa maturité, n’avait de rendement nul ou inférieur. Une première depuis 2016.

Le chemin parcouru en tout juste deux ans est spectaculaire. En décembre 2020 les dettes à taux négatifs atteignaient un sommet plus de 18000 milliards de dollars. Dès fin 2021, le climat avait brutalement changé. De quasiment 14000 milliards de dollars à taux négatifs en décembre 2021, le stock s’était réduit, en un peu plus d’un mois, à 4 milliards fin janvier 2022. Onze mois plus tard, voici arrivée la fin de cette route.

Les événements de l’année dernière, de l’envolée de l’inflation aux choc énergétiques et géopolitiques, en incitant les grandes Banques Centrales à resserrer brutalement les conditions financières pour combattre la hausse des prix, ont donc mis un terme à cette aberration financière, qui enrichissait mécaniquement les emprunteurs au détriment des créanciers, en donnant un prix négatif au risque et au temps.

La fin de l’argent gratuit représente évidemment un choc important pour la sphère financière et économique:

- Il y a ce qui s’est vu en 2022, avec la baisse de 19% de la valeur des actions mondiales et de 16% pour les obligations en 2022, une configuration inédite.

- Il y a aussi ce qui s’amorce comme l’impact sur les ménages, les entreprises ou les Etats endettés de cette hausse des coûts de finance-ment.

- Et il y a ce qui est moins visible comme l’effet de levier intégré dans certains fonds de pensions et de dotation, utilisé pour améliorer le rendement nécessaire au paiement des prestations dues par ces fonds.

C’est ainsi qu’en octobre dernier les fonds de pensions britanniques se sont trouvés étranglés par la hausse soudaine des taux et par la chute de la Livre, contraignant la Banque d’Angleterre à une intervention en urgence et le gouvernement de Liz Truss à la démission.

Désormais toutes les institutions et tous les pays sont prévenus: il faut partout surveiller la qualité des bilans pour éviter les accidents financiers car l’argent facile, c’est terminé. Seul le Japon semble résister à la normalisation monétaire.

Longtemps, les japonais ont été les pionniers des expérimentations monétaires. Après avoir initié les politiques «non conventionnelles» de masse dès 1997 (c’était l’achat de titres de créances commerciales aux banques, pas encore appelé «Quantitative Easing» mais premières injections directes de liquidités vers l’ensemble du système bancaire), ils ont suivi avec enthousiasme la BCE, qui avait initié le mouvement en juin 2014, avec la mise en place de taux directeurs négatifs dès janvier 2016.

Plus fort encore, le Japon est quasi seul au monde – seule la Banque d’Australie a suivi timidement leur exemple en mars 2020 en ciblant le seul taux 3 ans – a été le premier à partir de septembre 2016 à faire des opérations visant à contrôler l’ensemble de la courbe des taux. Elle a même été jusqu’à acheter des trackers actions!

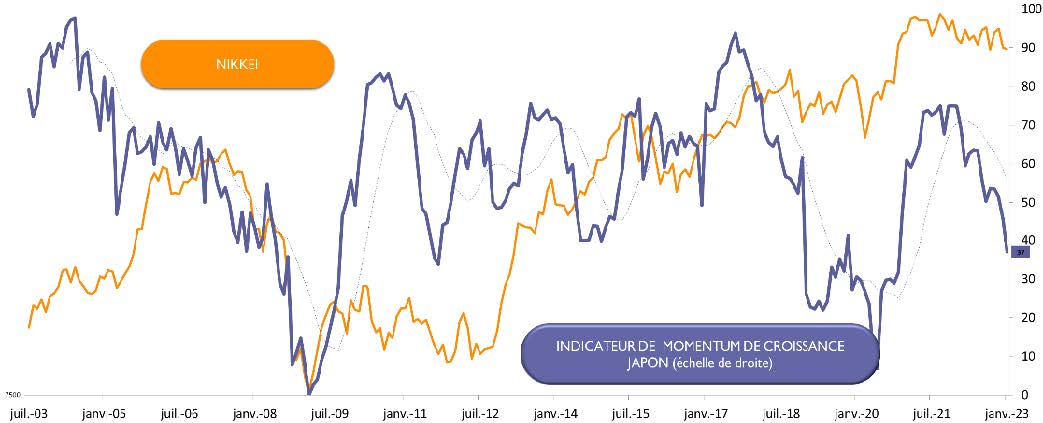

La raison de cet aventurisme était simple: depuis la monumentale crise financière et immobilière des années 90, le Japon était en proie à une déflation hyper résistante et tous les efforts monétaires – et budgétaires - pour y remédier semblaient vains. Les dettes japonaises étaient ainsi les dernières à taux négatifs en décembre 2022. Mais désormais c’est terminé, l’inflation repart et ça pourrait tout changer.

En effet, les premières fissures sont en train d’apparaitre: le 20 décembre dernier, la Banque du Japon a annoncé donner plus de «flexibilité» à sa politique de contrôle de la courbe des taux.

Depuis, c’est la veillée d’armes: la BoJ se défend de toute évolution brutale, continue à acheter des obligations d’Etat sur le marché, mais la pression est immense car l’inflation remonte, elle est désormais au plus haut depuis 1982!

Un changement de politique devrait être très graduel pour ne pas brusquer le marché. Il pourrait cependant être nettement matérialisé le 1er avril prochain lors du départ de l’emblématique président Haruhiko Kuroda, en place depuis mars 2013. L’ancien vice-président de l’institution, Yutaka Yamaguchi pourrait alors lui succéder. Or, après son départ en 2013, ce dernier s’est montré très critique envers les Abenomics et tout spécialement leur volet monétaire.

Une inversion de la politique ultra-accommodante du Japon aurait plusieurs conséquences significatives sur les marchés:

- Tout d’abord, en accélérant le retrait généralisé des banques centrales, ce «pivot» renforcerait les pressions à la hausse sur les taux mondiaux et accélérerait la diminution progressive de la liquidité.

- Ensuite, les banques commerciales japonaises seront sollicitées pour remplacer la banque centrale et refinancer – à un coût plus élevé pour le Trésor japonais – les 260% de dette sur PIB de l’Etat, ce qui les inciterait à vendre des titres en devises étrangères, et en premier lieu le dollar, pour acheter des titres japonais, ce qui pèserait sur le billet vert.

- Et surtout cela accroit le risque d’un accident financier: cela fait en effet plus de 35 ans que les institutions et fonds japonais vivent avec les taux négatifs et un soutien constant de la banque centrale. Les investisseurs ont été mis en éveil en octobre dernier par les turbulences autour du Royaume-Uni et de ses fonds de pensions. Ils seront donc très vigilants avec la troisième économie mondiale et son colossal stock de dette.

La BoJ est consciente des risques d’une sortie trop brutale de sa politique monétaire hétérodoxe. Elle sera probablement très prudente, quitte à se coordonner étroitement avec les autres banques centrales pour éviter les tempêtes. Mais cela pourrait être aussi le signe de la sortie du Japon d’une longue période d’hibernation déflationniste. Le Japon contribuera alors davantage à la croissance mondiale.