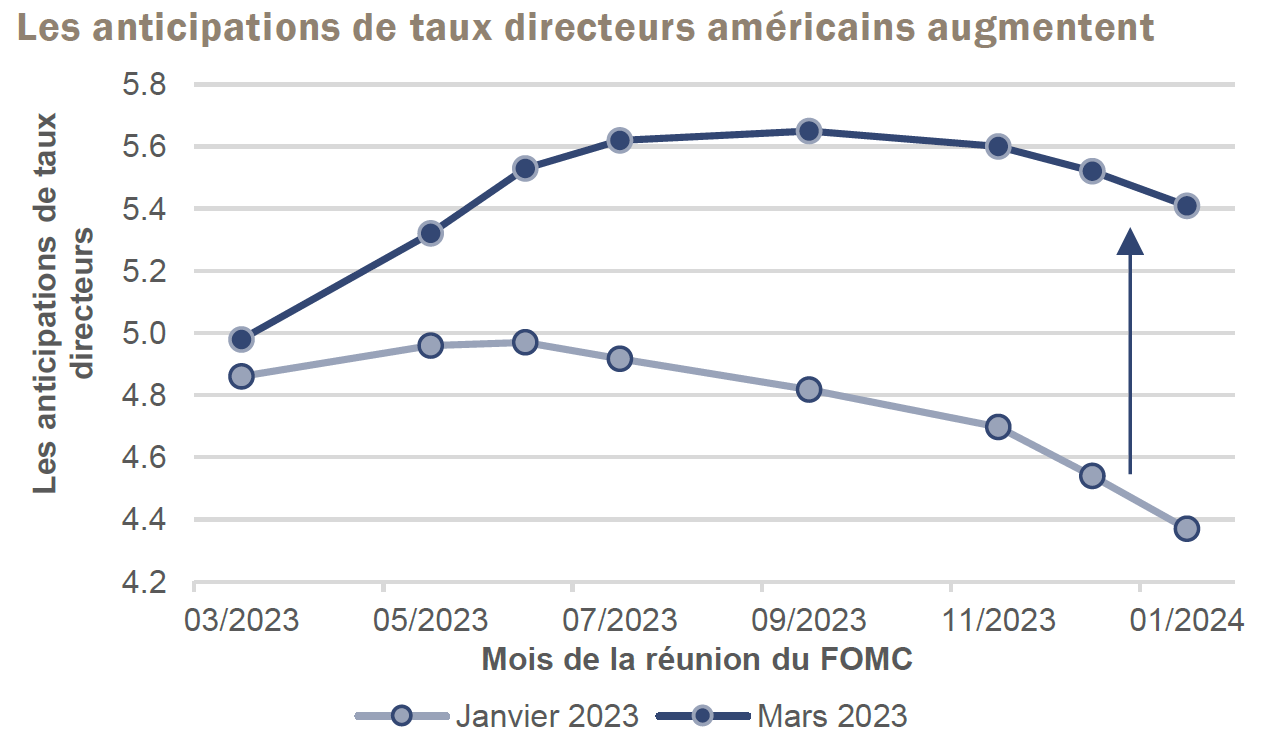

La vigueur de la conjoncture et la persistance de l’inflation pèsent sur les marchés financiers. Les anticipations de taux d’intérêt sont en nette hausse.

.jpg)

Après un début d’année sous le signe de l’optimisme, le moral des investisseurs s’est de nouveau assombri. Cette évolution s’explique par la vigueur du marché du travail et du commerce de détail, mais surtout par un recul de l’inflation moins important que prévu aux Etats-Unis et en Europe, d’où l’idée, dans l’esprit des investisseurs, que les taux d’intérêt devraient augmenter plus fortement et plus longtemps que prévu. Les rendements américains ont augmenté sur l’ensemble des échéances et, comme on peut s’y attendre dans ce genre de situations, davantage sur la partie courte de la courbe que sur la partie longue. Les contrats à terme sur les Fed Funds anticipent désormais un taux directeur américain de plus de 5,5% au pic du cycle, contre encore moins de 5% au début de l’année. La baisse de 50pb de taux au second semestre, que les cours intégraient jusqu’à récemment, a quasiment disparu des anticipations.

La possibilité de nouveau durcissement de la politique monétaire oblige les investisseurs à suivre de près l’évolution de l’économie et de l’inflation. S’agissant du second semestre, il leur faudra garder à l’esprit qu’un ralentissement de la croissance économique semble inéluctable. Dès que les hausses des taux auront pleinement produit leurs effets restrictifs, la consommation privée devrait sensiblement.

Parallèlement, en Chine, la conjoncture économique s’améliore de plus en plus. La fin de la politique zéro Covid a un effet positif tant sur l’économie chinoise que sur les régions très exposées à la Chine. S’ils ont semblé avoir sous-estimé cette évolution dans un premier temps, les investisseurs revoient désormais à la hausse les prévisions de croissance économique de la Chine. En février, l’indice chinois des directeurs d’achats pour le secteur des services a de nouveau augmenté, atteignant 56,3 points, après une hausse de 12,8 points le mois précédent. L’indice du secteur manufacturier a également augmenté pour le deuxième mois consécutif, atteignant 52,6 points, un plus haut sur dix ans. Ces données confirment une solide reprise, qui s’observe déjà dans d’autres chiffres d’activité.

Après une courte période de calme relatif, la volatilité a de nouveau sensiblement augmenté sur les marchés obligataires, métamorphosant les courbes de rendement. Aux Etats-Unis et en Europe, les taux courts ont atteint un niveau inédit depuis la crise financière mondiale. Les rendements à plus long terme n’ayant pas augmenté dans les mêmes proportions, l’inversion de la courbe n’a pas été aussi marquée depuis quarante ans. L’augmentation des taux de ces dernières semaines a largement été alimentée par la hausse des anticipations d’inflation. En tout état de cause, le risque que les taux d’inflation ne retombent pas rapidement au niveau de 2% ciblé par les banques centrales a nettement augmenté ces derniers temps. Les obligations indexées sur l’inflation offrent une bonne protection contre un tel scénario.

Parallèlement, l’incertitude accrue n’a pas conduit à un élargissement notable des primes de risque de crédit. Cette configuration du marché rend le positionnement très difficile tant en termes d’échéances, que de qualité de crédit. Malgré le niveau élevé des taux d’intérêt, les obligations ‘high-yield’ restent vulnérables aux corrections en raison de la faiblesse des primes de risque. Incertitude macroéconomique oblige, les obligations ‘investment grade’ paraissent plus solides.

Les fortes hausses des valorisations des actions en début d’année pèsent lourdement sur l’attrait global de la classe d’actifs. Comparé aux rendements des obligations d’Etat, le rendement bénéficiaire des actions américaines n’a jamais été aussi bas depuis 2007. Parallèlement, il existe toujours des risques de révisions à la baisse des prévisions de bénéfices sur fond de forte incertitude quant à la croissance et de hausse probable des taux d’intérêt. Les résultats décevants du quatrième trimestre 2022 le laissent également présager. Dans ce contexte, les estimations de bénéfices des analystes ont progressivement reculé ces dernières semaines pour se rapprocher de nos prévisions.

En Chine, depuis la fin de la politique zéro Covid, la situation ne cesse de s’améliorer et s’avère même meilleure que prévu. Cela permet aux investisseurs d’envisager l’avenir avec optimisme et ouvre la voie à d’éventuelles bonnes surprises pour les actions de la Chine et des marchés émergents. Un scénario qui paraît en revanche compromis pour les actions américaines, à leur niveau actuel.