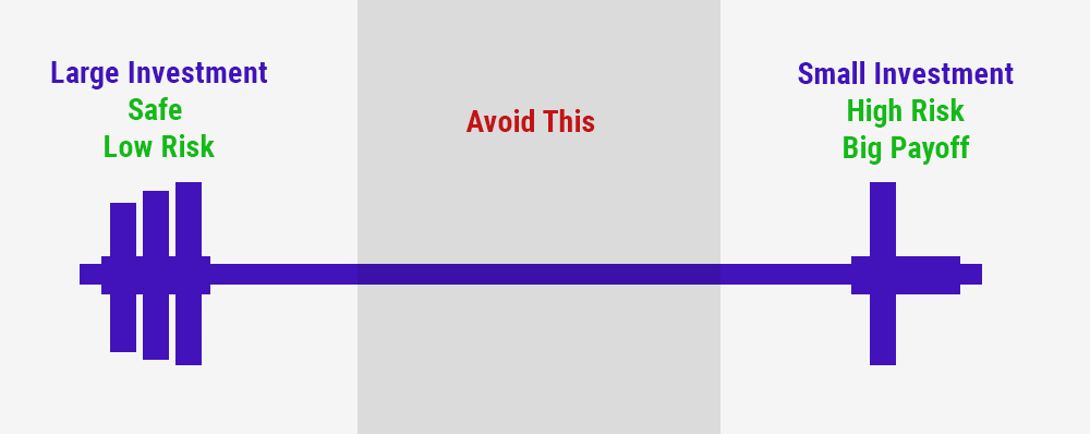

Dans le monde de l'investissement, il est également possible de se concentrer sur les deux extrémités de l’échelle de risque et d’éviter ce qui se situe au milieu.

Une étape essentielle d’un processus d’investissement consiste à définir le type de stratégie à adopter. Cet exercice peut s’avérer être long et fastidieux, car il existe une grande variété d'approches, chacune ayant ses propres avantages et inconvénients. La stratégie d’investissement aboutit à choisir la proportion des instruments financiers (actions, les obligations et investissements alternatifs) qui composent votre portefeuille en fonction de des objectifs, de la tolérance au risque, de l’horizon temps et de des besoins futurs en capital de l’investisseur.

Certaines stratégies privilégient davantage l'appréciation du capital alors que d’autres se concentrent sur la génération de rendements fixes et la préservation du patrimoine.

Mais les investisseurs peuvent également envisager de combiner ces deux styles. Il s’agit de la stratégie dite «Barbell».

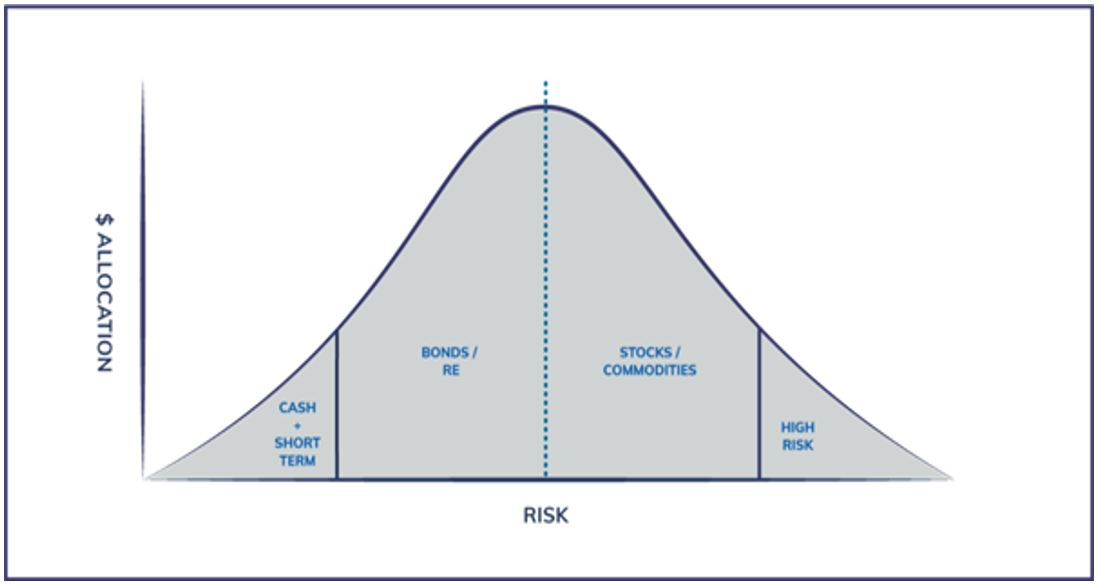

L'idée a été popularisée par Nassim Taleb, ancien gérant de hedge funds et auteur du live «Black Swan». Elle a depuis été reprise par des investisseurs célèbres tels que Ray Dalio et Mohammed El'Arian. Leur théorie: la majeure partie du patrimoine d'une personne devrait être placée dans des investissements ultra-sécurisés, tandis que le reste est investi dans des instruments à haut risque et à fort potentiel d’appréciation. Les concepts fondamentaux sont ceux de risque et de probabilité. Ci-dessous, vous pouvez visualiser la répartition des différentes classes d’actifs selon leur risque et leur allocation médiane dans les portefeuilles traditionnels.

La stratégie d'investissement en haltère préconise l'association de deux paniers d'actifs d'investissement nettement différents - en les répartissant entre les deux extrêmes et en ne laissant presque rien au milieu. Ainsi, au lieu que votre portefeuille soit légèrement conservateur ou agressif, il est à la fois hyper-conservateur ET hyper-agressif.

De par cette construction, il permet de limiter le risque de baisse – le montant total qui peut être perdu – tout en vous exposant à une hausse potentiellement illimitée.

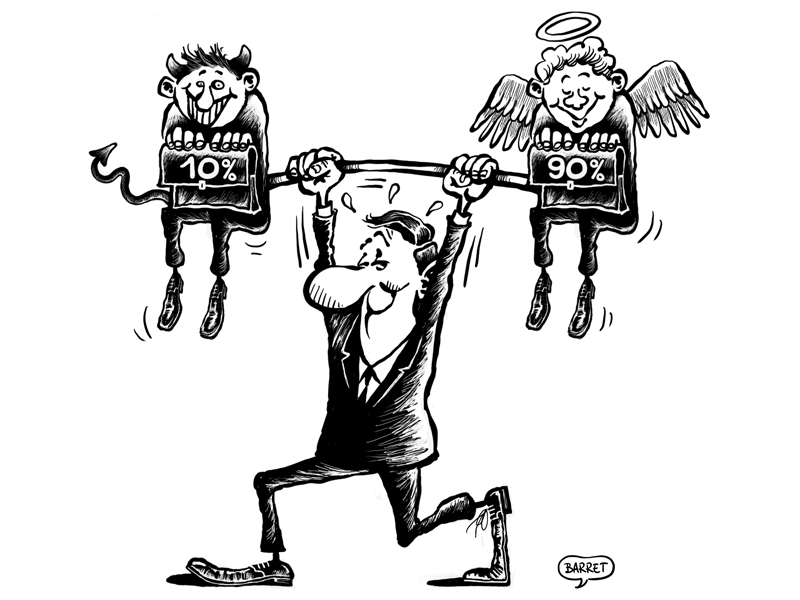

Taleb suggère d'allouer 85% à 90% des avoirs dans des investissements ultra-sécurisés. Les 10 à 15% restants peuvent être investis de manière limitée dans des actifs spéculatifs tels que petites et moyennes entreprises, capital-risque, marchés émergents et cryptomonnaies.

La méthode Barbell n’est pas une allocation spécifique mais plutôt une perspective différente du risque. Elle vise à atteindre les objectifs suivants:

- Protéger agressivement la baisse: éviter la banqueroute afin de toujours rester exposé aux marchés financiers. Cela signifie ne jamais investir plus que ce que vous pouvez vous permettre de perdre.

- S'exposer à des instruments financiers ayant un très fort potentiel de hausse.

- Évitez le «boring middle»: Les actifs situés au milieu de l’échelle de risque sont censés produire des performances relativement médiocres tout en exposant le portefeuille à un certain risque.

En ce qui concerne l'allocation de portefeuille, M. Taleb pense que de nombreux professionnels ont mal compris comment réaliser des gains sur le long terme. Ils pensent que leur objectif permanent devrait être de trouver des investissements qui leur rapportent beaucoup d'argent.

Mais une autre priorité est de limiter le plus possible les pertes. Une allocation très élevée vers des investissements sûrs et à faible risque présente l'avantage essentiel de protéger les investisseurs contre le risque de banqueroute. Lorsqu'il s'agit de trading et d'investissement, la préservation du capital est clé. Comme l’a dit Warren Buffett: «La première règle de l'investissement est: ne jamais perdre d'argent. La deuxième règle de l'investissement est: ne jamais oublier la règle numéro un.»

Dans une stratégie «barbell», la majeure partie des investissements est constituée de placements hyper conservateurs, ce qui élimine considérablement le risque de banqueroute.

En général, les portefeuilles équilibrés sont investis dans une gamme diversifiée d'actions, d'obligations, d'immobilier et d'alternatives comme l'or pour la sécurité. L'idée ici est de créer une certaine stabilité en allouant les avoirs dans des actifs avec différents profils de risques / rendements.

Même si des ajustements tactiques peuvent avoir lieu, l'allocation d'actifs au sein de ce type de portefeuille ne change pas de manière substantielle. Les performances sont plus ou moins stables mais souvent médiocres sur le long-terme.

En recourant à une stratégie en haltère, les investisseurs peuvent générer des gains importants dans des secteurs qui ont la possibilité de surperformer le marché, tout en réduisant le risque de perte grâce aux investissements à faible risque.

La stratégie «Barbell» a fait preuve de résilience dans les périodes passées de volatilité accrue.

Pendant la grande crise financière, les marchés d'actions se sont effondrés entre septembre 2008 et février 2009. Les indices de référence des actions américaines ont chuté de 43%, mais un portefeuille d'actions américaines en forme d'haltère n'a perdu que 14%.

En 2022, le contexte était nettement plus compliqué. Les investissements spéculatifs (cryptos, capital-risque, titres de croissance) ont fortement souffert mais certains instruments constituants la partie défensive – et en particulier les obligations – n’ont pas joué leur rôle habituel de protection à la baisse. La partie liquidité n’a pas non plus protégé le portefeuille contre la hausse de l’inflation et a donc généré des rendements réels négatifs.

Cependant, 2022 était une année très spécifique lors de laquelle les stratégies traditionnelles ont également beaucoup souffert.

Sur le long-terme, la stratégie «barbell» fonctionne relativement bien dans les périodes de baisse tout en générant une appréciation du capital dans les phases de hausse.

La stratégie des haltères peut être utilisée à l’intérieur des obligations, des actions, de l’immobilier, du capital-risque, des cryptomonnaies, etc. Dans le monde obligataire, la stratégie barbell consiste à investir sur les deux extrémités de la courbe des rendements soit les durations courtes et les durations longues (tout en évitant le milieu). Dans les marchés d’actions, il s’agit d’allouer une partie importante du portefeuille dans des grandes capitalisations de secteurs défensifs et une allocation beaucoup plus faible dans des petites capitalisations à fort potentiel d’appréciation (mais aussi très risquées).

Il est aussi intéressant de constater que nous appliquons inconsciemment la stratégie des haltères dans notre vie quotidienne. Quelques exemples.

Le temps consacré à la famille. Nous évitons toute distraction lorsque nous passons du temps en famille. Nous consacrons toute notre attention aux enfants pendant le week-end, et travaillons le reste de la semaine en les voyant peu ou pas du tout.

Le travail. Pour être efficace dans sa vie professionnelle, il faut éviter de travailler de manière fragmentée toute la journée. Travaillez par à-coups courts et intenses et détendez-vous un fois le travail terminé.

Régimes alimentaires. Le «Slow Carb Diet» recommande un régime pauvre en glucides et riche en protéines, mais encourage un «cheat meal» par semaine.

Fitness. La thérapie par contraste implique une exposition plus extrême au chaud et au froid. Vous pouvez récolter davantage de bénéfices pour votre santé en alternant les douches froides et les saunas chauds plutôt que des douches tièdes.

A vos haltères!