Les actifs risqués ont été ébranlés par la perspective d'un resserrement de la politique monétaire, mais le risque d'un «fiscal cliff» est-il aussi important, voire plus?

.jpg)

Les perturbations économiques liées au Covid ont conduit aux plus grands paquets fiscaux de l'histoire, soit un total de 6’000 milliards de dollars pour les seules dépenses du gouvernement américain. Cependant, le projet de loi historique du président Biden sur l'infrastructure sociale – Build Back Better (BBB) – s'est heurté à des obstacles presque insurmontables. Cela a renforcé les craintes de retrait des mesures de relance et la volatilité des marchés. Aujourd'hui, de nombreux analystes s'attendent à une sorte d'accord sur BBB, mais l'incertitude demeure quant à sa taille.

Le Sénat tente depuis des mois de parvenir à un accord sur le projet Build Back Better, mais n'a pas encore réussi à réunir les 51 voix nécessaires à son adoption. Dans sa forme actuelle, le projet BBB est jugé coûteux, trompeur et inapproprié étant donné que l'économie américaine a retrouvé son niveau pré-pandémique et que l'inflation atteint des sommets depuis des décennies. Néanmoins, un compromis est encore possible, pour répondre à certains besoins urgents, notamment en matière de climat. En attendant, tout nouveau projet de loi sera probablement beaucoup plus modeste que le plan initial.

Le temps presse pour les démocrates qui cherchent à relancer leur fortune lors des élections de mi-mandat en novembre. La faible cote de popularité de Biden renforce le désir de l'administration de faire passer une (quelconque) version de BBB le plus rapidement possible. On peut donc supposer un certain compromis entre les démocrates progressistes et modérés (aucun républicain ne votera pour le projet de loi). Ainsi, le Sénat américain pourrait, au minimum, adopter un projet de loi sur le climat (500 milliards USD) plus quelques dispositions auxiliaires, pour un montant total d'environ 1000 milliards de dollars.

Parmi les nations industrialisées, les États-Unis ont eu la deuxième réponse budgétaire la plus importante, soit 27% du PIB américain. Alors que l'Europe offrait une aide sous forme de prêts, les États-Unis accordaient une aide directe en espèces aux Américains. Cela a aidé le marché boursier américain à surpasser les autres régions et a peut-être aussi contribué à une hausse de l'inflation.

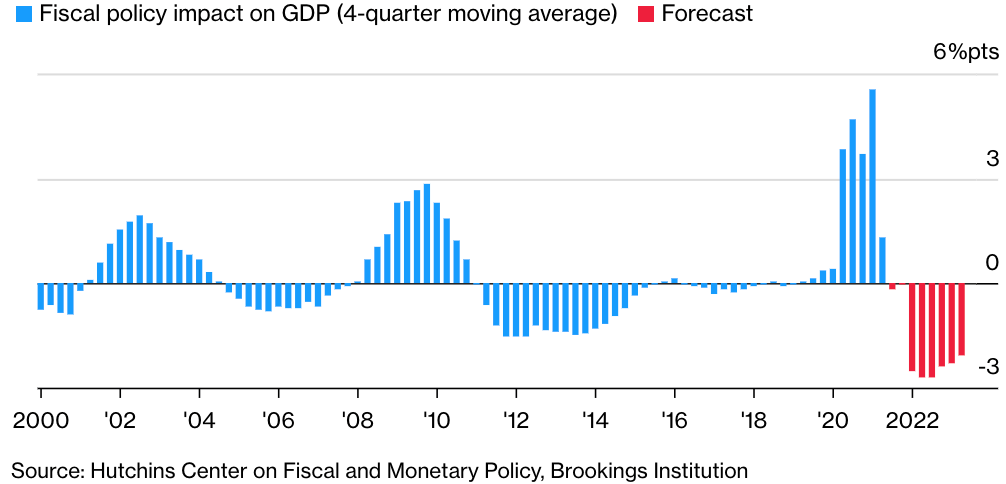

Toutefois, la croissance économique devrait ralentir au second semestre 2022, les effets des mesures de relance et la réouverture de la demande refoulée s'estompant progressivement.

Pour le moment, la politique budgétaire devrait rester expansionniste à court terme. Cependant, même si le Sénat adopte le BBB, le changement fiscal par rapport à 2021 sera important. Le déploiement de BBB devrait s'étaler sur une décennie et la contribution annuelle à l'économie est bien inférieure aux injections fiscales de ces deux dernières années, même en incluant le paquet d'infrastructures bipartisan de 1000 milliards de dollars.

La bonne nouvelle est que cela va probablement refroidir l'inflation. Une inflation plus proche de 2% donnerait à la Fed une raison suffisante pour adopter une position plus neutre et éviter des conditions de liquidité trop tendues.

En bref, les actions sont confrontées à des falaises tant monétaires que fiscales en 2022. L'année à venir verra l'une des plus fortes contractions du solde budgétaire du gouvernement fédéral, même si Biden obtient les dépenses supplémentaires qu'il souhaite. Si une certaine forme de BBB est adoptée, elle contribuerait à atténuer les craintes d'une falaise fiscale, bien que la croissance soit susceptible de ralentir par rapport à son rebond de réouverture tout au long de l'année. Inversement, le ralentissement de la croissance rend moins nécessaire un resserrement agressif de la Fed, ce qui devrait soutenir les actions – la hausse des rendements étant leur principale préoccupation aujourd'hui.