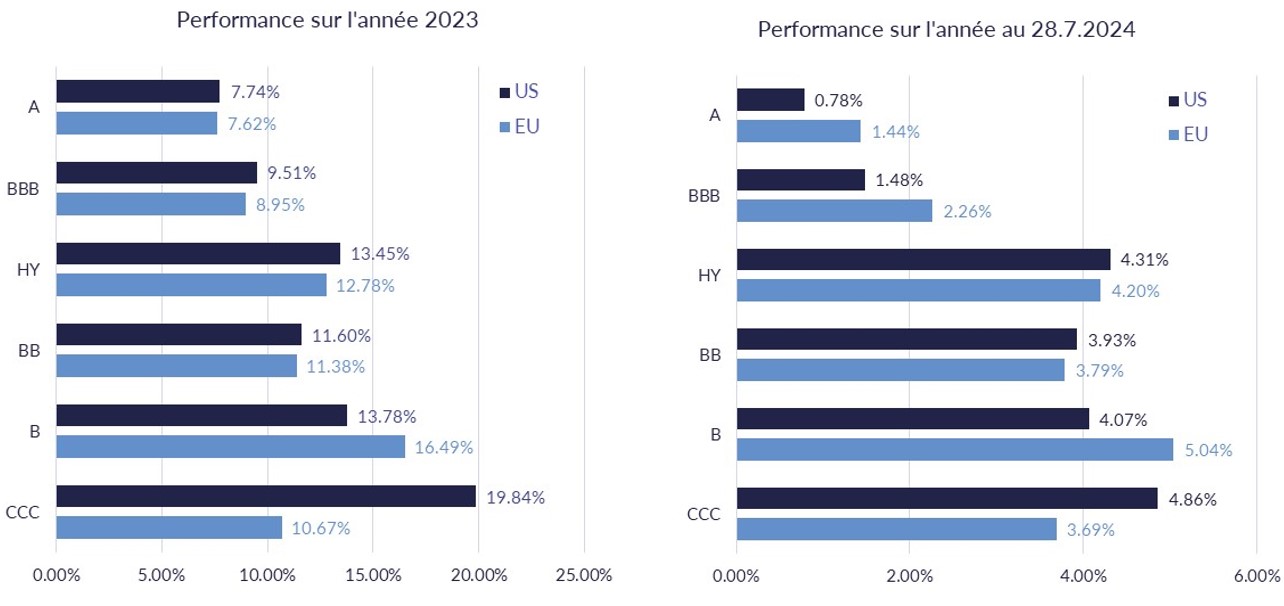

En 2023, les actifs risqués High Yield ont enregistré des performances significatives, principalement au cours des trois derniers mois de l'année. Le marché en EUR affichait une hausse de 12,77%, tandis que le marché en USD progressait de 13,45%. Cette dynamique bénéficiait de perspective d’une politique monétaire accommodante de la Réserve fédérale américaine, le marché anticipant jusqu’à sept baisses de taux de 25 points de base (pdb) pour 2024. A la fin de 2023, les indicateurs économiques restaient positifs et les résultats des entreprises surpassaient les attentes.

Le niveau élevé des taux d'intérêt suggérait toutefois que le marché pouvait faire face à des turbulences, similaires à celles observées dans l'immobilier commercial ou lors des crises des banques régionales américaines et des fonds de pension britanniques en 2022. Le consensus en ce début d’année pointait toujours vers un risque élevé de récession, renforcée par l'inversion de la courbe des taux aux Etats-Unis, réputée pour sa capacité à anticiper les récessions.

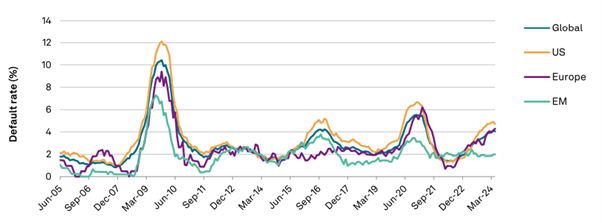

A la fin de l'année 2023, le marché paraissait déjà surévalué, avec un potentiel de resserrement limité et une marge de sécurité réduite en cas de difficultés. En effet, les taux de défaut avaient commencé à augmenter et semblaient prêts à poursuivre leur hausse.

Graphique 1: Taux de défaut des obligations spéculatives sur les 12 derniers mois glissants

Source: Standard And Poor (S&P), 31.05.2024

Finalement, on constate que depuis le début de 2024, le marché High Yield a poursuivi sa croissance, affichant des performances de 4,2% en Europe et de 4,31% aux Etats-Unis au 28 juillet 2024, surperformant ainsi le marché «Investment Grade» et s’inscrivant dans les meilleurs segments obligataires en termes de performance.

Graphique 2: Performances des segments obligataires par notation de crédit en 2023 et 2024

Source: Bloomberg 28.07.2024

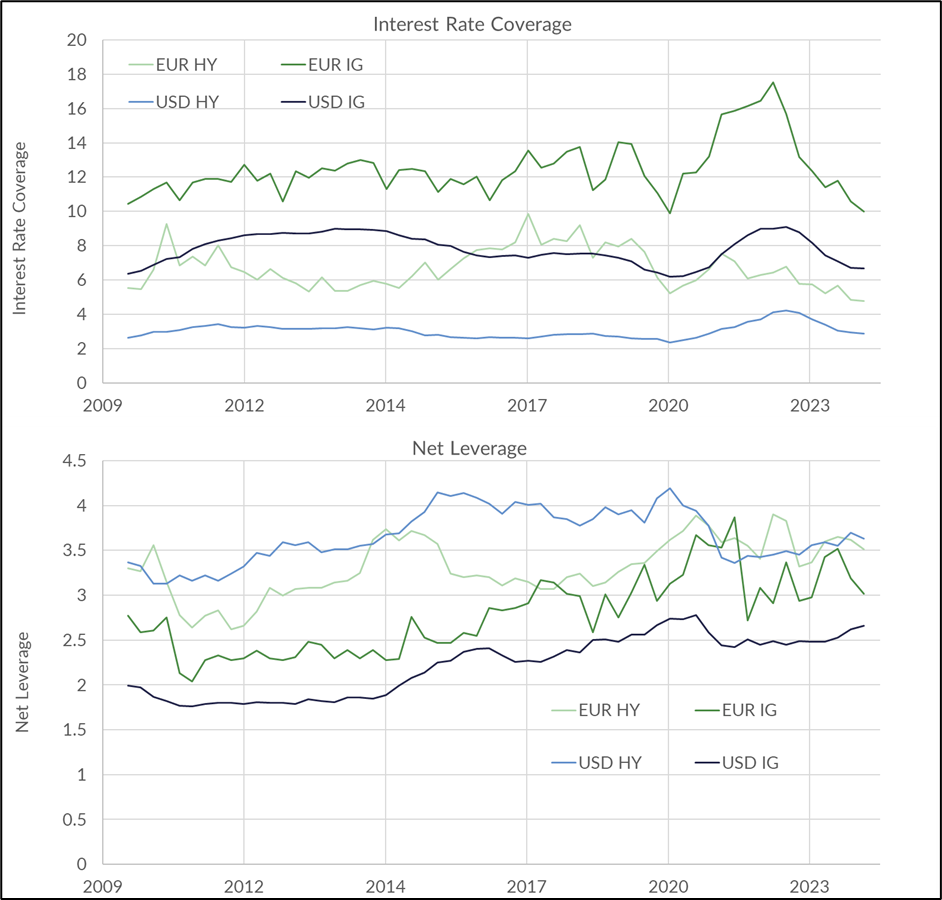

Les spreads High Yield se sont resserrés, passant en Europe de 444pdb au début 2024 à 405 pdb au 26 juillet 2024, tandis qu’aux Etats-Unis, le resserrement a été moins marqué, avec des spreads baissant de 343pdb à 336pdb. Ce resserrement s’est opéré alors que les fondamentaux de crédit ont continué à se dégrader. Certes, les fondamentaux de crédit des entreprises de part et d’autre de l’Atlantique s’étaient fortement améliorés post-COVID. Cependant, depuis 2023, ceux-ci se sont détériorés, avec par exemple des ratios de couverture d’intérêt revenant vers leurs plus bas historiques, tandis que les ratios de levier continuaient de grimper.

Graphiques 3 & 4: Taux de couverture d’intérêts et ratios de levier nets

Source: Bloomberg Q1 2024

Suite à cette performance et au resserrement des spreads, une grande partie du rendement des obligations de crédit provient désormais des taux et non des spreads de crédit. En effet, l’écart de rendement compensant les investisseurs du risque de crédit (risques de défaut et de migration et de liquidité), ne représentent en moyenne que 20% du rendement total d’une obligation «Investment Grade» en USD. Il faut remonter à 2007 pour retrouver des niveaux similaires.

Graphique 5: Spread en pourcentage du rendement total

Source: Bloomberg 30.07.2024

Le marché semble avoir ignoré ces éléments, porté par le faible niveau d’émissions primaires sur le marché High Yield depuis 2023 et par le niveau élevé de cash des gérants High Yield. Cependant, les acteurs du marché font une distinction entre les actifs selon leur qualité. En effet, même s’il est vrai que les spreads des segments BBB (132 pdb en Europe, 115 pdb aux Etats-Unis) et BB (259 pdb et 211 pdb) ainsi que le segment B aux Etats-Unis (314 pdb) traitent proches de leurs plus bas historiques, ce n’est pas le cas des segments B en Europe (458 pdb) et CCC (1172 pdb et 824 pdb), qui reflètent une probabilité de défaut élevée et des difficultés de refinancement.

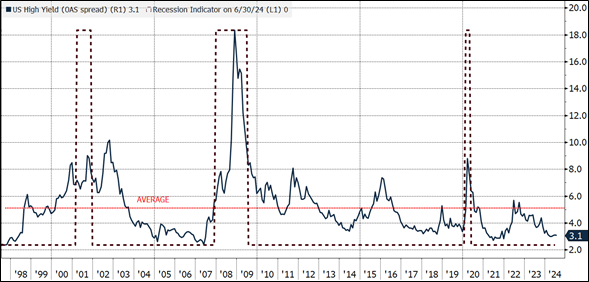

Graphique 6: Ecart de rendement du High Yield américain (en %) et récession américaine

Sources: Bloomberg, NBER, GAMA

Ainsi, si l’on examine une obligation High Yield en USD aujourd'hui, l’écart de rendement de 3% avant prise en compte des taux de défaut compense à peine le taux de défaut historique du High Yield d’environ 3,93% (selon les moyennes historiques de S&P depuis 1981). De plus, si l’écart de rendement revenait à son niveau moyen de 5,2%, l'impact négatif sur le prix serait d’environ 8 à 10%, en prenant en compte une maturité moyenne d'environ 5 ans, sans inclure les défauts. En cas de récession, si l’écart moyen grimpait au minimum du pic des trois dernières récessions, soit 890 points de base, la baisse de prix serait d’environ 25 %, toujours sans inclure les défauts. Cette baisse ne serait que partiellement compensée par la probable réduction des taux hors risque. Le calcul est nettement plus favorable pour les obligations «Investment Grade», car la composante des taux hors risque pourrait alors plus que compenser l’élargissement des spreads.

Le crédit High Yield présente donc une image peu séduisante: les crédits de moindre qualité peinent à se refinancer, présentent un risque de défaut élevé et une asymétrie défavorable en termes de prix. Les crédits de meilleure qualité, quant à eux, se traitent à des niveaux de valorisation élevés, mais offrent une asymétrie plus attrayante compte tenu du rendement hors risque. Dans ce contexte, une approche d'analyse crédit «bottom-up» permet de mieux équilibrer les risques de crédit, bien qu'elle ne puisse compenser entièrement les éventuels chocs de marché.