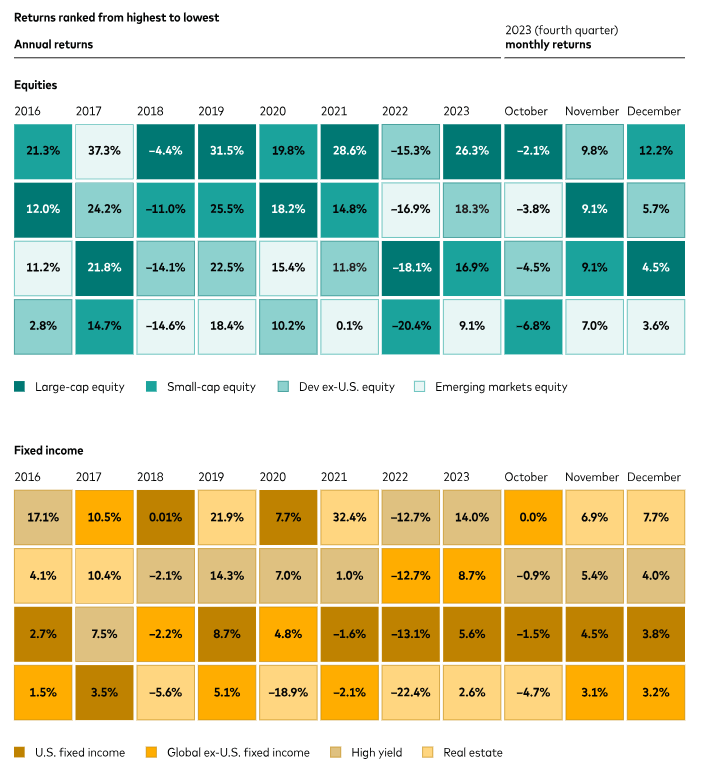

Après une période de calme relatif, la dynamique des marchés a récemment remis en question la viabilité des modèles d'allocation traditionnels (60% d'actions/40% d'obligations) et le rôle conventionnel des classes d'actifs. Les liquidités ont généré des rendements records, les obligations ont chuté en même temps que les actions en 2022, et les actions américaines continuent de surpasser les titres internationaux. La rapidité avec laquelle le paysage a changé, alors que les banques centrales s'attaquaient à l'inflation en augmentant les taux d'intérêt, nous rappelle avec force que les investisseurs doivent résister à la tentation de courir après la performance et que la diversification des portefeuilles demeure plus importante que jamais.

Actions

Les actions américaines ont contribué à la majorité de la performance globale du marché depuis la crise financière mondiale de 2008-2009. La faiblesse des taux d'intérêt, la hausse des valorisations boursières et les bénéfices élevés aux États-Unis ont permis à un portefeuille d'actions américaines largement diversifié de générer un rendement près de deux fois supérieur à celui d'un portefeuille international comparable durant les dix dernières années.

Les actions américaines restent très performantes, mais les facteurs à l'origine de cette surperformance au cours de la dernière décennie ont probablement semé les graines d'une performance plus modérée au cours de la prochaine. Avec des valorisations tendues et un ralentissement de la croissance des bénéfices, nous prévoyons des rendements annualisés de 3,7% à 5,7% pour le marché des actions américaines au cours de la prochaine décennie. Les investisseurs devraient faire preuve de prudence à l'égard des actions américaines, compte tenu des niveaux de valorisation élevés et du ralentissement attendu de la croissance. En comparaison, nous prévoyons des rendements annualisés de 6,9% à 8,9% pour les actions internationales au cours de la prochaine décennie, en raison des opportunités de croissance multidimensionnelles offertes par une volatilité plus faible, des valorisations moins chères et un potentiel de croissance plus élevé.

Obligations

Historiquement, les obligations ont servi de stabilisateur pour les portefeuilles car le risque de volatilité est généralement moins élevé dans les obligations que dans les actions. Depuis une dizaine d'années, les investisseurs ont délaissé les obligations au profit des liquidités et équivalents. Mais les obligations et les liquidités ont des objectifs distincts. Sur le long terme, les fonds obligataires de haute qualité ont tendance à offrir une meilleure diversification contre la volatilité des actions et un potentiel de rendement supérieur aux liquidités. Si le remplacement des obligations par des liquidités peut fonctionner à court terme, les investisseurs ne peuvent pas se contenter de prendre en compte le rendement s'ils veulent concevoir un portefeuille robuste.

Les conditions économiques actuelles ont fait des obligations une classe d'actifs plus viable, capable de croître au fil du temps et de composer vos rendements pour répondre à vos besoins d'épargne à moyen et long terme. Les marchés obligataires mondiaux se sont considérablement redressés au cours des deux dernières années avec l'augmentation des taux d'intérêt, ce qui a rendu les valorisations des obligations proches de leur juste valeur. Nous prévoyons un rendement nominal annualisé de 3,9% à 4,9% pour les obligations américaines et internationales au cours de la prochaine décennie. Même si nous prévoyons des rendements similaires pour les obligations américaines et internationales, il restera important de diversifier les placements, car les obligations internationales peuvent atténuer la volatilité globale et améliorer les résultats des portefeuilles grâce à des corrélations plus faibles.

Liquidités

Les investisseurs doivent considérer les liquidités comme un outil de gestion du risque - elles peuvent constituer une allocation stratégique pour les besoins quotidiens, pour l'épargne d'urgence ou pour ceux qui ont une très faible tolérance au risque. Les liquidités ne doivent pas être considérées comme un substitut aux actions ou aux obligations, quel que soit l'environnement de marché, même dans le contexte actuel de taux d'intérêt élevés, où les investisseurs ont été en mesure d'obtenir un rendement réel sur les liquidités.

A première vue, transférer votre portefeuille vers les liquidités semble être une bonne idée dans ce contexte: Il n'y a pas de risque avec les liquidités et vous obtenez le même rendement qu'avec les obligations, pour l'instant. Mais la capacité des liquidités à suivre l'inflation est limitée et investir dans les liquidités signifie renoncer à la prime de risque. Les investisseurs doivent également tenir compte de la durabilité du rendement, qui est lié à la politique monétaire. Si les banques centrales réduisent les taux d'intérêt, le rendement des liquidités diminue et vous perdez les revenus que vous auriez obtenus si vous aviez maintenu votre allocation obligataire cible.

L'environnement économique et de marché actuel est propice à la tentation pour les investisseurs d'envisager de renoncer à leur stratégie afin de courir après les rendements. Mais au sein des classes d'actifs et entre elles, nous ne pouvons pas tout prévoir, notamment la manière dont un boom de la productivité induit par l'IA ou des événements géopolitiques pourraient influer sur les rendements. Le leadership du marché n'est pas garanti, et la course au rendement peut exposer les investisseurs à une volatilité et à des risques inutiles. Nos recherches montrent qu'une combinaison équilibrée d'actifs diversifiés, associée à une approche disciplinée et soucieuse des coûts, peut contribuer à améliorer les chances des investisseurs d'atteindre leurs objectifs d'investissement à long terme, à condition qu'ils maintiennent le cap.

Notes: Les sous-classes d'actifs comprennent les actions à grande capitalisation, mesurées par l'indice Standard & Poor's 500, les actions à petite capitalisation, mesurées par l'indice Russell 2000, les actions développées hors États-Unis, mesurées par l'indice FTSE Developed ex-North America, les actions des marchés émergents, mesurées par l'indice FTSE Emerging Markets, les titres à revenu fixe américains, mesurés par l'indice Bloomberg U.S. Aggregate Bond, les titres à revenu fixe mondiaux hors États-Unis, mesurés par l'indice Bloomberg Global Aggregate ex-U.S. Bond, les titres à haut rendement. les titres à revenu fixe américains mesurés par l'indice Bloomberg U.S. Aggregate Bond, les titres à revenu fixe mondiaux hors États-Unis mesurés par l'indice Bloomberg Global Aggregate ex-U.S. Bond, les titres à revenu fixe à haut rendement mesurés par l'indice Bloomberg Global High Yield Bond, et l'immobilier mesuré par l'indice FTSE/EPRA Nareit Developed REIT Index.

Sources: Vanguard et FactSet: Vanguard et FactSet, au 31 décembre 2023.