L’idée de base du portefeuille 60/40 est de profiter à long terme de la hausse des cours des actions, alors que les obligations servent d’amortisseur dans les phases de marché difficiles – ce qui redevient ou reste d’actualité! Avec des composantes simples et des coûts réduits.

Le portefeuille 60/40 classique est l’application d’une stratégie multi-actifs qui utilise exclusivement des actions et des obligations. Les portefeuilles 60/40 ont très bien fonctionné dans le passé: en cumulé, près de 56% ou 4,5% par an sur les dix dernières années pour les investisseurs en francs suisses, ces performances intégrant la difficile année boursière 2022. En comparaison, les fonds multi-actifs qui, pour la plupart, ne suivent pas de stratégie classique 60/40 ont seulement atteint un rendement moyen cumulé de 18,7% ou 1,7% par an (source: Morningstar, allocation modérée en CHF).

Après la difficile année de placement 2022 et ses rendements fortement négatifs, le portefeuille 60/40 classique a été, comme souvent, abandonné par beaucoup d’investisseurs. En revanche, l’année de placement 2023, avec des rendements de 7,7% a montré que le portefeuille 60/40 reste d’actualité et représente un bon choix pour de nombreux investisseurs.

Part de marché constante et faibles coûts

Le portefeuille 60/40 ne signifie pas seulement la combinaison d’actions et d’obligations, il représente toute une philosophie. L’allocation stratégique des actifs reste centrale, ce qui signifie concrètement que la quote-part des actions reste constante et que les attentes des marchés à court terme ne provoquent pas d’adaptations de l’allocation. En revanche, un rééquilibrage discipliné et régulier a lieu en direction de la quote-part d’actions souhaitée, par exemple à 60%. Les investisseurs profitent de coûts inférieurs grâce au recours à des ETF et des fonds indiciels avantageux et à la renonciation quasi totale à des composantes gérées activement.

La corrélation n’est pas un contre-argument

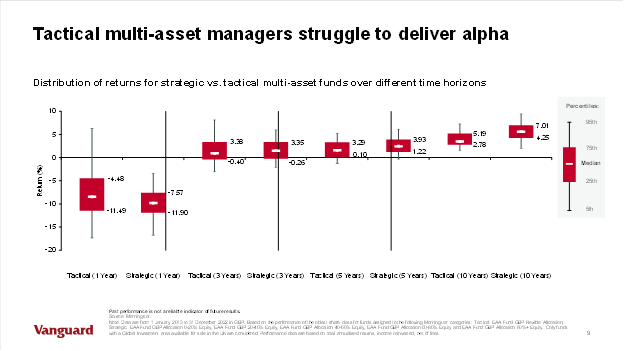

L’argument principal en défaveur du portefeuille 60/40 est la corrélation en forte hausse depuis mi-2021 entre les actions et les obligations. Cette corrélation positive s’explique par la politique monétaire restrictive et la forte inflation. Les analyses[1] montrent cependant qu’un portefeuille 60/40 classique reste pertinent en cas de corrélation positive entre les actions et les obligations. De plus, on peut actuellement partir du principe que la corrélation négative à long terme entre les rendements des actions et ceux des obligations va cesser (dans l’hypothèse d’un recul de l’inflation d’ici fin 2024 et d’une politique monétaire redevenant moins restrictive à partir du deuxième semestre 2024). De même, la philosophie de placement à la base du portefeuille 60/40 classique reste valable. Les gérants avec une allocation stratégique des actifs réalisent en moyenne des rendements plus importants sur le long terme, avec un risque faible, comme le montre le graphique.

Garantir le respect des principes, minimiser les risques

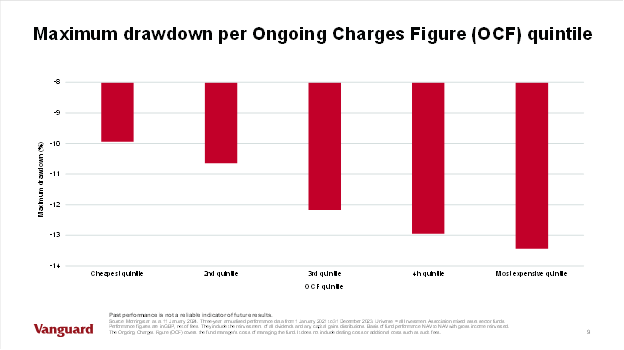

Le rééquilibrage discipliné et régulier assure que le portefeuille reste à tout moment conforme à la capacité et la propension au risque des investisseurs. Avec sa forte volatilité, 2023 est précisément un bon exemple d’année où les investisseurs qui ont gardé le cap ont été récompensés. De même, l’argument lié aux coûts perd de sa valeur au vu des faits. Il ne s’agit pas seulement d’observer que les fonds multi-actifs affichent en moyenne une moins bonne performance avec des frais plus élevés. Les analyses (cf. graphique) montrent par ailleurs que ces fonds multi-actifs prennent plus de risques pour parvenir à compenser ces frais supérieurs.

Le portefeuille 60/40: bon marché et transparent

La simplicité est un autre argument en faveur du portefeuille classique 60/40. Il exploite le potentiel du marché et peut être reproduit de façon très simple par les investisseurs privés. Il suffit de deux composantes d’ETF à des coûts modestes de 10 à 20 points de base. Un tel portefeuille est difficile à battre, même pour les investisseurs professionnels. C’est peut-être ce que lui reprochent précisément les critiques. En effet, il n’est pas rare que l’on recommande d’intégrer certaines classes d’actifs qui ne peuvent pas être aussi facilement répliquées par des ETF ou des fonds indiciels bon marché et entraînent donc des coûts supérieurs.