De nombreux investisseurs réticents au vu des prochaines décisions des banques centrales. La volatilité sur les marchés des actions est basse comme jamais. Pendant ce temps, la pression réglementaire s’accroît sur la scène cryptographique aux Etats-Unis.

Les bourses en mode attente. Les données fondamentales repassent au premier plan chez les boursicoteurs après l’accord sur le conflit de la dette américaine. Compte tenu des prochaines réunions des banques centrales, nombre d’entre eux se sont montrés plutôt réservés cette semaine. De plus, de nouvelles inquiétudes conjoncturelles ont assombri le paysage car les exportations chinoises ont chuté de 7,5% en mai de manière surprenante. Du côté des entreprises, les nouvelles se font rares. Lundi prochain, la grande banque UBS avalera sa concurrente Credit Suisse (CS). Ce sera également le dernier jour de négoce de l’action de CS. Le spécialiste de la logistique Kühne + Nagel fait son entrée au SMI. En raison de l’intégration, UBS a reporté au 31 août la publication des chiffres pour le deuxième trimestre. Dans le cadre d’un événement organisé à l’intention des investisseurs, le géant pharmaceutique Novartis a dévoilé des détails supplémentaires sur la stratégie de sa division de génériques Sandoz, qui sera scindée et introduite à la Bourse suisse pendant le deuxième semestre. En effet, il a laissé entrevoir une forte croissance des marges et une augmentation continue des dividendes. Le groupe industriel Burckhardt a dépassé les attentes pour l’exercice 2022–2023 car son bénéfice net a augmenté de près de 39% à 70 millions de francs grâce à un bon carnet de commandes. En conséquence, le dividende passera de 7,50 à 12 francs par action.

Un moment idéal pour couvrir le portefeuille. L’indice de volatilité VIX évolue à un niveau plancher pluriannuel, mais le passé a montré que les phases de volatilité extrêmement faible ont souvent été suivies d’une correction. A l’heure actuelle, plusieurs éléments plaident aussi en ce sens (notamment la politique monétaire, le risque de récession, l’aspect saisonnier). Les investisseurs peuvent donc profiter de l’occasion pour couvrir leurs portefeuilles de manière avantageuse en achetant des options put. En effet, conclure une assurance incendie quand la maison est déjà en flammes semble insensé.

L’inflation suisse à son niveau d’avant-guerre. En mai, les prix à la consommation ont augmenté de 2,2% en Suisse (avril: 2,6%). L’inflation est retombée à son niveau d’avant la guerre en Ukraine. Le taux de base a aussi fléchi. La lutte contre le renchérissement est tout sauf gagnée. L’indice national des prix à la consommation a grimpé de 0,3% en glissement mensuel. En effet, les consommateurs ont parfois dû payer plus cher pour des voyages à forfait et des produits alimentaires. Les prix seront de nouveau sous pression à l’automne lorsque les loyers grimperont en raison de la hausse du taux de référence. Nous nous attendons donc à ce que la Banque nationale suisse (BNS) augmente les taux d’intérêt de 25 points de base en juin et qu’elle les maintienne ensuite plus longtemps à un niveau constant.

L’OCDE plus pessimiste. L’Organisation de coopération et de développement économiques (OCDE) s’attend toujours à une croissance économique de 0,6% pour la Suisse cette année. Elle a toutefois abaissé ses prévisions de 1,4% à 1,2% pour 2024 à cause de la politique monétaire restrictive et de la persistance de l’inflation, qui freinent la consommation et les investissements.

L’OPEP+ réduit sa production de pétrole. L’Organisation des pays exportateurs de pétrole élargie (OPEP+) continue de baisser sa production. Pour 2024, elle a réduit l’objectif de production de 1,4 million de barils par jour. De plus, l’Arabie saoudite mettra volontairement un million de barils par jour en moins sur le marché en juillet prochain. Le cartel veut ainsi contrer la chute des prix due à la conjoncture. Depuis janvier, le baril de Brent s’est déprécié de plus de 9% pour atteindre 75 dollars. Nous entrevoyons un prix du pétrole de 80 dollars sur l’année.

Coup double contre la scène cryptographique. L’autorité américaine de surveillance des marchés financiers SEC poursuit en justice les bourses de cryptographie Binance et Coinbase pour violation de la loi sur les valeurs mobilières. De plus, elle souhaite geler les actifs américains de Binance. Par conséquent, le bitcoin a chuté de 8% pour atteindre un plancher de 3 mois à 25’368 USD avant de se redresser un peu. Cela montre de nouveau son énorme volatilité, ce qui nous conforte dans l’idée que les crypto-monnaies ne sont actuellement pas adaptées à être utilisées dans la gestion de fortune classique.

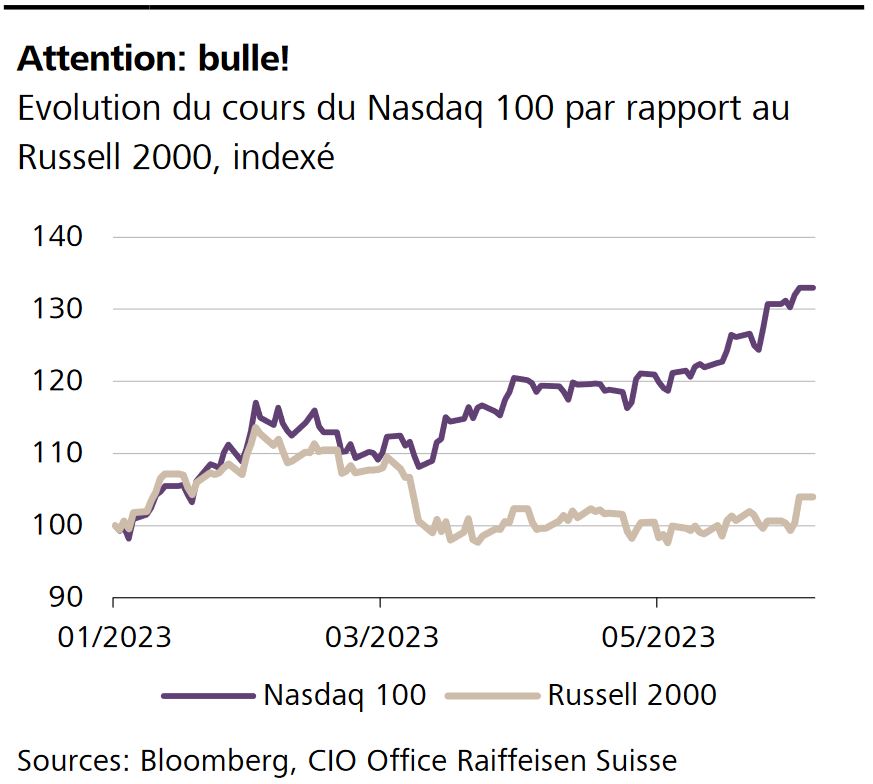

L’indice technologique US Nasdaq 100 a augmenté de plus de 30% depuis le début de l’année. A titre de comparaison, l’indice des valeurs secondaires Russell 2000 a tout juste grimpé de 4%. Cette surperformance massive est due à la forte évolution des valeurs technologiques à grande capitalisation. Elles profitent de l’engouement autour du thème omniprésent de l’intelligence artificielle, qui fait disparaître les inquiétudes de nombreux investisseurs concernant l’inflation persistante, la politique monétaire restrictive et l’affaiblissement de la conjoncture. Mais cela comporte toutefois un certain nombre de risques.

L’euro gagne en popularité. Selon un sondage de l’Office suédois des statistiques, un peu plus de 30% des Suédois seraient actuellement favorables à une adhésion à l’euro – un chiffre qui n’a plus été atteint depuis dix ans! La raison est due à la faiblesse chronique de la couronne.

Décisions de la Fed et de la BCE en matière de taux d’intérêt. La semaine prochaine, la Réserve fédérale américaine (Fed) et la Banque centrale européenne (BCE) se pencheront sur leur politique monétaire. Les taux d’intérêt ne devraient pas évoluer outre-Atlantique. Pour l’Europe, nous prévoyons une hausse des taux d’intérêt de 0,25 point de pourcentage.