L’économie américaine n’a jamais connu une telle déferlante de liquidités, mais elle n’a jamais compté autant de chômeurs.

Un monde plein de contradictions soulève de nombreuses questions: la monnaie hélicoptère et les nouvelles dettes nous rendent-elles plus riches ou plus pauvres? N’y a-t-il que l’argent qui soit quelque chose de vrai? La hausse des marchés financiers ressemble-t-elle au vol de Dédale ou à celui Icare? Et de toute façon, à qui le monde appartient-il réellement lorsque les planches à billets ne cessent de tourner? Un kaléidoscope de questions qui préoccupent de nombreux investisseurs actuellement.

Le tube de 1976 qui a rapporté des millions au groupe pop suédois ABBA aborde la question de savoir pourquoi l’argent et le travail ne sont pas répartis de manière équitable dans la vie. Il met une fois de plus en évidence que l’argent régit le monde et qu’il peuple les rêves.

Aujourd’hui, beaucoup ont l’impression que le rapport entre l’argent et le travail est complètement faussé à travers le monde. Et c’est vrai: l’économie américaine n’a jamais connu une telle déferlante de liquidités, mais elle n’a jamais compté autant de chômeurs.

Comparons brièvement les paroles de la chanson des membres d’ABBA, Benny Andersson et Björn Ulvaeus, avec quelques graphiques illustrant la surabondance d’argent et la fuite dans le numéraire au cours des deux derniers mois.

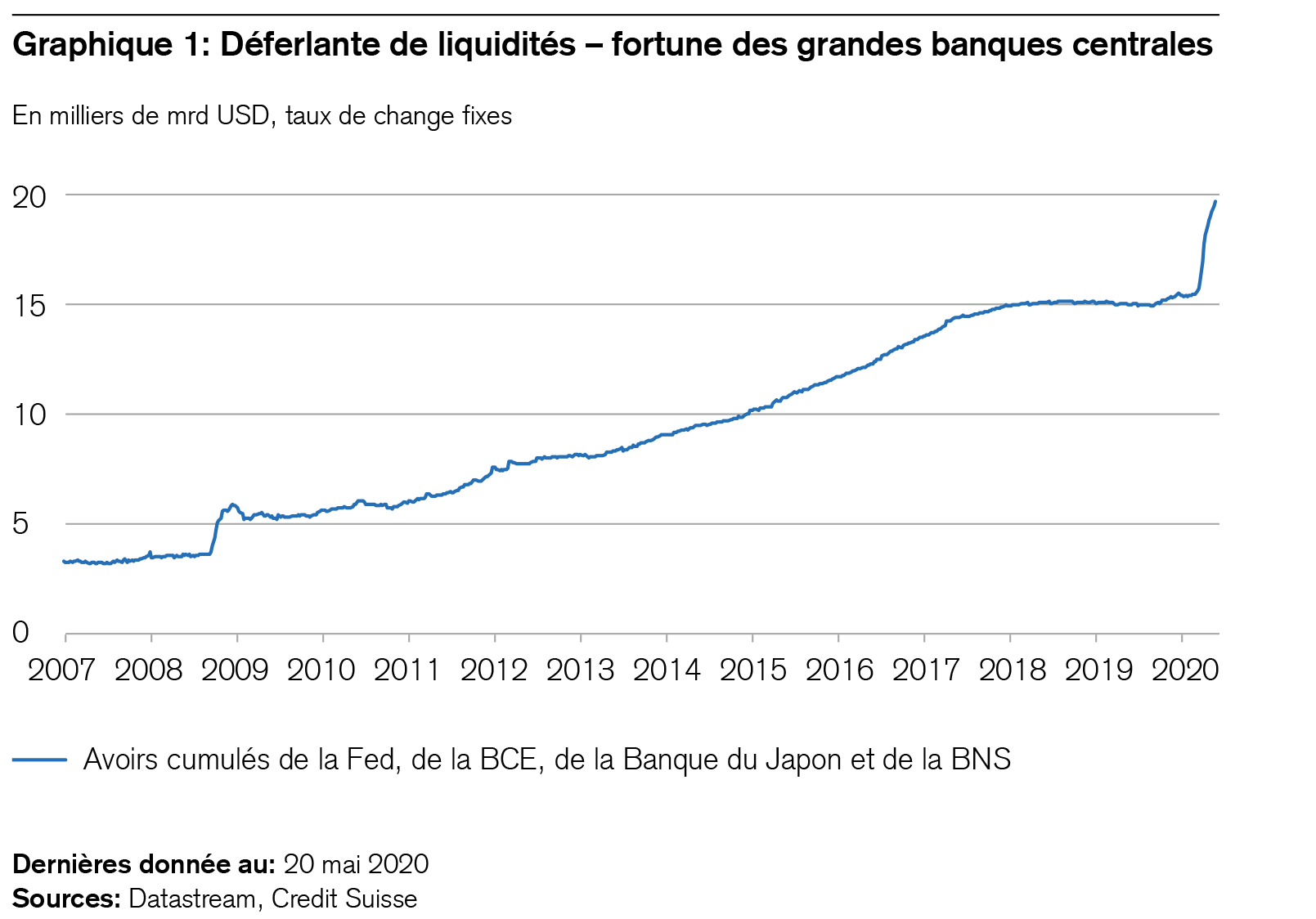

Déferlante de liquidités

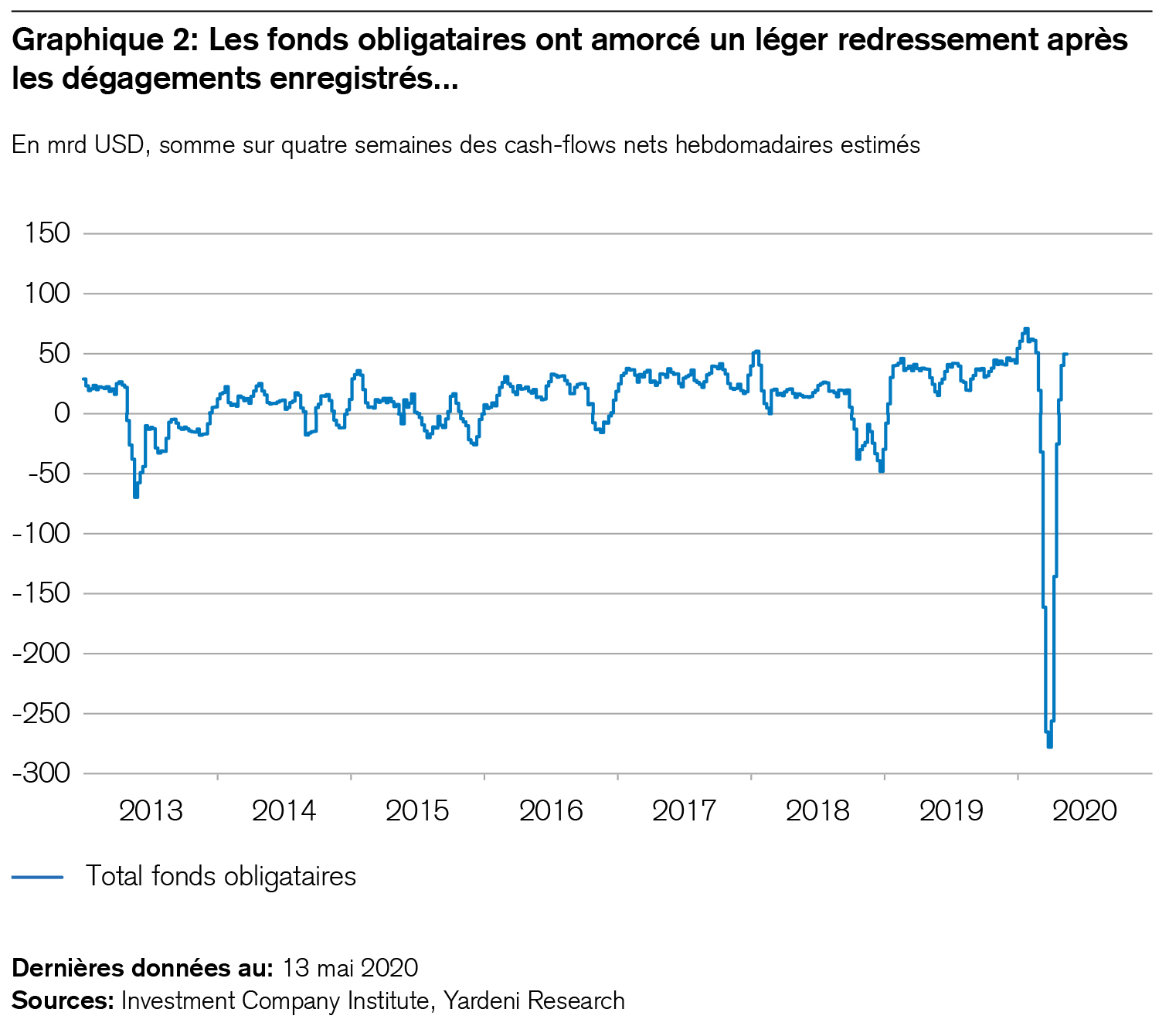

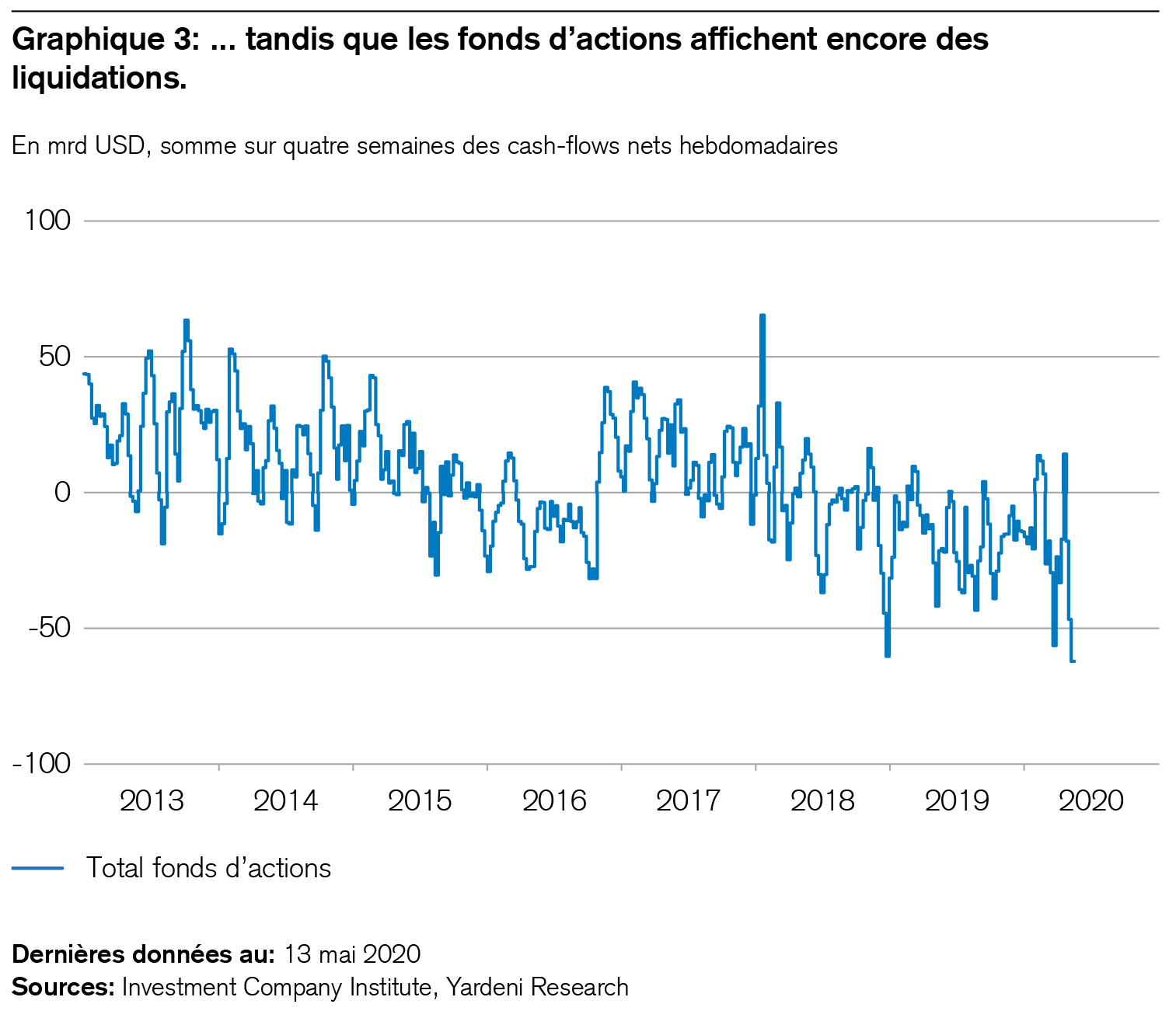

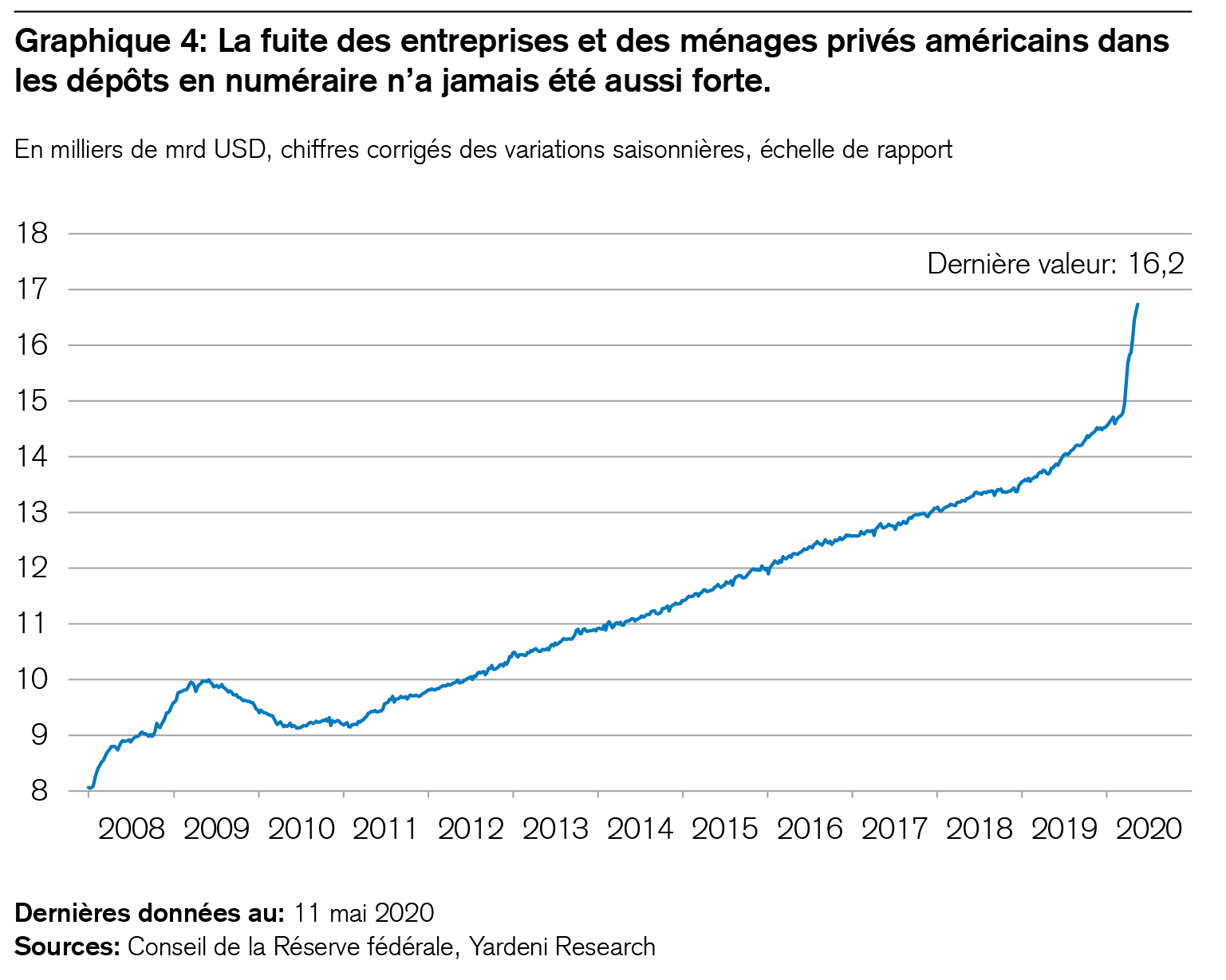

Quatre graphiques liés entre eux indiquent i) combien de liquidités ont été mises en circulation ces dernières semaines, ii) comment les investisseurs ont commencé à accumuler des espèces, iii) à quel point les fonds d’actions sont toujours affectés par des dégagements tandis que iv) les fonds obligataires enregistrent de frileux afflux de capitaux. Nous voyons une fois de plus que l’argent fait bouger le monde, mais les visions d’avenir ne sont pas en reste à cet égard. Comment expliquer autrement la hausse de certains marchés boursiers qui, à l’instar du phénix, semblent renaître de leurs cendres en dépit du scepticisme persistant des investisseurs et des sorties nettes de capitaux? Néanmoins, les graphiques ne répondent pas à la question de savoir si les liquidités nouvellement créées nous enrichiront ou nous appauvriront à long terme, et encore moins à celle de savoir si «l’argent correspond à quelque chose de vrai» ni s’il fait le bonheur, comme le suggère la chanson d’ABBA.

Qu’est-ce que cela signifie pour les investisseurs?

Ces deux dernières semaines, le monde (riche) a donc été inondé de liquidités qui gonflent à présent une grande vague capable de soulever de nombreux bateaux et notamment d’induire une hausse structurelle des marchés boursiers, laquelle s’explique probablement par des dégagements de placements non rentables en faveur des actions, ainsi que par une amélioration des perspectives d’affaires pour les entreprises. En principe, cette hausse durera aussi longtemps qu’elle convertira les «ours» sousinvestis en investisseurs sceptiques tandis que les banques centrales maintiendront à un niveau bas les taux d’intérêt et les rendements des marchés des capitaux. Tous ces éléments constituent les briques du proverbial «mur de scepticisme» qui étaye tout marché haussier.

À qui appartient réellement le monde? Un client de longue date m’a posé cette intéressante question la semaine dernière. Il faisait référence à notre nouvel ordre mondial dans lequel les banques centrales, les institutions de prévoyance et les très riches semblent nager dans l’argent, presque comme l’Oncle Picsou, alors que l’économie grince des dents et que les entreprises ferment. Il est probable que la réponse à cette question dépend aussi du point de vue adopté, comme c’est souvent le cas dans la vie.

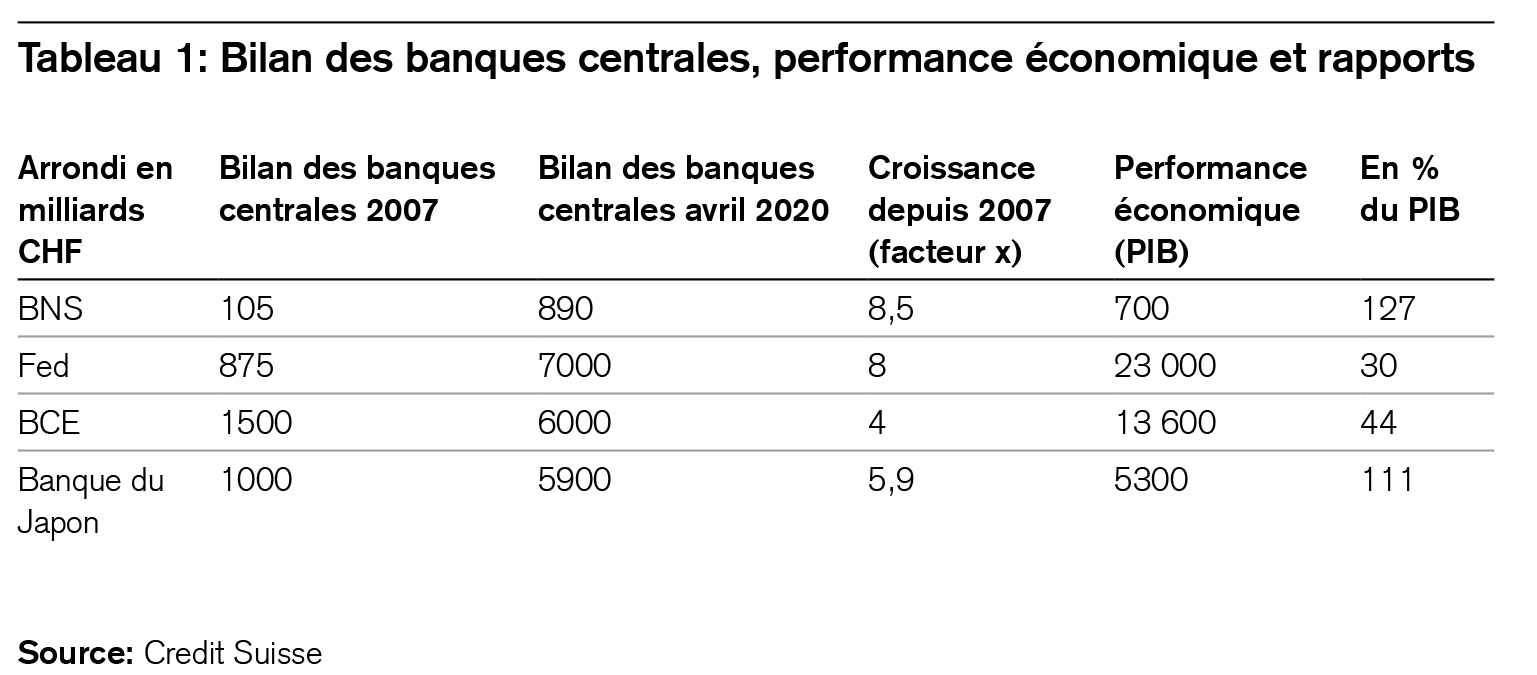

Voici quelques faits et chiffres concernant la fortune absolue et relative des banques centrales, des caisses de pension et des très riches:

Selon le dernier rapport sur la richesse mondiale (Global Wealth Report 2019)1 établi par le Credit Suisse, les avoirs des très riches (1% de la population du globe) correspondaient à quelque 44% de la richesse de la planète.

D’après les estimations de l’OCDE, la fortune des caisses de pension à l’échelle planétaire s’élève à 45'000 milliards de francs suisses environ, soit près de la moitié de la performance économique mondiale, qui se chiffre à quelque 90'000 milliards de francs suisses.

Les deux faces d’une même pièce

Le monde n’appartient-il donc qu’aux très riches, aux banques centrales ou aux caisses de pension? Réponse «ni l’un, ni l’autre»: les dettes et les avoirs se comportent comme les deux faces d’une même pièce. Les passifs des uns sont les actifs des autres.

Étudions tout d’abord la montagne de dettes publiques qui s’est accumulée pendant la crise. Par exemple, à qui appartiennent les paquets d’aide d’environ 40 milliards de francs suisses ficelés par le Conseil fédéral en mars? Nous répondons à cette question en trois étapes:

- Les dettes (publiques) sont toujours à la fois des passifs et des actifs. Avec le paquet de mesures le plus récent qu’elle a mis en place, la Confédération ne possède au final pas davantage qu’auparavant. Elle a créé, d’une part, 40 milliards de francs de dettes qu’elle a, d’autre part, «investi» pour l’essentiel dans une aide financière d’urgence. Elle récupérera une partie de cette somme et devra en annuler l’autre. Reste à savoir si elle remboursera un jour ces nouveaux engagements, car les dettes doivent avant tout être servies, non remboursées. La plupart des créanciers préfèrent d’ailleurs qu’elles ne le soient pas. En effet, de leur point de vue, les emprunts d’État sont des placements sûrs, et leur remboursement soulève un problème: celui de leur réinvestissement. C’est également la raison pour laquelle les dettes publiques, à l’instar des hypothèques, sont rarement remboursées.

- Bien que les nouvelles dettes publiques représentent des possibilités bienvenues de placement pour les caisses de pension, les compagnies d’assurance ou les banques centrales, celles-ci ne s’enrichissent pas pour autant. Elles ne font que répartir différemment leurs actifs. Peut-être vendent-elles des actions ou utilisent-elles des liquidités pour acquérir de nouveaux emprunts. Seules les banques centrales possèdent un avantage: la planche à billets. Néanmoins, elles sont elles aussi soumises à l’équilibre mathématique du bilan: lorsqu’elles impriment de l’argent, leur actif augmente au même rythme que leur passif. Quoi qu’il en soit, les banques centrales appartiennent à l’État, lequel «appartient» au peuple. Par conséquent, si le monde était la possession des banques centrales, il serait en fin de compte celle du peuple.

En résumé, les dettes publiques sont à la fois des placements et les futurs impôts du peuple. Il s’agit d’un cycle de longue durée et, sur le plan financier, il n’est pas sérieusement menacé dans l’Union monétaire européenne (UME), ni au Japon, ni aux États-Unis, n’en déplaise à certains sceptiques. Ce phénomène se confirme également lorsque ces derniers préfèrent détenir des obligations d’État plutôt que des actions2. - La monnaie hélicoptère nous enrichit-elle? Ou est-ce seulement un moyen de nous extraire des sables mouvants en nous tirant par nos propres cheveux, comme le baron de Münchhausen est censé l’avoir fait? Cet argent aide avant tout les personnes et les entreprises prises au dépourvu par la crise, non les banques centrales, les caisses de pension ou les très riches. Pour autant, les bénéficiaires de ces liquidités ne s’approprient pas une partie plus importante du monde. Quant à ceux qui, juste après eux, profitent également de la crise depuis quelques semaines, ce sont bel et bien les investisseurs en bourse, mais la plupart d’entre eux s’y étaient engagés avant le marasme déjà. Il est par ailleurs probable que la marée de liquidités va induire une longue hausse des actions, une opinion défendue par la Credit Suisse Houseview depuis le début de ce redressement. Et qui la monnaie hélicoptère appauvrit-elle? Dans cette lettre d’information, j’ai déjà parlé de la «facture» découlant de la crise. Les épargnants, les caisses de prévoyance et surtout les prochaines générations vont payer un tribut lié à la baisse des taux d’intérêt rémunérant les placements et à la réduction de la future marge de manoeuvre financière. Mais pour l’instant, la plupart des individus et des institutions ne se taillent pas une part du monde plus importante qu’avant la crise. Les riches deviendront-ils plus riches et les pauvres plus pauvres à l’avenir? C’est possible. Chaque crise induit une redistribution, un phénomène qui permet souvent aux plus aisés de mieux protéger leurs privilèges, mais ce n’est pas forcément le cas. Certes, des personnes très fortunées telles que Bill Gates ou Jeff Bezos profitent fortement de la croissance accélérée de l’économie numérique. Une part plus importante du monde leur appartient-elle pour autant? Non. Ce sont avant tout leurs actions qui prennent de la valeur. Mais leurs gains ne correspondent pas aux pertes d’un autre. En effet, les marchés financiers ne sont pas un jeu à somme nulle, un détail important qui est néanmoins souvent sous-estimé.

Point de vue de Tolstoï

Léon Tolstoï a défendu un tout autre point de vue. Dans son conte intitulé «Ce qu’il faut de terre à l’homme», les Baschkirs offrent à un agriculteur russe des terres cultivables correspondant à ce dont il est capable de faire le tour à pied en une journée. Le paysan surestime ses forces et meurt d’épuisement à son retour, car il a voulu s’approprier un trop grand domaine.

Dans cette parabole, l’agriculteur perd à la fois sa terre et sa vie sans influence extérieure. À la question «À qui appartient le monde?», il n’apporte pas une réponse entrant dans la catégorie du «plus ou moins» des manuels mathématiques-économiques, mais une réponse relevant de la catégorie humaine du «sens et de la valeur». Or, cette dernière compte aussi pour tout investisseur et elle s’inscrit déjà dans la réflexion concernant l’argent et le vrai.

Toute crise offre de bonnes opportunités aux investisseurs. Celle-ci ne fait pas exception. Une solution éprouvée consiste à détenir un portefeuille de base diversifié, complété par des placements thématiques secondaires qui associent par exemple l’économie numérique avec l’attrait de certains titres de valeur ou à dividende.

En outre, les investisseurs seraient bien avisés de ne pas bouder la consommation: partout dans le monde, les gens rêvent de choses qu’ils aimeraient s’offrir. Même une pandémie n’entrave pas la réalisation de leurs souhaits: il n’est qu’à voir la progression impressionnante des achats en ligne au cours des dernières semaines. Les paiements de transfert et l’épargne forcée réalisée pendant le confinement fournissent les fonds requis à cet effet. Les marchés financiers perçoivent déjà l’émergence d’une nouvelle hausse boursière. Il ne s’agit pas d’un voeu pieux, mais du cumul des attentes de millions de personnes.

Certes, les périodes de crise ou le prochain week-end de Pentecôte offrent également une bonne occasion de réfléchir à nouveau à la question de l’argent et du vrai. Peutêtre que Tolstoï saura nous inspirer dans la bonne direction à cet égard. Vous pourrez trouver son conte dans une librairie bien achalandée.