Plutôt que de chercher à réaliser un grand coup, les investisseurs feraient mieux de ne pas négliger les petites fleurs au bord du chemin.

Il arrive que les enfants pleurnichent avec impatience lorsqu’ils sont lassés par quelque chose. Les investisseurs peuvent eux aussi se montrer passablement irascibles par moments, et ce n’est pas étonnant. Quelle année! Cette ainsi que lors de discussions menées cette semaine avec certains d’entre eux à Zurich, Oslo, Stockholm et Helsinki, on m’a posé des questions récurrentes concernant un grand nombre d’inquiétudes: outre l’inflation, la politique monétaire, la crise énergétique et la récession en Europe, la guerre en Ukraine et les défis géopolitiques, les possibles conséquences du fléchissement actuel de l’économie chinoise font l’objet de craintes grandissantes. Nous étudions donc la situation de la Chine à la veille du Congrès national du Parti communiste ainsi que l’évolution de l’inflation. Une observation froide des faits met en évidence que l’endurance devrait porter ses fruits. Ou, comme le dit Schiller: «L’ordre ancien s’effondre, les temps changent, une vie nouvelle fleurit sur des ruines.»

Le gouvernement central chinois annonce actuellement le 20e Congrès national du Parti communiste (prévu le 16 octobre) comme un jour de triomphe national. Il entend amorcer une nouvelle ère. Mais loin des gros titres ronflants, la classe moyenne chinoise a vu bon nombre de ses rêves s’envoler. Une fois de plus, c’est le marché immobilier qui est l’origine de cette tragédie économique. Le problème saute aux yeux lorsqu’on traverse le pays: des villes fantômes à perte de vue.

Le rêve chinois

Pendant des décennies, l’immobilier a été considéré comme l’incarnation du rêve chinois. Quiconque en avait les moyens acquérait son logement. Les membres de la classe moyenne en achetaient même un deuxième. Ces dernières années, la charge hypothécaire des Chinois est devenue l’une des plus élevées au monde. Aujourd’hui, plus de 70% de l’épargne privée du pays est liée à l’immobilier.

Peu avant la pandémie, le président chinois Xi Jinping avait tenté de mettre fin à cette bulle spéculative en faisant proclamer partout: «Houses are for living, not for speculation» (les maisons sont faites pour les habiter, non pour spéculer). Mais cette campagne est arrivée trop tard. La Chine n’a pas pu se débarrasser des «esprits» que l’euphorie immobilière avait invoqués (selon l’expression de l’apprenti sorcier de Goethe). Le marché a flambé comme jamais jusqu’à ce que la crise sanitaire et la chute d’Evergrande, la plus grande entreprise immobilière de la République populaire et la plus endettée au monde, douchent l’insouciance. Aujourd’hui, la maison brûle au sens littéral. Ce secteur, qui incarnait autrefois le triomphe du progrès, fait plutôt figure de tragédie à présent.

Piège classique des liquidités

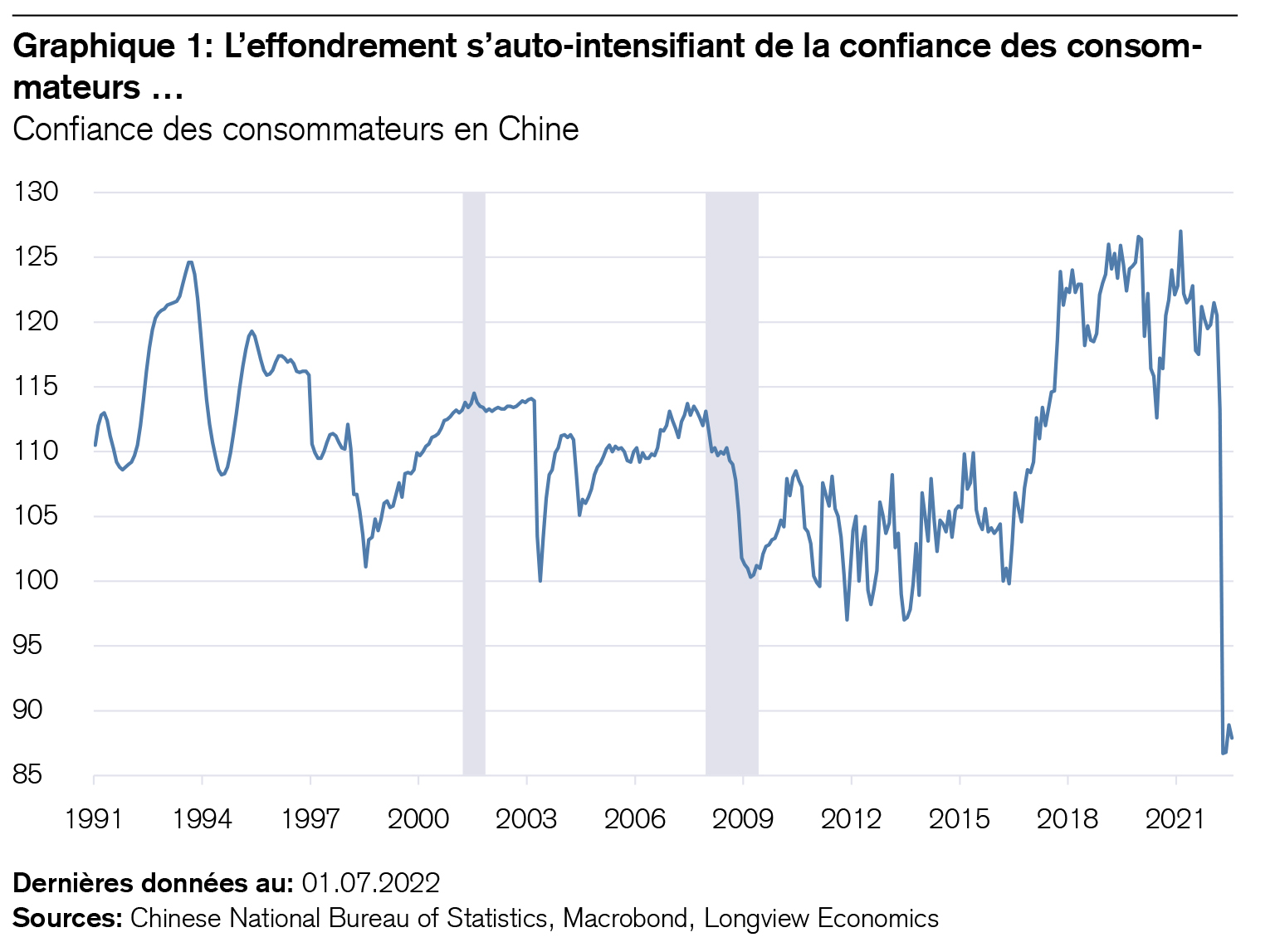

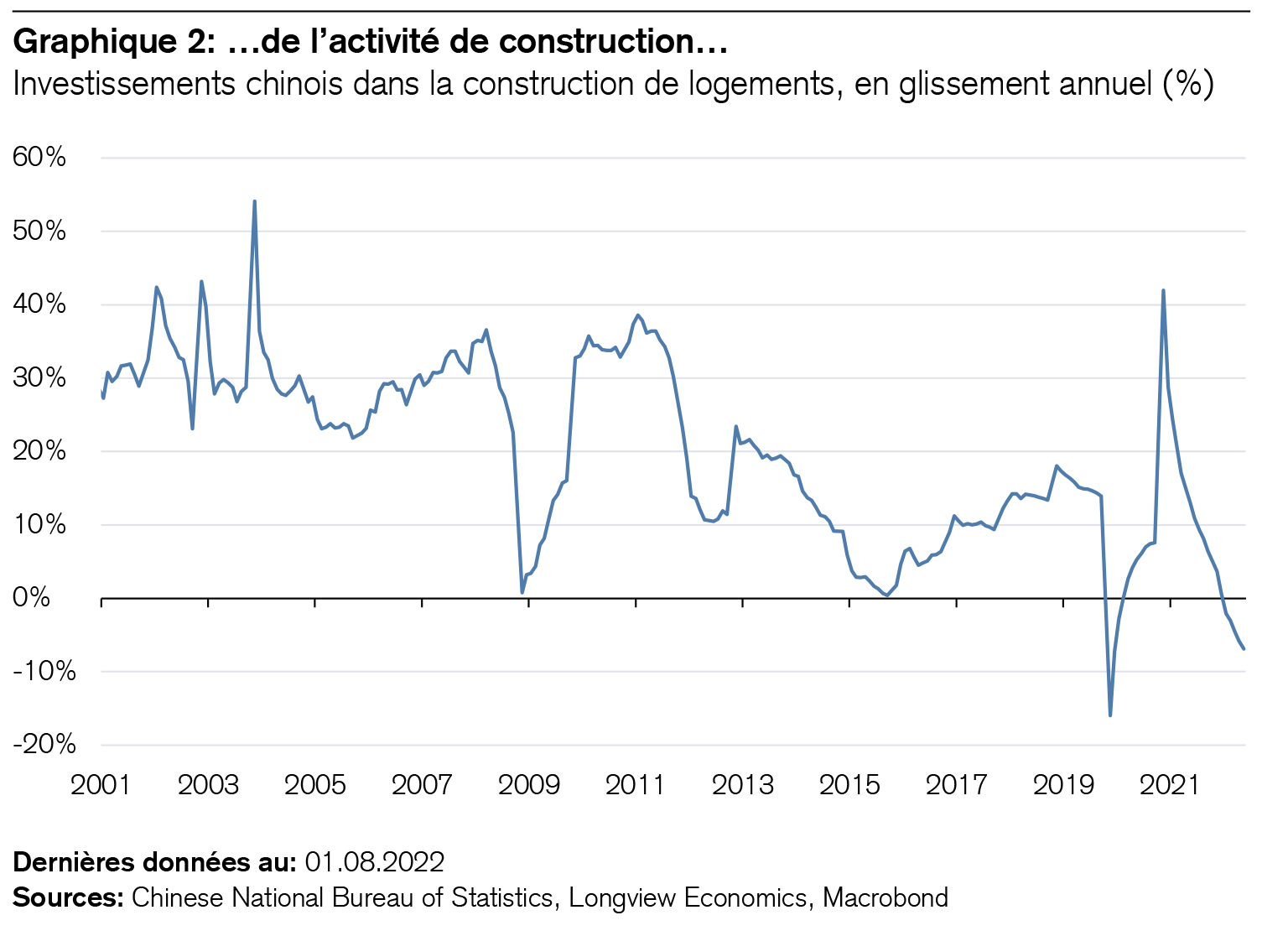

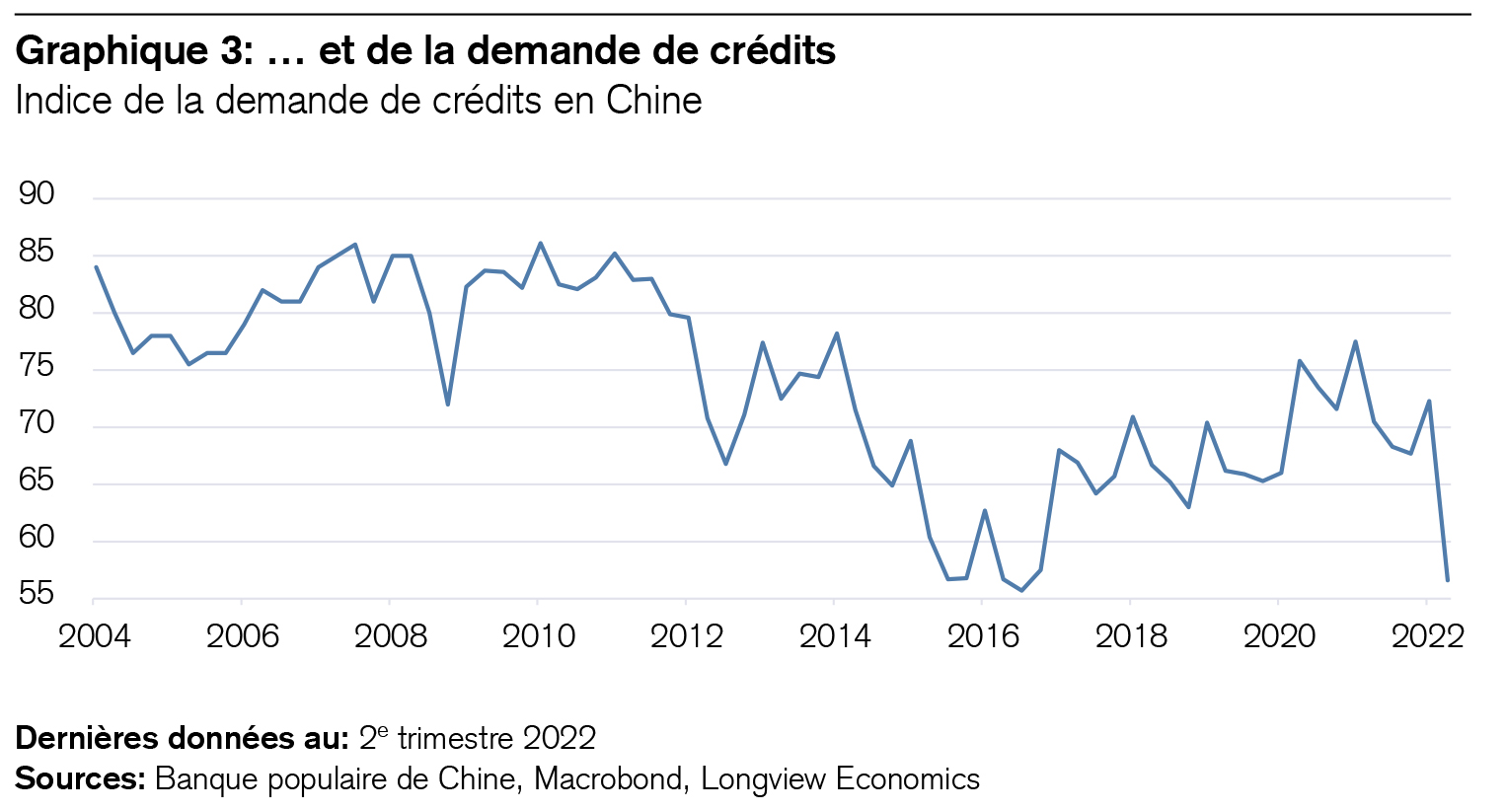

Une vague de faillites, de pertes de créances, de mécontentement croissant et de chômage sous-jacent submerge visiblement le pays. La confiance des consommateurs, la demande de crédits bancaires et les nouveaux projets immobiliers ont connu un effondrement sans précédent (voir les graphiques 1 à 3). De nombreux acquéreurs immobiliers qui ont déjà payé leur logement attendent depuis des mois la remise des clés. La gestion du cash-flow des entreprises générales ressemble à un château de cartes, lequel s’effondre en l’absence de ventes régulières. Comme nous le voyons, la Chine se retrouve prise au piège classique des liquidités.

Séisme national ou mondial?

Pendant la crise financière mondiale de 2008, des hypothèques américaines titrisées «pourries» ont creusé un grand trou dans les portefeuilles des investisseurs internationaux. La crise immobilière qui a secoué les États-Unis s’est ainsi transformée en cauchemar mondial. Néanmoins, la situation en Chine ne menace pas de dégénérer de la sorte. Dans son cas en effet, les créances hypothécaires sont détenues presque exclusivement par des banques locales. Et comme celles-ci appartiennent à l’État, leurs pertes devraient être également épongées par ce dernier. La Chine évitera ainsi les paniques bancaires catastrophiques que nous avons connues lors de chaque crise immobilière en Europe et aux États-Unis. À moins que la catharsis qu’elles ont induite ait même été une bénédiction déguisée? Qui sait? Néanmoins, un système financier quasi-étatique ne donne pas lieu de se réjouir, que ce soit là-bas ou ici. Une économie chinoise prospère dotée de banques saines serait préférable tant pour l’Empire du Milieu que pour le monde entier.

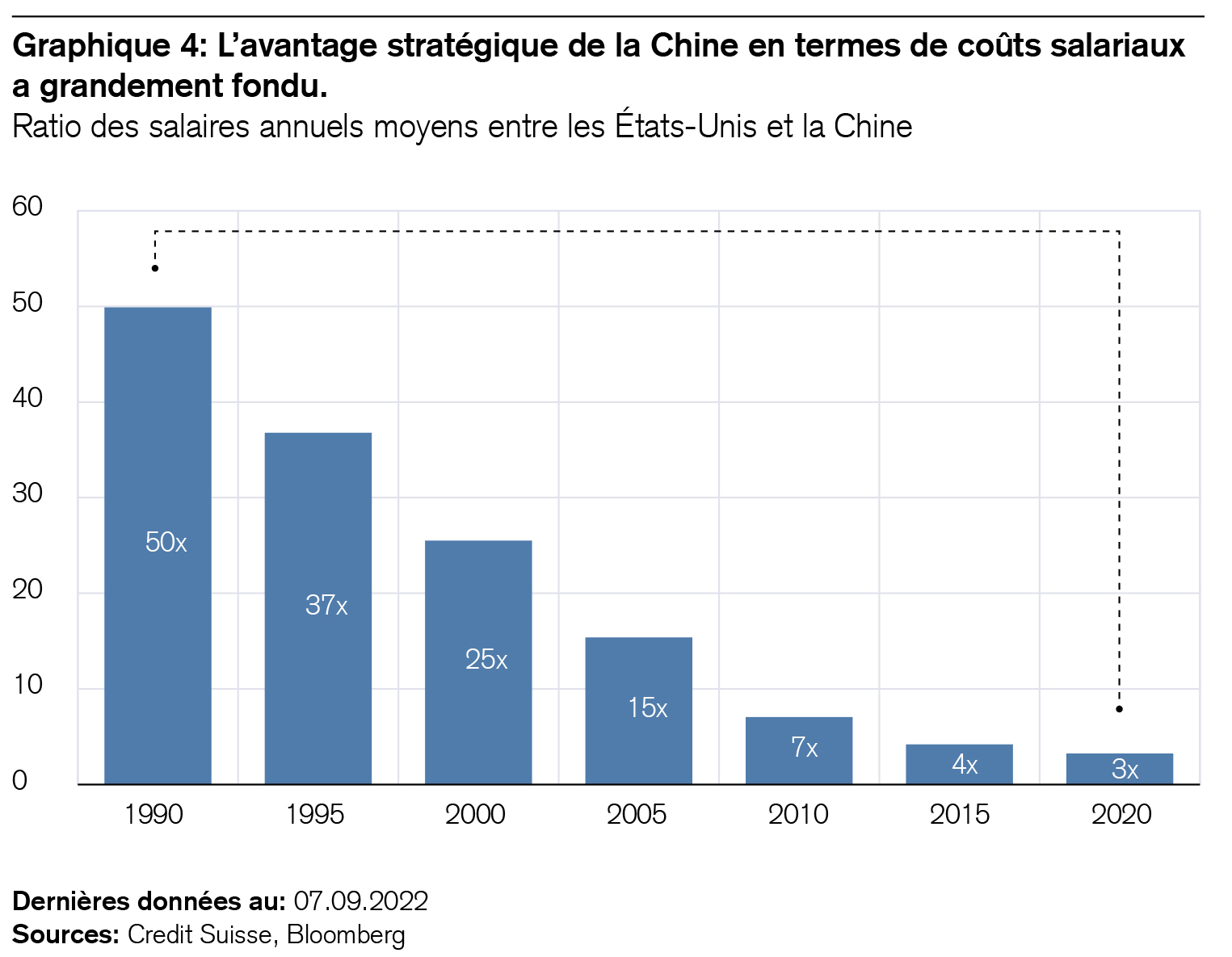

Néanmoins, les problèmes économiques de la République populaire soulèvent aussi la question de l’avenir de la mondialisation dans son ensemble. En bref: l’âge d’or de cette dernière (appelée «Chimerica») est une époque révolue. Cependant, la fin de la symbiose entre ces deux puissances arrive à point nommé. En effet, l’arbitrage salarial au niveau mondial touche pratiquement à sa fin. Alors que les salaires horaires moyens américains étaient 50 fois supérieurs à ceux des Chinois en 1990, cet écart s’est nettement resserré entre-temps pour atteindre tout au plus un facteur 3 (voir le graphique 4). Par ailleurs, comme les tarifs du fret ont augmenté, l’avantage économique du modèle d’exportation chinois a grandement fondu.

Ce dont les investisseurs devraient tenir compte

Nous pensons que trois considérations sont intéressantes pour les investisseurs:

Premièrement, il serait erroné de se détourner de la Chine en raison de sa crise immobilière. Après deux décennies d’essor économique, la République populaire traverse une crise comme ce fut le cas de presque tous les États européens dans l’histoire de l’après-guerre. À y regarder de plus près, il n’est pas non plus étonnant que la réglementation stricte du secteur technologique du pays et de ses entreprises cotées aux États-Unis soit liée à ces difficultés intérieures.

Deuxièmement, les crises vont et viennent. Mais certains facteurs demeurent, à savoir la compétitivité de l’économie chinoise, la taille du pays ainsi que son importance au sein de l’Asie émergente et dans le monde entier. La Chine occupe une place considérable dans l’économie mondiale et ses actions font partie intégrante d’un portefeuille diversifié à l’échelle internationale.

Troisièmement, les investisseurs trouvent en Chine des obligations en monnaie forte émise par des entreprises sans lien avec le marché immobilier et qui dégagent des rendements à l’échéance supérieurs à la moyenne. Par ailleurs, nous nous attendons à ce que le gouvernement central chinois, après le Congrès national du Parti communiste, débloque un important paquet de mesures de relance budgétaire qui pourrait correspondre à plus de 5% de la performance économique selon les rumeurs, un taux supérieur à celui des programmes de soutien déployés pendant la crise sanitaire. Une grande partie de ces mesures devrait favoriser la transition énergétique, une priorité stratégique de la Chine. Les investisseurs peuvent tirer profit de ces évolutions.

Au cours de cette semaine, les décisions de politique monétaire se sont multipliées, tout comme les discussions que j’ai eues avec des investisseurs, surtout dans le nord de l’Europe. Un nombre surprenant de personnes m’ont interrogé sur le risque d’embrasement susceptible d’être déclenché par des coupures de courant l’hiver prochain. En outre, beaucoup redoutent ce que l’inflation et la hausse des taux d’intérêt pourraient provoquer dans un monde fortement endetté. Or, le fait que l’inflation se décline en de nombreuses nuances de gris explique également les différentes réactions des marchés à son égard. Tandis que la dévaluation de 50% de la valeur externe de la lire turque en 2022 laisse par exemple envisager une inflation durablement élevée dans le pays du Bosphore, les marchés anticipent une inflation comparativement faible en Suisse. À juste titre? Probablement. Jetons à nouveau un coup d’œil sur l’inflation européenne, laquelle a progressé par à-coups:

- Inflation liée à la crise sanitaire (en recul)

- Inflation de l’énergie en provenance de Russie (persistante)

- Spirales prix-salaires et effets de second tour (controversés)

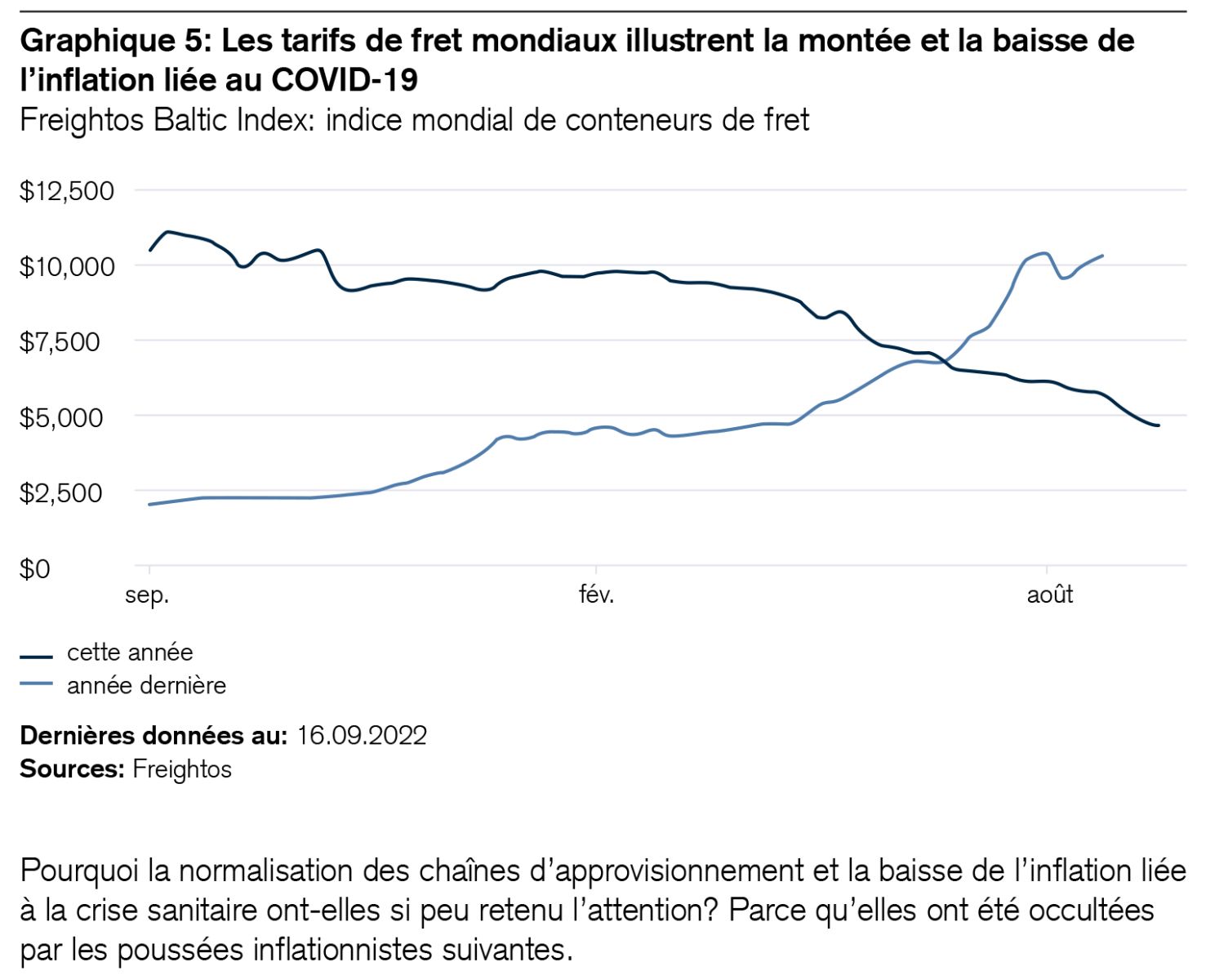

Première poussée inflationniste: les confinements liés au COVID-19

Le premier choc inflationniste s’est produit lorsque les travailleurs en home office, avides de consommation, ont dépensé leur épargne forcée en biens physiques à l’échelle internationale, faisant ainsi une volte-face unique en son genre. Ce qui était une bénédiction pour certains secteurs mais une malédiction pour la restauration a provoqué un choc inflationniste découlant des ruptures des chaînes d’approvisionnement, un phénomène qui a changé le visage du monde. En fait, les banques centrales, qui qualifiaient l’inflation liée au COVID-19 de «temporaire», avaient même raison, comme le montre le graphique 5. Mais tandis que la flambée des tarifs de fret a tenu le monde en haleine, leur recul silencieux a été à peine remarqué par le public.

Pourquoi la normalisation des chaînes d’approvisionnement et la baisse de l’inflation liée à la crise sanitaire ont-elles si peu retenu l’attention? Parce qu’elles ont été occultées par les poussées inflationnistes suivantes.

Deuxième poussée inflationniste: crise énergétique en Europe

Ce sont les sanctions imposées à la Russie et l’arrêt des livraisons de pétrole et de gaz en provenance de cette dernière qui ont déclenché la deuxième poussée inflationniste. Le renchérissement des produits à base de pétrole devrait s’estomper plus rapidement, car le marché de l’or noir est mondial, très flexible et liquide. Celui-ci trouvera assez vite un nouvel équilibre, même en l’absence de pétrole russe, lequel entre désormais dans l’économie mondiale via la contrebande. Le recul des prix de l’essence aux États-Unis met en évidence les forces qui équilibrent ce vaste marché.

En revanche, le renchérissement du gaz et de l’électricité en Europe est plus tenace. En effet, la flambée spectaculaire du gaz sur les marchés de gros et les marchés à terme ne s’est pas encore pleinement répercutée sur les consommateurs. En Suisse, par exemple, la hausse de l’électricité pour les ménages n’apparaîtra qu’en janvier prochain dans les chiffres de l’inflation.

Néanmoins, la concomitance de ces deux poussées inflationnistes renforce leurs effets de second tour et souligne l’urgence de prendre des mesures (de politique monétaire). Sans la flambée des prix du gaz, c’est-à-dire sans la guerre menée par le Kremlin en Ukraine, l’agitation (monétaire) autour de l’inflation serait peut-être déjà de l’histoire ancienne.

Troisième poussée inflationniste: les effets de second tour

Les spirales prix-salaires sont particulièrement redoutées parmi les effets de second tour de l’inflation. Elles sont actuellement supérieures à la moyenne aux États-Unis du fait de la forte conjoncture qui y règne. Rien d’étonnant à cela: comme la main d’œuvre se fait rare sur le marché de l’emploi, le pouvoir de négociation des travailleurs est élevé. La grève des employés des chemins de fer américains, qui a été évitée de justesse, a été un signe précurseur. L’inflation crée des tensions sociopolitiques croissantes. Elle use la patience des travailleurs, des employeurs, des épargnants, des investisseurs et des propriétaires immobiliers, dont les taux hypothécaires augmentent. Les responsables politiques doivent donc agir. C’est ainsi que les effets de second tour se pérennisent.

Une spirale stagflationniste va-t-elle suivre?

C’est peu probable. En effet, les marchés du travail sont nettement plus flexibles qu’il y a 50 ans, surtout aux États-Unis et en Angleterre, mais aussi en Suisse. Grâce à cette flexibilité, inflation et conjoncture s’équilibrent automatiquement. En outre, face aux grands défis posés par le changement climatique et la politique de sécurité, les responsables de la politique monétaire et budgétaire n’ont pas d’autre choix que d’investir largement dans les infrastructures, évitant ainsi la stagnation.

Chaque crise est différente. Mais ce qui ne change pas, c’est l’«intelligence» des marchés. Il faut prendre au sérieux leur vote en faveur d’une sortie de l’inflation, tout comme leur préférence pour les États-Unis au détriment de la zone euro. Les actions de cette dernière se négocient actuellement à moins de 50% des valorisations outre-Atlantique.

Les black-out pourraient-ils déclencher un embrasement?

Un tel scénario me semble improbable. En effet, une panne géante d’électricité n’a pas la même force explosive qu’une panique bancaire. Certes, un black-out serait un événement unique en son genre, à l’instar des confinements, mais déclencherait-il une crise du crédit ou de la dette? Rappelez-vous les années 1990. À l’époque, les crises des caisses d’épargne avaient induit de profondes récessions dans bien des endroits: krach de la Caisse d’épargne et de prêts de Thoune en 1991 en Suisse, crise de l’épargne et du crédit en 1990-1991 aux États-Unis, crise bancaire suédoise de 1990 à 1992 à l’origine d’un embrasement qui a profondément changé le modèle économique du pays. Or, une coupure de courant ne constitue pas une rupture majeure.

Le rythme des marchés

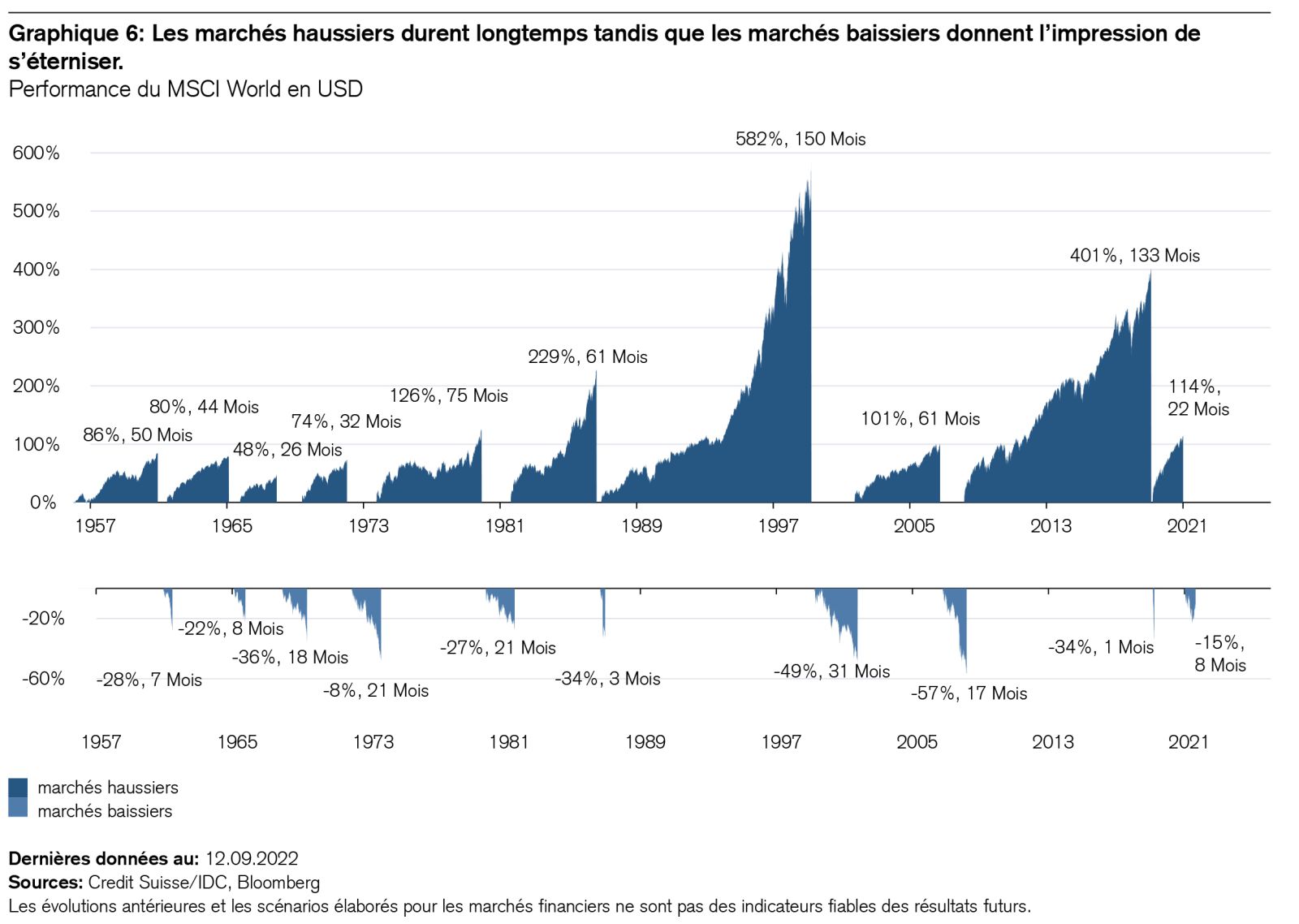

Les marchés financiers suivent leur propre rythme. Comme l’illustre le graphique 6, les marchés haussiers et baissiers se succèdent. Or, les marchés baissiers sont toujours abrupts et dissonants, ils rejoignent des planchers et s’achèvent (relativement) vite.

Les marchés haussiers suivent l’heure la plus sombre des marchés baissiers. Ils durent longtemps et doivent gravir un haut mur de scepticisme.

Les investisseurs performants n’essaient pas de «saisir» les petits mouvements, mais se concentrent sur les grandes vagues.

Investir est une question de perspective

Le premier secret des investisseurs performants est «l’endurance». En règle générale, celle-ci ne se fonde pas sur les liquidités, mais sur une bonne diversification, c’est-à-dire un processus rigoureux. Le deuxième secret du succès réside dans le fait de miser à long terme sur les marchés de croissance et d’avoir la capacité assumée d’opérer à contre-courant tout en faisant preuve d’une bonne perception du prix et de la valeur. Dans cette perspective, le Supertrend «Économie des seniors» nous semble actuellement particulièrement attrayant, car il est «avantageux» et se caractérise par un certain pouvoir de fixation des prix, la clientèle en question disposant d’un important pouvoir d’achat.

Un tiens vaut mieux…

…que deux tu l’auras, dit le proverbe. Plutôt que de chercher à réaliser un grand coup, les investisseurs feraient mieux de ne pas négliger les petites fleurs au bord du chemin. La dernière édition de notre publication «Swiss Quarterly» contient une précieuse mise à jour de notre sélection des meilleures PME helvétiques. En Suisse en particulier, les «champions mondiaux cachés» sont l’alpha et l’oméga de notre économie.