L’indice ISM des services et les créations d’emplois pulvérisent les attentes. Dans la zone euro, le taux de chômage recule très légèrement et l’inflation générale remonte.

Economie

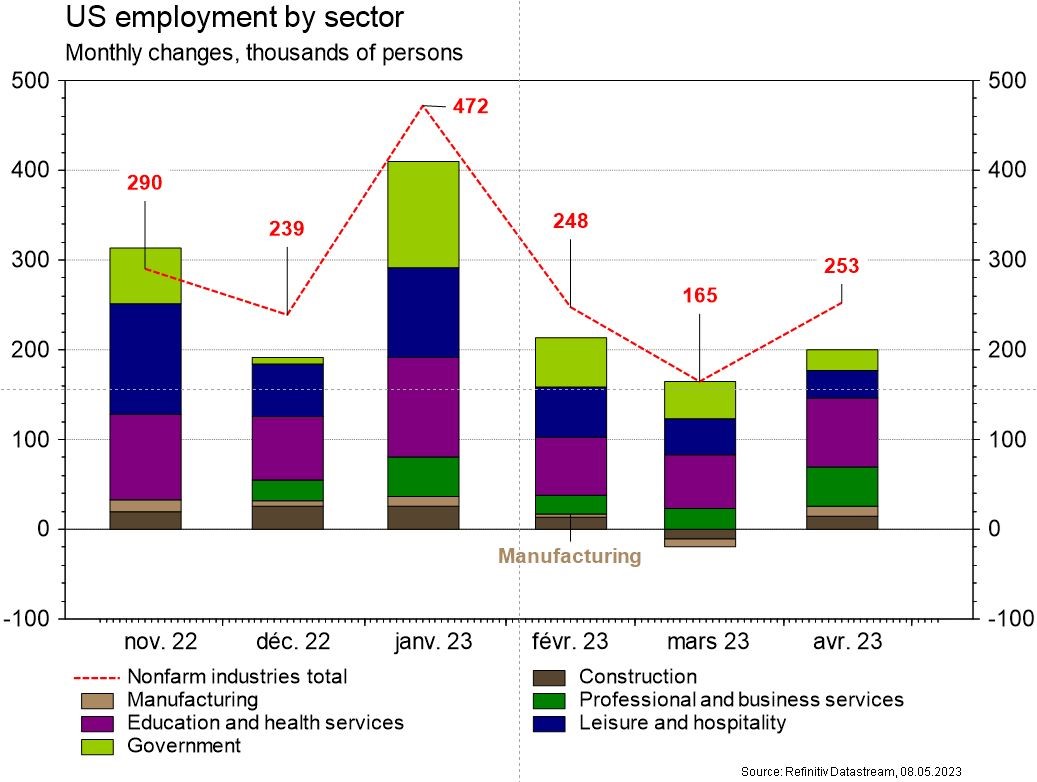

Aux Etats-Unis, les statistiques publiées ont repris quelques couleurs. Ainsi, l’ISM manufacturier (en zone de contraction) progresse de 46,3 à 47,1 en avril. Son homologue des services surprend positivement, en remontant de 51,2 à 51,9. Enfin, l’économie américaine a créé 253’000 postes de travail en avril, plus qu’attendu (185’000), mais les deux mois précédents ont connu des révisions baissières (-149’000). L’accélération des salaires horaires (de +4,3% a/a à +4,4% a/a) n’est pas de nature à calmer la Fed. Dans la zone euro, le taux de chômage recule de 6,6% à 6,5%. L’inflation générale remonte de 6,9% a/a à 7% a/a et l’inflation sous-jacente s’établit à 5,6% a/a, bien supérieure à l’objectif de la BCE. Les ventes de détail se contractent de 3,8% sur un an. Enfin, en Chine, le PMI (Caixin) manufacturier baisse de 50 à 49,5 et celui des services de 57,8 à 56,4.

Limites planétaires

Selon la Bourse de commerce de Buenos Aires, la récolte de soja en Argentine présente, en raison de la sécheresse prolongée, des rendements de 15,8 q/ha en moyenne soit 44% de moins que les 28 q/ha de l’an dernier. Les moissons sont en outre entravées par le retour tardif des pluies dans une partie du pays: ainsi, seulement 36% des surfaces ont été moissonnées au 1er mai, contre plus de la moitié l’an dernier à la même période.

Obligations

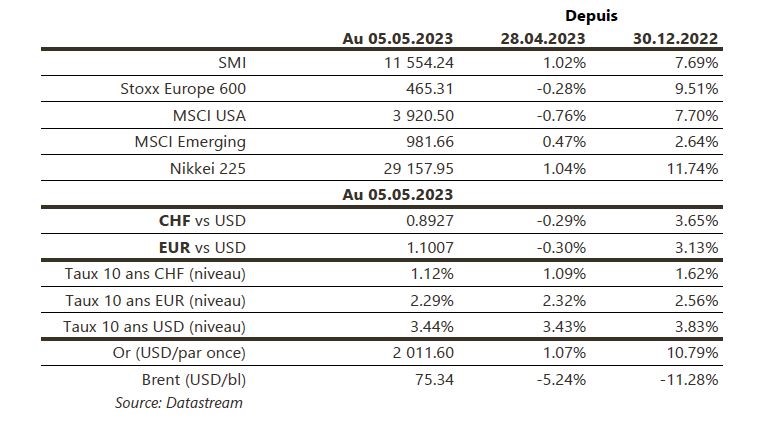

La Fed a relevé son taux directeur de 25pb et le communiqué laisse entendre qu’une pause est probable, bien que le discours de J. Powell indique plus de flexibilité quant à une nouvelle hausse si les conditions le justifient. Sur la semaine, la courbe de taux US s’est pentifiée (2Y -9pb/10Y +1pb). En Europe, la BCE a suivi et relevé son taux directeur de 25pb, mais n’a pas été suffisament «hawkish» pour faire remonter les attentes et les taux terminent en baisse (Bund 2Y -12pb). Sur le crédit, les spreads se sont écartés sur toutes les catégories en Europe (IG +6pb/HY +7pb) et aux US (IG +9pb/HY +18pb).

Sentiment des traders

Bourse

Les marchés s’envolaient vendredi après les bons résultats d’Apple et des chiffres solides de l’emploi US. Par ailleurs, les intervenants escomptent une baisse des taux dès septembre. Nous aurons cette semaine le CPI et le sentiment de l’Université du Michigan, alors que du côté des sociétés, la ronde des résultats continue. Nous sommes prudents, les indices sont au contact de résistances importantes.

Devises

Malgré le biais haussier sur les taux de C.Lagarde et des chiffres US de l’emploi en demi-teinte, l’€/$ à 1,1045 ne parvient toujours pas à se hisser au-dessus de 1,1090, la fourchette €/$ 1,09-1,1160 reste valable. L’impasse sur le plafond de la dette US pèse sur le $ à court terme. Le CHF reste ferme: $/CHF 0,8880, €/CHF 0,9807. Nous anticipons les fourchettes suivantes: €/CHF 0,9706-0,9880, $/CHF 0,8758-0,9061. La £ est en hausse à £/$ 1,2642, sup. 1,2436 rés. 1,2772. L’oz d’or est à 2022$/oz, sup. 1969 et rés. 2062$.

Marchés

La Fed et la BCE ont, conformément aux attentes et malgré les tensions sur le secteur des banques régionales américaines, relevé leurs taux directeurs respectifs de 25pb. De leur côté, les actions terminent la semaine en ordre dispersé (US: -0,8%; Europe: -0,3%; émergents: +0,5%). Les taux souverains sont relativement stables. Le dollar se déprécie légèrement (dollar index: -0,4%), favorisant l’or (+1.1%). Les prix du pétrole (-5,2%) et du cuivre (-0.2%) reflètent l’incertitude des perspectives de croissance de l’activité mondiale. À suivre cette semaine: indice de confiance des PME (NFIB index), indices des prix à la consommation; indice de confiance des ménages (Univ. du Michigan) aux États-Unis; indice de confiance des investisseurs (Sentix) dans la zone euro; balance commerciale, agrégats monétaires et indice des prix à la consommation en Chine.

Marché suisse

A suivre cette semaine: statistiques d’hébergement mars (OFS) et statistiques trafic avril (Flughafen Zürich). Les sociétés suivantes publieront des résultats: Montana Aerospace, Alcon, Lonza, Dufry, Sunrise, Addex, Swiss Life, Molecular Partners et Richemont.

Actions

Le régulateur anglais (CMA) a annoncé une enquête sur l’acquisition de Figma par ADOBE (Core Holdings). La date limite de décision de la phase 1 est le 30 juin. A noter que le CMA mène plusieurs enquêtes sur les activités M&A (Microsoft, Broadcom notamment) et sur la compétition (Apple, Alphabet, Amazon).

ASSA ABLOY (Core Holdings) et le Département de la Justice US ont trouvé un accord relatif à l’acquisition par Assa de la division HHI de Spectrum Brands’ Hardware. La finalisation de cette acquisition, la plus importante d’Assa, annoncée en septembre 2021 devrait intervenir avant fin juin.

DSM-FIRMENICH (Satellite) a annoncé la semaine dernière l’évolution de sa structure de co-CEO, suite au départ de Geraldine Matchett (co-CEO et CFO), qui sera effective le 1er septembre. Dimitri de Vreeze (co-CEO et COO) assumera désormais la fonction de CEO seul et Ralf Schmeitz (qui a travaillé aux côtés de Geraldine Matchett) devient CFO.

SUBSEA 7 (Satellite) a engrangé deux gros contrats en une semaine (i.e. 150-300 millions de dollars par contrat), soit l’équivalent de 6-12% de son chiffre d’affaires 2022. Ceci confirme la forte dynamique des commandes observée au 1T-2023 et la thèse à venir de redressement des marges.