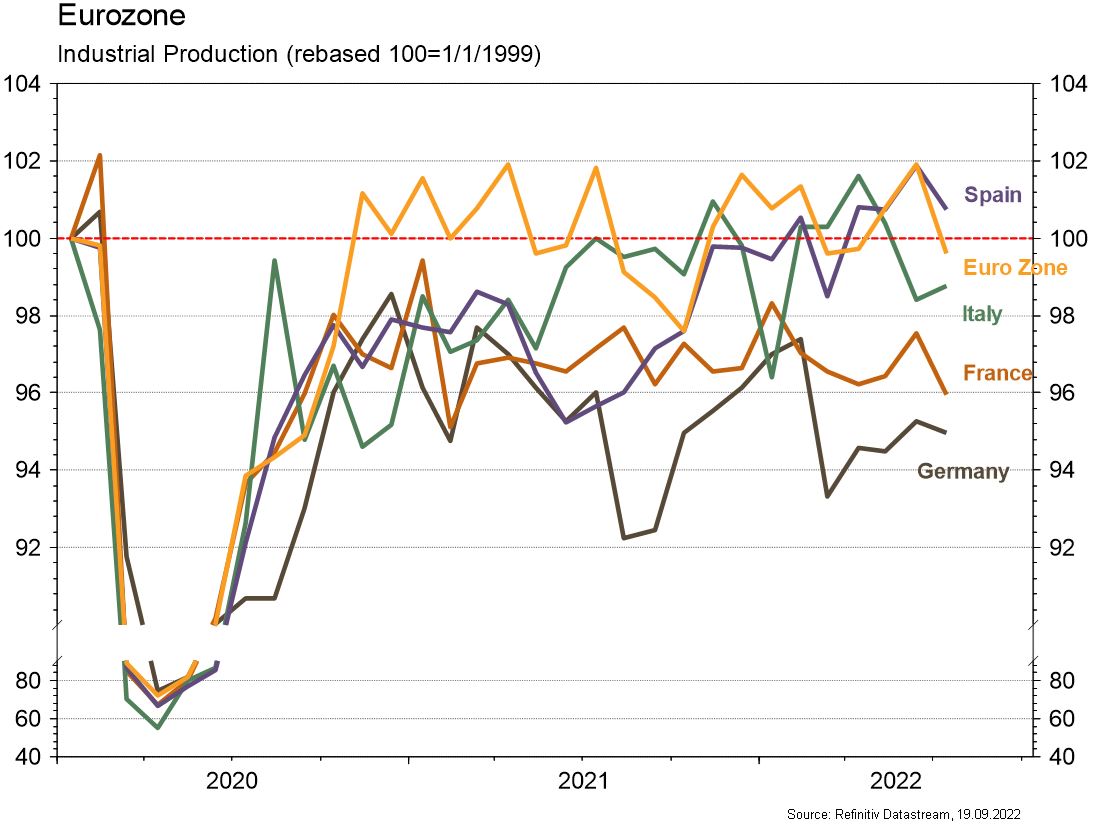

Dans la zone euro, l’indice de confiance ZEW plonge en septembre et la production industrielle déçoit en juillet.

Economie

Les statistiques publiées aux États-Unis sont quelque peu contrastées. Parmi les bonnes surprises, on notera la légère hausse de la confiance des PME (NFIB index) en août, de 89,9 à 91,8. Par contre, la production industrielle s’est contractée de 0,2% en août, plus qu’attendu. Les ventes de détail progressent de 0,3% m/m en août, mais le mois précédent est révisé à la baisse (de 0 à -0,4% m/m) et hors-auto elles reculent de 0,3% m/m, plus qu’escompté. C’est surtout la hausse des prix, plus forte qu’attendu (+0,1% m/m; +8,3% a/a), qui inquiète. Dans la zone euro, l’indice de confiance ZEW plonge en septembre de -54,9 à -60,7 et la production industrielle déçoit en juillet (-2,3% m/m; -2,4% a/a). Enfin, les données surprennent agréablement en Chine: production industrielle (+4,2% a/a), ventes de détail (+5,4% a/a) et investissements (+5,8% a/a).

Limites planétaires

Retard et frictions dans la publication finale de la Taxonomie Européenne (i.e. liste des activités compatibles avec le Green Deal européen). Cinq ONG environnementales ont quitté la plateforme de finance durable, dénonçant une Commission laissant trop de place aux entreprises, au détriment de la science. Les investisseurs devront patienter pour connaitre les quatre derniers volets de la Taxonomie, initialement prévus en juillet.

Obligations

Aux US, l’inflation «core» du mois d’août est ressortie largement au-dessus des attentes (0,6% vs 0,3% attendu) et le marché s’attend désormais à un pic des taux Fed Funds à 4,5% (vs 4%). Dans ce contexte, les taux US se sont relevés et la courbe est aplatie (10Y +14pb / 2Y +31pb). La tendance est similaire en Europe (Bund 2Y +25pb / 10Y +8pb). Sur le crédit, malgré un volume important de nouvelles émissions, les spreads IG terminent inchangés sur les deux régions. Sur le HY, les spreads US (+35pb) ont été sous la pression de la remontée des taux réels.

Sentiment des traders

Bourse

Les marchés ouvrent cette semaine comme ils avaient terminé la précédente: dans le rouge. Les supports n’ont pas tenu et la tendance baissière perdure après la publication du CPI US, plus haut que prévu. Dans cette perspective, la réunion du FOMC mercredi (+75pbs attendus) sera le point d’orgue de la semaine. A noter que la BNS devrait également monter ses taux de 75pbs ce jeudi. La prudence est de mise.

Devises

Suite aux chiffres de l’inflation aux Etats-Unis le dollar est remonté. Ce matin l’EUR/USD est à 0,9970 et USD/CHF 0,9680. Les cambistes seront attentifs aux décisions de hausse des taux de la Fed (mercredi) ainsi que de la BNS (jeudi). La livre reste sous pression et pivote autour des 1,1390 contre USD. L’once d’or a perdu 60 dollars en une semaine et se trouve à 1662 USD/once.

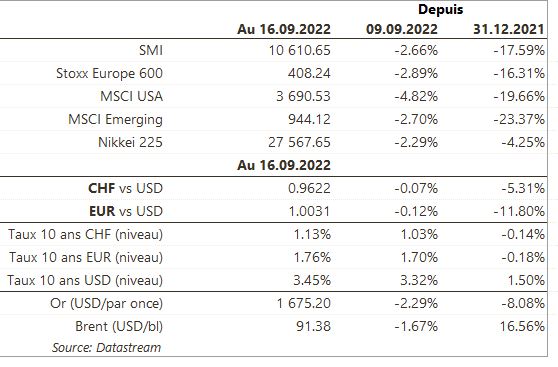

Marchés

La déception sur les chiffres d’inflation aux US a fait remonter les taux souverains à 10 ans (USD: +14pb; EUR: 8pb; CHF: 10pb). Les actions en ont souffert et reculent fortement (US: -4,8%; Europe: -2,9%; émergents: -2,7%). Les «spreads» de crédit s’écartent, en particulier sur le segment à haut rendement. Le dollar s’apprécie dans cet environnement «risk off» (dollar index +0,7%), pénalisant l’or (-2,3%), qui souffre aussi de la hausse des taux d’intérêt. A suivre cette semaine: confiance des promoteurs immobiliers (NAHB), permis de construire, mises en chantier, PMI manufacturier et des services et réunion de la FED aux Etats-Unis; confiance des ménages, PMI manufacturier et des services en zone Euro; taux d’emprunt à 1 et 5 ans en Chine.

Marché suisse

A suivre cette semaine, qui démarrera calmement, jeûne fédéral oblige: commerce extérieur/exportations horlogères août (Ofdf), prévisions conjoncturelles d’automne (Seco), appréciation de la politique monétaire et balance des paiements T2 (BNS). Spice Private et SHL publieront des résultats du S1, Bachem et Huber+Suhner tiendront leurs journées des investisseurs.

Actions

ACCOR (Satellite): les RevPars en France sont en hausse de +39% en août (+20% vs août 2019), soit le 4ème mois consécutif supérieur aux niveaux de 2019. Lecture positive d’une poursuite du rebond hôtelier (tourisme + business) durant l’été avec des salons et foires prometteurs pour la période septembre/octobre.

ADOBE (Core Holding) a annoncé l’acquisition de Figma pour 20 milliards de dollars. Le prix,élevé, indique une décision défensive face à un concurrent disruptif et le marché revoit la trajectoire du BPA FY2023 à la baisse face aux risques d’intégration. Nous estimons que Figma représente une rare opportunité pour le positionnement d’Adobe dans un marché à forte croissance (Creative Cloud).

EPIROC (Core Holding) a acquis, dans le cadre de la digitalisation de son offre, 53% de l’australien Radlink. La société est spécialisée dans les infrastructures et systèmes de connectivité sans fil pour les mines et emploie 330 personnes pour c. 1 miaSEK de chiffre d’affaires soit c. 2,5% du CA groupe.

HERMES (Core Holding): lors d’un roadshow, le management s’est dit satisfait de la dynamique commerciale dans toutes les régions durant l’été après la belle performance réalisée au S1. Les effets prix sont positifs mais mesurés (potentiel 2023) et l’effet devises favorable au CA en 2022, le sera plus sur la marge en 2023. Tout pour nous conforter.