En zone euro, la confiance des analystes s’effondre en juillet.

Economie

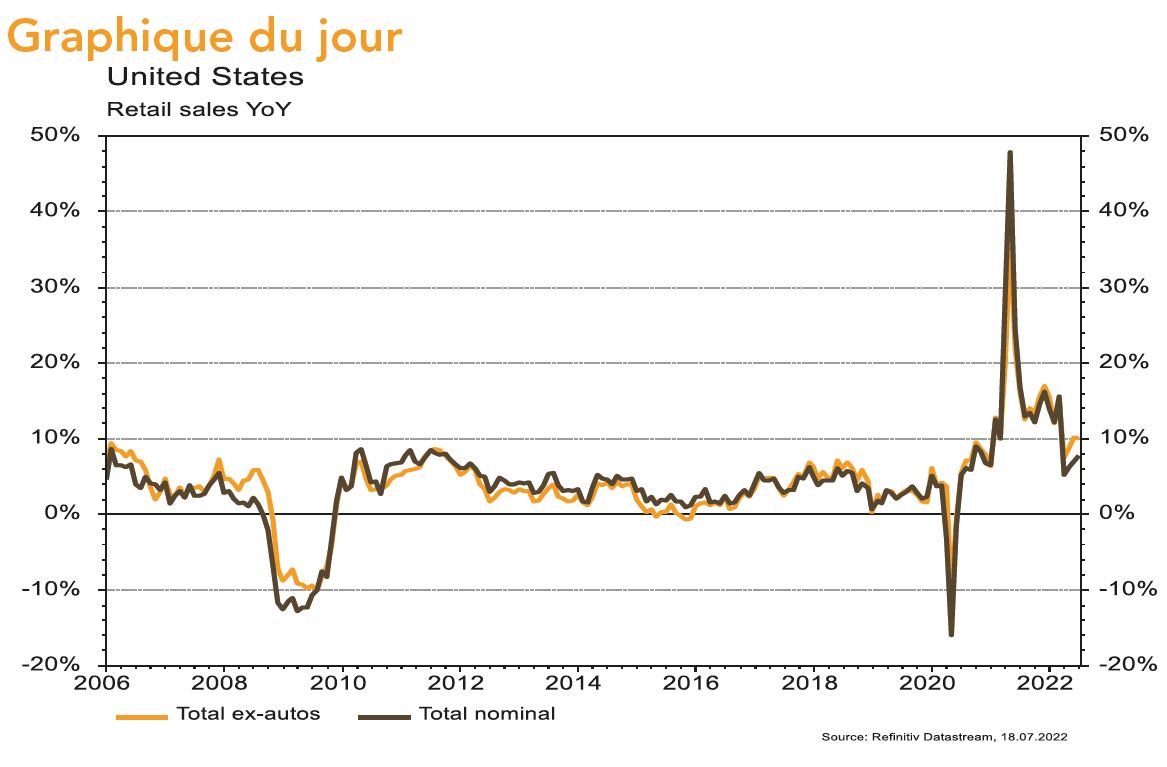

Les statistiques US de juin sont contrastées. Si les ventes de détail progressent de 1% m/m, la contraction de 0,2% m/m de la production industrielle déçoit et la baisse de la confiance des PME (NFIB), de 93,1 à 89,5 est plus prononcée qu’attendu. L’accélération de la hausse des prix (+1,3% m/m; +9,1% a/a) n’était pas escomptée, mais n’empêche pas les anticipations d’inflation à long terme de l’Université du Michigan de refluer à 2,8% (-0,3 pt%). En zone euro, la confiance des analystes s’effondre en juillet (de -28 à -51,1), mais la production industrielle a mieux résisté en mai (+0,8% m/m; +1,6% a/a). En Chine, si le PIB du T2 a déçu (-2,6% t/t annualisé), les ventes de détail (+3,1% a/a), les investissements (+6,1% a/a) et la production industrielle (+3,4% a/a) sont mieux orientés.

Climat

Selon l’Institut National de Recherches Spatiales brésilien (INPE), la forêt d’Amazonie Brésilienne a perdu 3’750 km2 et 7’533 feux ont été recensés au 1S-2022, un record depuis le début des relevés satellites. Selon Nature Climate Change, la plus grande forêt tropicale du monde, qui n’est déjà plus un puits de carbone net, s’approche ainsi rapidement du basculement vers le statut de savane.

Obligations

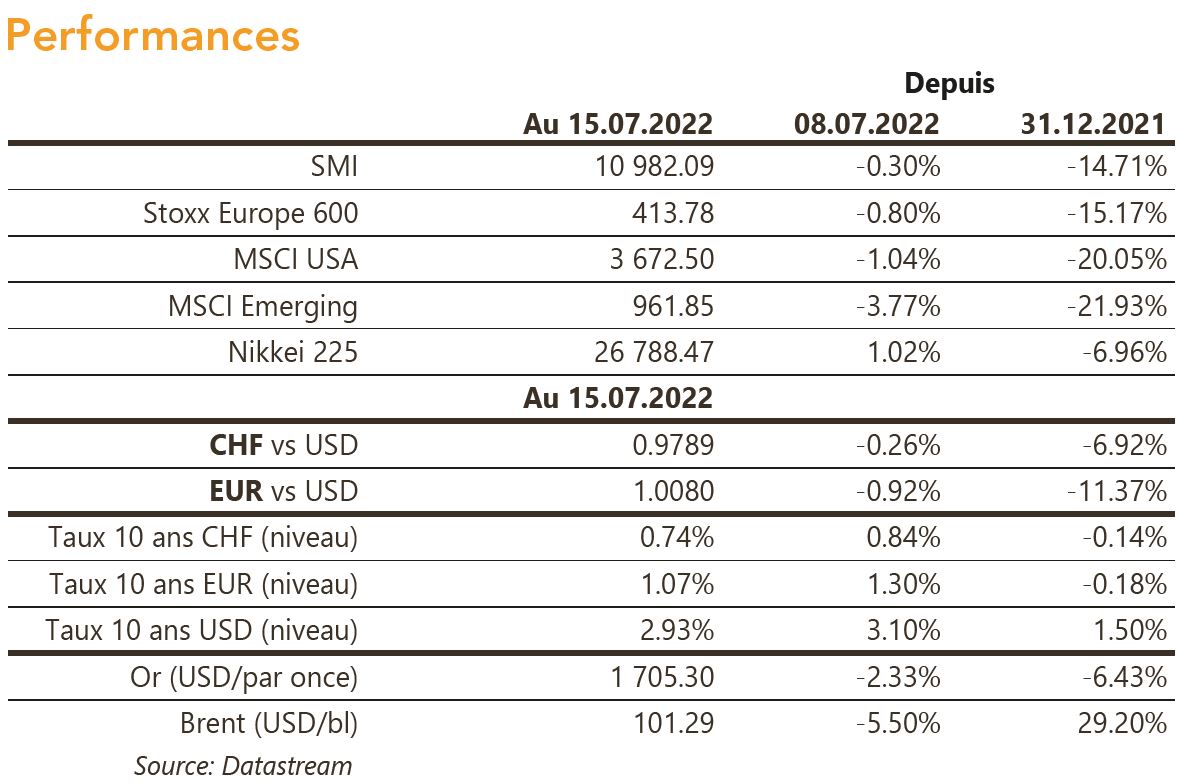

Aux US, l’inflation est ressortie une nouvelle fois au-dessus des attentes en juin (9,1% vs 8,8% attendu), entrainant une hausse des taux courts (1Y +15pb) tandis que le long s’est abaissé (10ans -17pb), laissant la pente 10ans/2ans à -18pb, au plus bas depuis 2000. En Europe, les taux baissent (Bund 10ans -18pb), notamment dû aux craintes d’approvisionnement énergétique. Dans ce contexte, les investisseurs suivront avec attention la réunion de la BCE prévue ce jeudi pour plus de clarté sur la direction de sa politique monétaire.

Sentiment des traders

Bourse

Les marchés se reprenaient quelque peu, sur des espoirs que la prochaine hausse de la Fed ne dépasserait pas les 75pbs. Tous les yeux seront tournés cette semaine vers la BCE, qui devrait annoncer son premier resserrement monétaire depuis 2011, 25pbs sont attendus. Sinon, côté micro, la saison des résultats battra son plein avec 70 sociétés du SP500 qui publieront. La semaine sera volatile.

Devises

La fin de semaine dernière fut volatile; l’€ a cassé la parité vs $ en à un plus bas de €/$ 0,9950 pénalisé par la crise politique en Italie et les craintes sur l’approvisionnement en gaz (Nordstream). Ce matin l’€ est en hausse contre le $ à 1,0138 poussé par les anticipations d’une hausse de taux de la BCE le 21/7/22 et des prises de profit sur le $, nous anticipons la fourchette €/$ 0,99–1,0350 et €/CHF 0,9775-1,0047. Le $ consolide à $/CHF 0,9750, sup. 0,9645 rés. 0,9990. L’oz d’or est à 1’716 $/oz, sup. 1’677 rés. 1’772.

Marchés

Le spectre de la récession se traduit par une performance positive des obligations souveraines développées (US 1,5%, Allemagne 2,2%), une performance négative des actions, hors Japon (US -1%, Europe -0,8%, Emergents -3,8%) et surtout des matières premières (cuivre -7,9%, pétrole -5,5%). A suivre cette semaine: confiance des promoteurs immobiliers (NAHB), mises en chantier et permis de construire, PMI manufacturier et des services et indicateur avancé de la Fed de Philadelphie aux Etats-Unis; taux d’emprunt à 1 et 5 ans en Chine; confiance des ménages, réunion de la BCE, PMI manufacturier et des services et surtout… redémarrage (ou pas) du pipeline de gaz russe NordStream en Europe.

Marché suisse

A suivre cette semaine: commerce extérieur et exportations horlogères juin et T2 (Ofdf). Les sociétés suivantes publieront des résultats: Rieter, SGS, Novartis, Barry Callebaut, Georg Fischer, Mikron, Valora, Bossard, Givaudan, ABB, Bystronic, Cembra, EFG Int’l, Leonteq, Roche, Temenos, Sika, Schindler, Lonza, V-Zug et SIX Group.

Actions

ASTRAZENECA (Core Holding) : en amont de la World Conference on Lung Cancer qui se tiendra les 6-9 août, la société a publié un résumé de l’étude de phase I évaluant DS-1062 (anticorps conjugué TROP2, relais de croissance à long terme) en combinaison avec Keytruda dans le cancer du poumon. Les données sont encore précoces mais très prometteuses (taux de réponse objective de 69% pour les patients n’ayant reçu aucun traitement préalable – indicateur intermédiaire d’efficacité) en amont de l’étude de phase III attendue début 2023.

MOWI (Core Holding) communique ce matin un trading update sur ses résultats du T2 2022 (publication le 24/08). Le résultat opérationnel ressort à 320 millions d’euros, en fort rebond par rapport à l’an passé (137 millions d’euros) et supérieur de 4% aux attentes. Contrairement à ses rivaux, Mowi a été capable d’augmenter ses volumes de récolte de saumon (103’000 tonnes vs guidance de 99’000 tonnes) et donc de mieux bénéficier d’une demande très soutenue dans un environnement prix très porteur.

GAZ RUSSE: pour nous prémunir des conséquences d’une éventuelle coupure totale d’approvisionnement, nous sortons de nos recommandations Evonik, Geberit, Saint-Gobain et VW dont l’activité et les résultats seraient spécialement exposés.