Dans la zone euro, la production industrielle baisse plus qu’attendu en septembre.

Economie

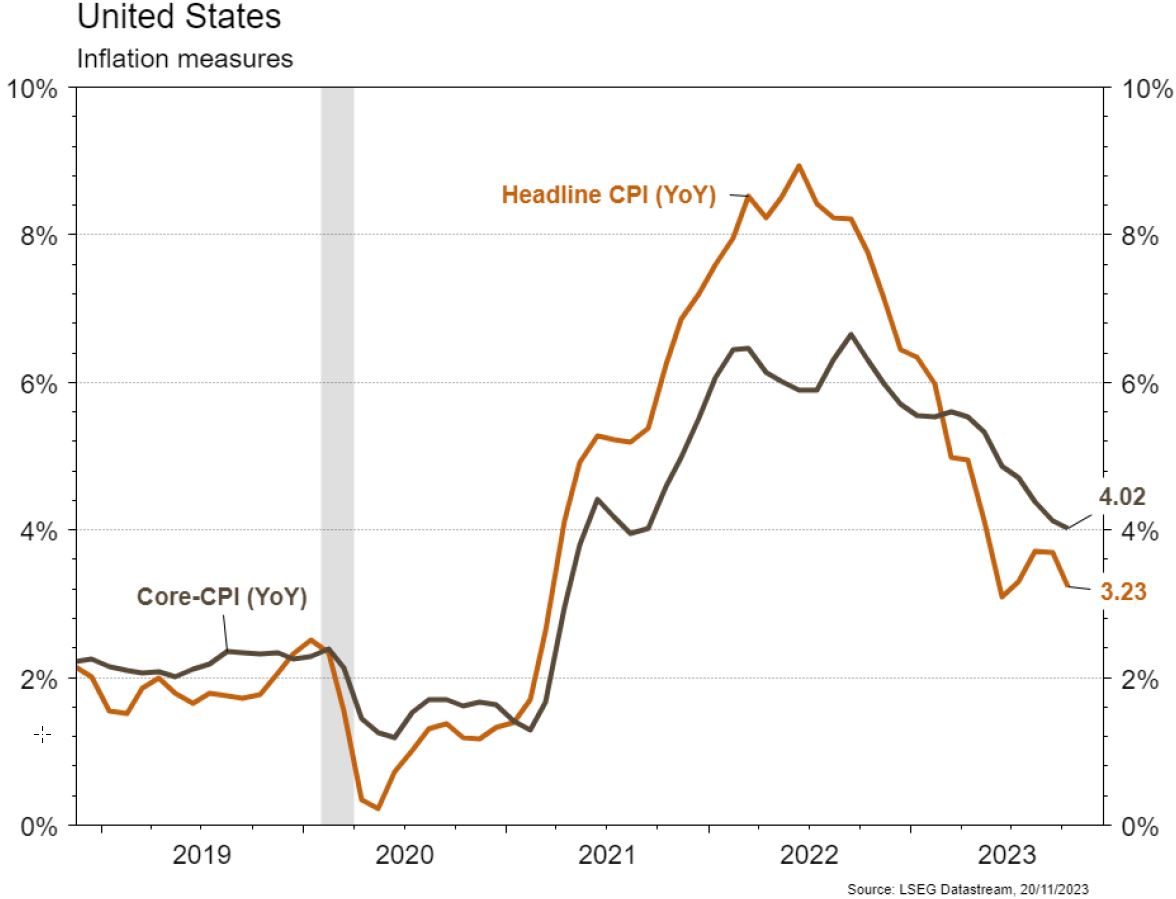

Les statistiques publiées aux États-Unis ont été satisfaisantes. Parmi les bonnes nouvelles, on notera le ralentissement plus rapide qu’escompté de l’inflation en octobre (de +3,7% à +3,2% a/a). Les ventes de détail ont également surpris à la hausse le même mois en se contractant moins qu’attendu (-0,1% m/m). Les mises en chantier (+1,9% m/m) et les permis de construire (+1,1% m/m) sont meilleurs qu’escompté en octobre mais sont tempérés par la chute de la confiance des promoteurs immobiliers en novembre (de 40 à 34). Dans la zone euro, la production industrielle baisse plus qu’attendu en septembre (-1,1% m/m; -6,9% a/a). Enfin, en Chine, la production industrielle (+4,6% a/a) et les ventes de détail (+7,6% a/a) progressent plus qu’attendu alors que les investissements ont quelque peu déçu (+2,9% a/a) en octobre.

Limites planétaires

Selon un rapport Oxfam relatif à la distribution des émissions de CO2 en fonction du patrimoine et des revenus, le 1% des individus les plus aisés à l’échelle globale, soit c. 77 millions de personnes, représenterait des émissions de CO2 équivalentes à celles des 66% les plus pauvres.

Obligations

Aux US, l’inflation a surpris positivement (Headline 0% m/m vs 0,1% attendu) et l’emploi montre des signes de faiblesse avec des inscriptions au chômage au plus haut de l’année (1865K). Dans ce contexte, les taux US ont fortement baissé (10Y -22pb/30Y -17pb) et le marché escompte désormais 90pbs de baisse de taux Fed en 2024. En Europe, les taux ont suivi le mouvement (10Y Bund -13pb/BTP -22pb). Sur le crédit, les spreads se sont resserrés sur l’IG (EU -6pb/US -88pb) et l’HY (EU -11pb/US -4pb). Nous réitérons notre recommandation d’achat sur Macy’s $2029 (@8.1%) à la suite des résultats du T3.

Sentiment des traders

Bourse

Après une semaine haussière marquée par des signes de ralentissements aux US, les indices ouvraient en ordre dispersé. Cette semaine, un peu tronquée à cause de Thanksgiving, verra la publication très attendue des chiffres trimestriels de Nvidia et côté macro le leading index, les ventes immobilières et les commandes de biens durables aux US. Le rebond devrait se poursuivre.

Devises

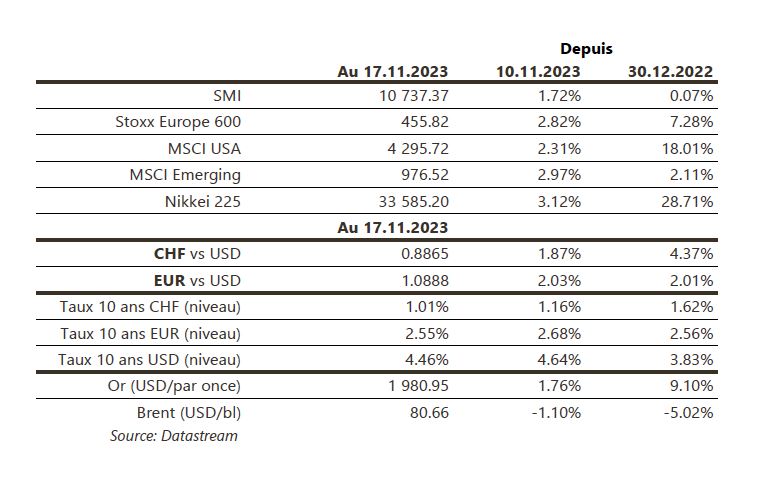

Les anticipations des traders sur la fin du cycle de hausse de taux de la Fed poussent le $ à la baisse contre toutes les devises. L’€/$ parvient à se hisser à 1,0920, un test de la rés. 1,1000 est probable et le sup. 1,0760 reste valable. Le $/CHF reste orienté à la baisse à 0,8844, sup. 0,8745 rés. 0,9007. Le CHF est figé à €/CHF 0,9660, sup. 0,9556 rés. 0,9694. La £ profite de la faiblesse du $ à £/$ 1,2480 sup.1,2266 rés. 1,2548. L’oz d’or rebondit à 1977 $/oz, sup. 1955 et rés. 2022.

Marchés

Les chiffres rassurants sur l’inflation américaine alimentent les perspectives de baisse de taux des banques centrales l’année prochaine et ont poussé les taux souverains à 10 ans à la baisse (USD: ~-22pb; EUR & CHF: ~-13pb; ITA bénéficie du relèvement de l’outlook de Moody’s de négatif à stable: -21pb ). Les actions ont apprécié (US: +2,3%; Europe: +2,8%; émergents: +3%). L’indice dollar en a souffert (-1,8%) permettant à l’or de progresser (+1,8%). Les cours du baril de pétrole ont poursuivi leur recul (-1,1%) mais à un rythme plus modéré. À suivre cette semaine: «minutes» de la Fed, commandes de biens durables et PMI manufacturier et des services aux États-Unis; confiance des ménages et PMI manufacturier et des services dans la zone euro.

Marché suisse

A suivre cette semaine: commerce extérieur/exportations horlogères octobre (OFDF), baromètre de l’emploi T3 (OFS) et statistiques parahôtellerie au T3 (OFS). Les sociétés suivantes publieront des chiffres ou tiendront une journée des investisseurs: Julius Bär, Sonova, U-blox, SIG Group, Carlo Gavazzi et Epic.

Actions

BAIDU (Satellites) publiera son T3 le 21 novembre où nous attendons des informations sur les tendances publicitaires pour le T4 (actuellement en territoire «recovery») ainsi que de potentielles initiatives de monétisation de certains modèles d’IA. Nous restons positifs sur Baidu.

L’OREAL (Core Holdings) a tenu un évènement Investisseurs. La société profite d’une dynamique positive et continuera à surperformer le marché des cosmétiques (estimé à +5% en moy./an) en poursuivant son gain de parts de marché (15% actuellement). Sa résilience dans l’environnement actuel a été soulignée. Le management a tout particulièrement mis l’accent sur ses avancées en termes de développement digital et utilisation de l’intelligence artificielle, permettant de soutenir l’innovation et renforcer sa stratégie marketing.

MEDTRONIC (Satellites): contre toute attente, la FDA a approuvé Symplicity Spiral (système de dénervation rénale pour diminuer la pression artérielle) dans l’hypertension chez les patients mal contrôlés (13% de la population atteinte d’hypertension). Suite à la publication de données décevantes fin 2022, ce dispositif avait été retiré des projections du consensus. Cette nouvelle est donc positive. Mais l’incertitude va porter sur son remboursement, clé pour un succès commercial.

Sam Altman (ex-CEO d’OpenAI, évincé vendredi passé) et Greg Brockman rejoindront MICROSOFT (Core Holdings) pour diriger une nouvelle équipe de recherche avancée sur l’IA. D’autres chercheurs d’OpenAI se joindront à cette équipe après le tournant au sein de la start-up. Microsoft se dit toujours autant engagé avec OpenAI et son nouveau CEO, Emmett Shear.