En 2023, le resserrement des politiques monétaires des banques centrales, pour combattre l’inflation, avait provoqué une hausse brutale des taux financiers, qui, à son tour, a poussé à la hausse les taux de rendement de l’ensemble des classes d’actifs et notamment de l’immobilier. Cela a entrainé une période d’attentisme de la part des investisseurs, qui a eu pour conséquence une chute significative des volumes investis en immobilier d’entreprise, en Europe et en France, le temps que les prix s’ajustent.

La suspension de la hausse des taux directeurs et la baisse des rendements obligataires intervenus fin 2023, permettent le retour d’une meilleure visibilité quant au prix, et devraient favoriser l’activité du marché de l’investissement en 2024 grâce à la reconstitution de la prime de risque immobilière.

En 2024, le marché de l’investissement pourrait être alimenté par des acteurs, souvent contraints de vendre en raison de nouvelles conditions de financement ou incapables d’injecter suffisamment de capitaux pour atteindre les derniers standards environnementaux et/ou techniques. Ces ventes constitueront autant d’opportunités pour les acquéreurs disposant de capitaux propres.

Les bureaux, immanquablement touchés par une stratégie de diversification accentuée

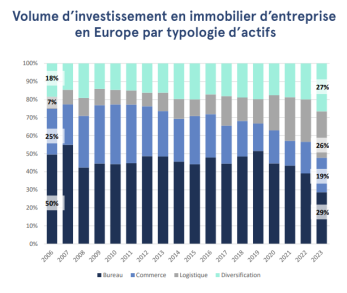

Suite à la hausse brutale des taux directeurs et à l’instabilité des conditions financières, les volumes d’investissement en immobilier d’entreprise en Europe ont baissé de 47% sur un an pour atteindre 131 milliards d’euros. Le bureau, une classe d’actifs marquée par les changements d’usage structurels, a enregistré la baisse la plus importante. Dans une moindre mesure, le secteur de la logistique, pénalisé par une forte valorisation des actifs, a également subi l’attentisme des investisseurs.

La baisse des investissements n’a pas impacté toutefois toutes les classes d’actifs de manière homogène. En effet, les investisseurs ont accentué leurs stratégies de diversification. De ce fait, les actifs alternatifs totalisent 27% des volumes investis en 2023 (en relative hausse par rapport à 2022).

En termes géographiques, le Royaume-Uni et l’Espagne ont mieux résisté, enregistrant des baisses autour de 35%, tandis que l’Allemagne, les pays nordiques et le BeNeLux ont subi les baisses les plus fortes, soit entre 55 et 60% sur un an. La France et l’Italie sont dans la moyenne européenne avec une baisse de l’ordre de 45%. En règle générale et pénalisé par le resserrement des conditions de financement, le segment des grandes transactions a enregistré la chute la plus significative.

Des rendements de bureaux «prime» qui suivent la hausse des taux

Après une année de nette décompression des taux de rendement immobiliers, les valeurs pourraient avoir trouver leur point d’équilibre contribuant à l’amorce d’un regain d’activité sur les marchés immobiliers. Toutefois, le nombre de transactions, notamment les grandes transactions, ayant été rares, les taux de rendement restent difficiles à estimer. A fin 2023, les taux de rendement des bureaux prime s’échelonnent entre 4% et 5,25% dans les capitales européennes. L’Allemagne et le BeNeLux affichent les hausses de taux les plus marquées en 2023. La perspective d’une détente des conditions financières et d’une baisse de la volatilité augure un redressement progressif du marché de l’investissement, courant 2024. A noter que l’enjeu environnemental, au cœur des stratégies immobilières, commande des décotes brunes importantes pour les actifs les plus énergivores.

Un écartement des spreads entre la demande placée et l’offre

Tandis que l’offre de bureaux n’a cessé de s’accroitre en 2023, enregistrant une hausse de 14% sur un an, le quatrième trimestre marque une stabilisation globale, et même une légère augmentation de la demande, dans les localisations centrales, à l’instar d’Amsterdam et Bruxelles.

Les marchés européens s’inscrivent sur des trajectoires divergentes, soulignant l’importance de la diversification géographique des portefeuilles immobiliers. L’offre augmente, sur un an, de plus de 50% à Berlin, Munich et Dublin, et s’inscrit à la baisse à Bruxelles et Milan, ainsi que dans de nombreuses localisations centrales telles que le quartier central des affaires de Paris ou Madrid. L’offre future, contrainte par la hausse des coûts de construction et le resserrement des conditions de financement, devrait toutefois être limitée.

Taux de vacance: l’écart se creuse entre actifs prime et actifs secondaires

Les attentes croissantes des utilisateurs, en matière de performance environnementale et de qualité de vie au travail, creusent l’écart entre les actifs prime et les actifs secondaires. Les loyers des actifs de dernière génération continuent à connaître des pressions à la hausse, atteignant +4,4% en moyenne dans la zone euro sur 2023, alors que les loyers des actifs secondaires, notamment en périphérie, subissent des pressions baissières, renforcées par une hausse des mesures d’accompagnement.

Si la vacance progresse globalement en Europe, elle augmente principalement en périphérie et reste majoritairement composée d’actifs secondaires, soulignant le problème d’inadéquation entre le parc de bureaux existants et les demandes des utilisateurs. Les localisations centrales continuent de souffrir d’un manque d’offre, notamment pour les bureaux neufs ou restructurés. C’est particulièrement le cas du quartier central des affaires de Munich, Paris et Amsterdam, qui affichent des taux de vacances bas de 0,7%, 2,5% et 3,1% respectivement.

Sources: CBRE, MBE, La Française REM Research