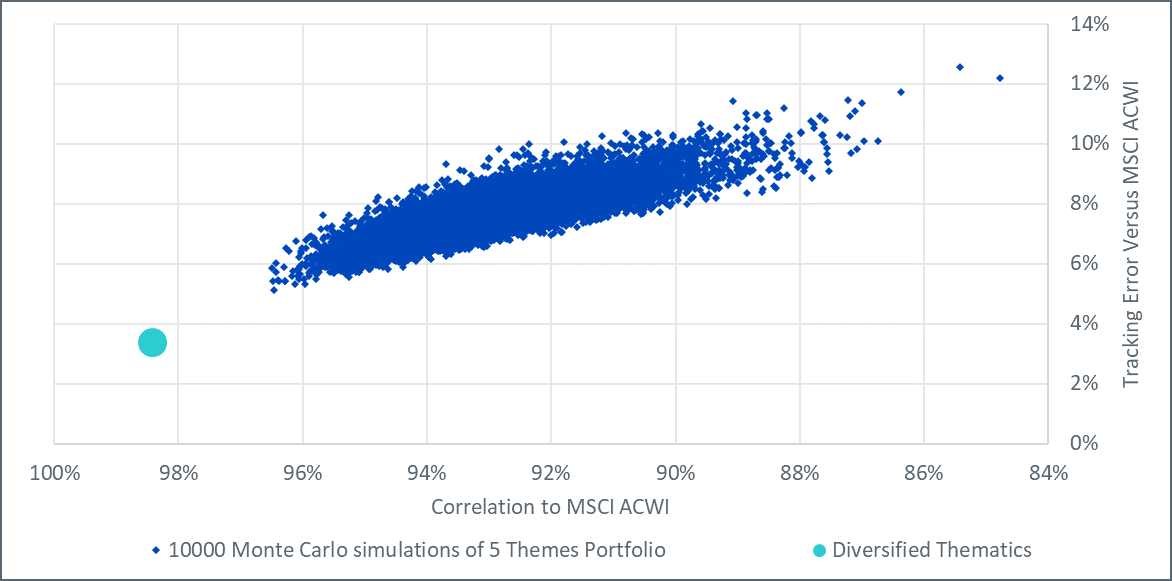

Chacun des 10’000 portefeuilles aléatoires analysés investissant dans cinq thématiques distinctes présentent une plus faible corrélation et une erreur de suivi supérieure par rapport aux fonds multithématiques du marché au sens large.

Lorsqu’ils investissent dans des thématiques, les investisseurs poursuivent habituellement les objectifs suivants:

- aligner les investissements avec les tendances émergentes et les changements structurels, de manière précoce puis au gré de leur évolution,

- maximiser le potentiel de croissance à long terme, tout en optimisant le profil risque-rémunération,

- maximiser la diversification entre les thèmes, les actions, le portefeuille multithématique et les principales expositions aux actions.

Lorsqu’il s’agit de maximiser la croissance, la conception généralement répandue consiste à considérer que plus un portefeuille est concentré, plus il diffère de l’indice de référence, et, par conséquent, plus les erreurs de suivi sont nombreuses, et plus les chances de surperformance sont élevées. Concernant les stratégies multithématiques ou axées sur les mégatendances, cela ne se vérifie pas nécessairement.

Pour tester cette hypothèse, nous comparerons les corrélations et les erreurs de suivi par rapport à l’indice MSCI All Country World de:

- La moyenne des fonds placés dans des thématiques diversifiées au sein de la classification thématique de WisdomTree. Ces fonds sont traditionnellement dits «multithématiques» ou «liés aux mégatendances», ils sont principalement gérés de manière active, et se révèlent très concentrés (99 actions en moyenne).

- 10’000 paniers diversifiés simulés autour de cinq thèmes, c’est-à-dire cinq fonds axés chacun sur une unique thématique d’investissement. Chaque simulation investit tous les trimestres dans cinq thématiques sélectionnées de manière aléatoire. La performance de chaque thématique d’investissement est calculée comme la moyenne de tous les fonds indiciels cotés en bourse (ETF) et fonds ouverts qui étaient actifs à un moment donné, indépendamment de leur future survie ou réussite dans cette thématique.

Notre analyse démontre qu’absolument chacun des 10’000 portefeuilles aléatoires investissant dans cinq thématiques distinctes présentent une plus faible corrélation et une erreur de suivi supérieure par rapport aux fonds multithématiques du marché au sens large. Il convient de noter que les portefeuilles axés sur cinq thématiques investiraient en moyenne dans 300 à 600 actions.

Cette analyse démontre qu’en matière multithématique, une approche plus diversifiée est susceptible d’augmenter les chances de surperformance et de création d’un portefeuille diversifié, par rapport à une approche plus concentrée. Ce résultat contraire à l’intuition s’explique de la manière suivante: lorsqu’ils couvrent 10 ou 20 thématiques avec seulement 100 actions, la plupart des gestionnaires investiront dans des actions technologiques à grande capitalisation qui touchent à de nombreux thèmes. Au contraire, les stratégies à thématique unique consisteront à investir dans des actions de moindre envergure, potentiellement susceptibles de devenir les grandes capitalisations boursières de demain.

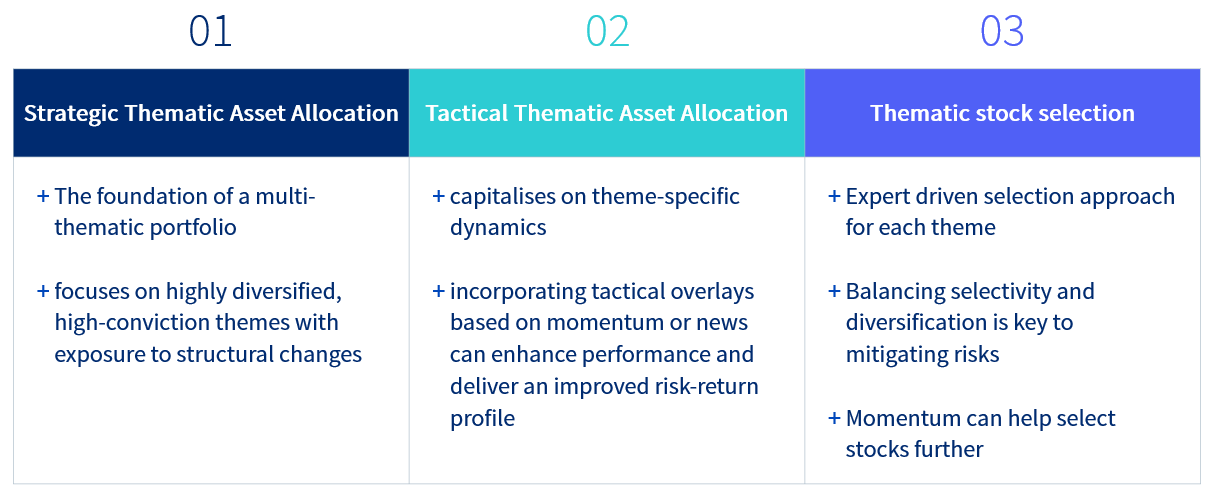

Une méthode verticale descendante en matière d’investissement multithématique permet aux investisseurs de contrôler l’équilibre entre diversification et exposition accrue à des actions à forte croissance, ainsi que de bénéficier d’une approche à trois niveaux.

- Allocation stratégique d’actifs thématiques

Choisir les thématiques à fort potentiel de croissance qui sont les plus pertinentes au regard des mégatendances actuelles et futures, et maximiser la diversification entre les thématiques, tout en contrôlant la précision de l’allocation de capitaux à ces différentes thématiques. - Allocation tactique d’actifs thématiques

Tirer parti de la dynamique d’une thématique individuelle pour améliorer l’allocation de capitaux au fil du temps, et optimiser le profil risque-rémunération grâce à l’utilisation systématique de signaux, tels que la vélocité de la tendance (momentum). - Choix d’actions thématiques

Créer un portefeuille diversifié d’actions représentant le mieux une thématique, son narratif sous-jacent et son potentiel de croissance à long terme. L’objectif consiste à faire en sorte que le portefeuille investisse dans le gagnant de demain, pour chaque thématique choisie, tout en conservant liquidité et négociabilité. Un accent placé sur des actions spécialisées et sélectionnées de manière experte permet d’améliorer le potentiel de croissance de la stratégie globale, mais permet également aux investisseurs de ratisser large au niveau des différentes thématiques, afin de maximiser les chances d’avoir choisi les futurs gagnants dans chaque thématique.

Au travers d’une construction multithématique verticale descendante, les investisseurs peuvent:

- relier chaque action du portefeuille directement à une thématique spécifique, à son narratif, ainsi qu’aux forces motrices sous-jacentes appuyant sa croissance,

- investir de manière précoce dans des sociétés à fort potentiel de croissance, susceptibles de devenir l’Apple ou l’Amazon de demain,

- surpondérer les actions ayant le plus de chance de réussite à la fois en les surpondérant dans leur propre sous-portefeuille thématique et en surpondérant leur thématique au sein de leur allocation thématique,

- maximiser la diversification en répartissant le risque et le capital dans différentes thématiques, et en choisissant des actions diversifiées dans chaque thématique