Au cours de la plupart des cycles, différents styles d’investissement surperforment à différents stades, car les investisseurs achètent et vendent en fonction de leurs perspectives.

Les rotations des styles d’investissement, que nous observons lorsque les investisseurs passent d’un style à un autre, ne datent pas d’hier. Au cours de la plupart des cycles, différents styles d’investissement – croissance, qualité et value – surperforment à différents stades, car les investisseurs achètent et vendent en fonction de leurs perspectives.

Dans tout contexte de reprise, des périodes de surperformance des titres «value» (généralement des sociétés susceptibles de faire faillite en raison de l’ampleur de la contraction économique) sont à anticiper, compte tenu de la volatilité des marchés et de la surperformance extrême des valeurs de qualité/de croissance. On a assisté à un tel phénomène temporaire au deuxième trimestre 2003 et au deuxième trimestre 2009, lorsque les marchés se redressaient.

Or, les niveaux d’endettement étant aujourd’hui élevés, nous pensons que les années 2020 pourraient bien ressembler aux années 2010, c’est-à-dire être caractérisées par une croissance molle, une inflation faible et des taux d’intérêt bas, du moins après l’euphorie suscitée par le redécollage immédiat d’une activité économique en berne. Dans ce contexte de croissance atone, il est selon moi tout à fait réaliste de penser que les sociétés de qualité surclasseront leurs homologues «value» pour autant qu’elles continuent de générer des rendements élevés – c’est précisément ce sur quoi nous devons nous concentrer.

Les gérants qui privilégient systématiquement certains styles au sein de leurs portefeuilles devront toujours composer avec des périodes de sous-performance comme de surperformance. Dans le sillage de la pandémie de Covid-19, des rotations des styles d’investissement risquent d’avoir une incidence accrue sur les performances ; selon nous, la surperformance des valeurs de qualité est là pour durer.

l’endettement à des niveaux encore plus élevés que ceux observés après 2009.

Évolution des marchés en 2020 En mars, la pandémie de Covid-19 a fait sombrer les marchés dans le chaos: les spreads se sont considérablement élargis (à plus de 10% dans le segment du haut rendement) et les marchés actions ont chuté de plus de 30%. Nous avons ensuite assisté à un rebond alimenté par les mesures de relance des banques centrales et par la conviction qu’il s’agit d’une situation temporaire et que le bout du tunnel serait bientôt en vue (les marchés ont également évolué latéralement et, plus récemment, connu des fluctuations extrêmes à la baisse). Bien qu’aucun style n’ait véritablement dominé les marchés, nous avons assisté ces dernières semaines à un mouvement de rotation vers le style value au détriment du style croissance.

Il ne faudrait toutefois pas penser que cette rotation des performances des styles s’inscrira dans la durée. D’après notre scénario de référence, l’activité économique devrait renouer d’ici fin 2022 avec les niveaux de fin 2019. Bien qu’il soit encourageant de constater une baisse des nouveaux cas de coronavirus en Asie et dans une grande partie de l’Europe continentale, les mois à venir ne seront certainement pas sans obstacle. Si une seconde vague épidémique se produit avant la mise au point d’un vaccin pouvant être produit à grande échelle, elle pourrait ébranler les économies et les marchés. Nous constatons déjà des replis et une volatilité accrue sur les marchés alors que certaines régions du monde commencent à se déconfiner. Il va sans dire que le chemin de la reprise sera tortueux jusqu’en 2022.

Un tel contexte est peu propice à une surperformance du style value. A la fin de la crise financière mondiale en 2009, les marchés ont été pris d’euphorie, en particulier aux deuxième et troisième trimestres 2009, où les titres value ont réalisé un très beau parcours. Cette situation se reproduit manifestement sur certains marchés aujourd’hui, mais elle ne devrait pas durer, car la portée sans précédent des mesures de relance et de l’intervention des pouvoirs publics fera grimper l’endettement à des niveaux encore plus élevés que ceux observés après 2009. Nous nous retrouverons par conséquent dans un environnement d’inflation faible, de croissance molle et de taux d’intérêt bas.

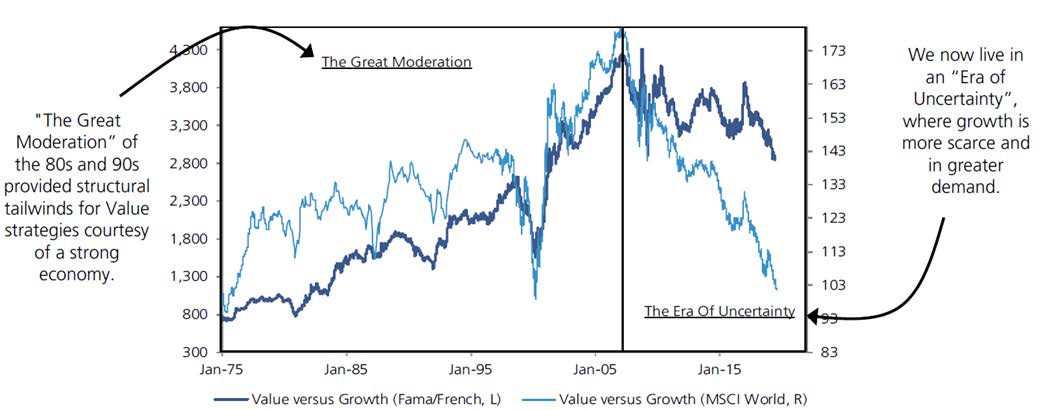

Cette situation est illustrée par la figure 1, les entreprises plus dynamiques se démarquant dans l’environnement post-crise financière mondiale caractérisé par un ralentissement de la croissance, que l’on appelle aussi «l’ère de l’incertitude».

Un lourd déficit budgétaire risque bien entendu d’accélérer l’inflation, mais toute hausse des prix ne devrait pas persister, et ce pour deux raisons: premièrement, parce qu’il existe de nombreuses capacités inutilisées au sein de l’économie (comme le montrent les taux de chômage et la faible utilisation des capacités industrielles), et deuxièmement, si l’inflation commence à augmenter, elle s’accompagnera d’une hausse des taux d’intérêt, laquelle freinera rapidement la croissance en raison du coût du service d’une dette aussi importante.

Dans la mesure où les années 2020 risquent de ressembler aux années 2010, les entreprises de qualité et celles qui sont moins exposées au cycle économique devraient se montrer plus performantes. Il ne serait donc pas judicieux selon nous de se ruer sur les titres value ou vers ceux qui affichent des performances médiocres, quelles que soient les perspectives. Certes, ce style d’investissement va tôt ou tard surperformer, et ce probablement dans un avenir proche, mais une telle tendance a moins de chances de se pérenniser.

Par ailleurs, même si les titres value paraissent intéressants à un moment donné, nous devons, en tant qu’investisseurs, être en mesure d’éviter les valeurs pièges. Il nous semble pour l’instant trop dangereux d’investir dans des sociétés présentant un levier financier et opérationnel élevé.

de force sur le marché et qui sont dotées d’un modèle économique robuste.

Que privilégions-nous? Nous restons convaincus que les entreprises qui tirent parti de leur position dominante sur le marché, notamment celles du secteur des technologies et des communications, ainsi que les grands fabricants de semi-conducteurs, sont bien positionnées et continueront de tirer leur épingle du jeu. Les sociétés qui ont un niveau d’endettement opérationnel élevé mais sont dotées d’un bilan sain peuvent s’avérer plutôt attrayantes. Cependant, il s’agit souvent d’entreprises de qualité, sensibles à la conjoncture ou au cycle économique, dans lesquelles nous sommes déjà investis.

Au sein de l’univers obligataire, nous privilégions les titres de qualité investment grade plutôt que ceux à haut rendement, car nous tenons à être exposés à des sociétés qui sont plus à même de résister à la tempête actuelle. Nous préférons en outre les obligations d’entreprises aux emprunts d’Etat, compte tenu du grand nombre de titres qui offrent aujourd’hui des rendements négatifs. Bien que la dette des marchés émergents et le haut rendement en général se soient relativement bien redressés au cours des dernières semaines, nous privilégions les sociétés de qualité investment grade (meilleur rapport risque/rendement) en raison des incertitudes concernant les perspectives des deux prochaines années et la trajectoire de la reprise.

S’agissant des actions, nous continuons de penser que les petites capitalisations internationales jouissent d'excellentes perspectives et nous restons convaincus de pouvoir trouver des opportunités dans des sociétés de qualité qui sont susceptibles de devenir à terme des acteurs de premier plan dans leur secteur respectif. Dans le cadre de notre sélection de titres value, nous veillons en outre à choisir des entreprises de grande qualité faiblement endettées.

Nous investissons avant tout dans des sociétés qui occupent une position de force sur le marché et qui sont dotées d’un modèle économique robuste. Elles sont souvent considérées comme des leaders de leur secteur et possèdent des garde-fous économiques qui leur confèrent un avantage concurrentiel dans un secteur en plein essor. Elles génèrent ainsi des rendements élevés ou durablement croissants. Ces entreprises de qualité disposent également d'une équipe de direction bien établie ainsi qu’une structure de gouvernance transparente. Nous recherchons une solidité financière, qui se manifeste par la santé du bilan, la qualité des bénéfices et la capacité à générer des flux de trésorerie importants. Tous ces facteurs doivent être associés à un niveau de valorisation intéressant, critère qui joue également un rôle clé dans notre processus d’investissement axé sur la qualité. Voilà le type d’entreprises qui, selon nous, surperformera au cours des années 2020 et bénéficiera de l’environnement de faible inflation, de croissance molle et de taux d’intérêt bas.