Après la publication du rapport sur la hausse des prix américains en mai, les anticipations d'inflation à un an ont reflué.

Un nouveau mois et un nouveau rapport américain qui fait état d’une inflation supérieure aux attentes. L'inflation mesurée par le glissement annuel de l'indice des prix à la consommation (IPC) est passée de 1,1% en novembre dernier à 4,9% en mai. Même si les économistes anticipaient que les effets de base allaient entraîner une accélération de l’inflation, le chiffre publié dépasse le consensus de 0,4% (après un écart qui avait atteint 0,6% en avril).

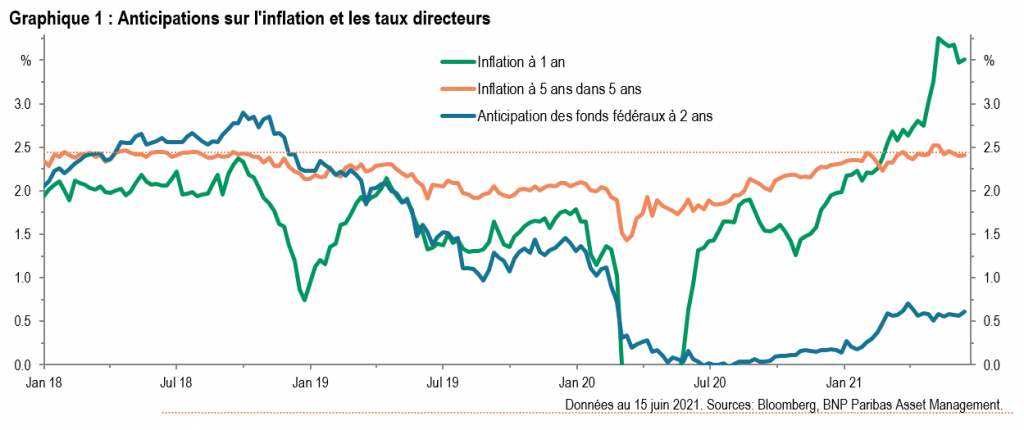

En avril, les investisseurs avaient estimé que les goulets d'étranglement dans les chaînes d'approvisionnement et un marché du travail sans doute dysfonctionnel allaient provoquer une nette remontée des prix et des salaires. Les anticipations d'inflation à court terme ont alors bondi (cf. graphique 1). Cependant, malgré cette évolution, les anticipations d'inflation à moyen terme sont restées inchangées, reflétant la conviction (et le message de la Fed) que les pressions étaient temporaires et s'atténueraient une fois que les marchés auront trouvé un nouvel équilibre (bien qu'à un niveau de prix plus élevé). La Fed a également clairement indiqué qu'elle n'ajusterait pas sa politique monétaire en réponse à une hausse de l'inflation au cours de l'été. En conséquence, les anticipations concernant le niveau des fonds fédéraux dans deux ans ont également été stables. Le rendement du T-note à 10 ans s’est détendu d’une dizaine de points de base.

Cette fois-ci, après la publication du rapport sur l’inflation en mai, les anticipations d'inflation à un an ont reflué. L'une des explications avancées est que, malgré ce chiffre plus élevé que prévu, la hausse d'avril à mai a été concentrée sur l'énergie, tandis que, en considérant l’indice sous-jacent, les hausses importantes de prix ont principalement été enregistrées dans le secteur des transports (voitures d'occasion, billets d'avion et assurance automobile). Hors énergie et transports, l'inflation a augmenté de 2,1% en avril à seulement 2,2% en mai.

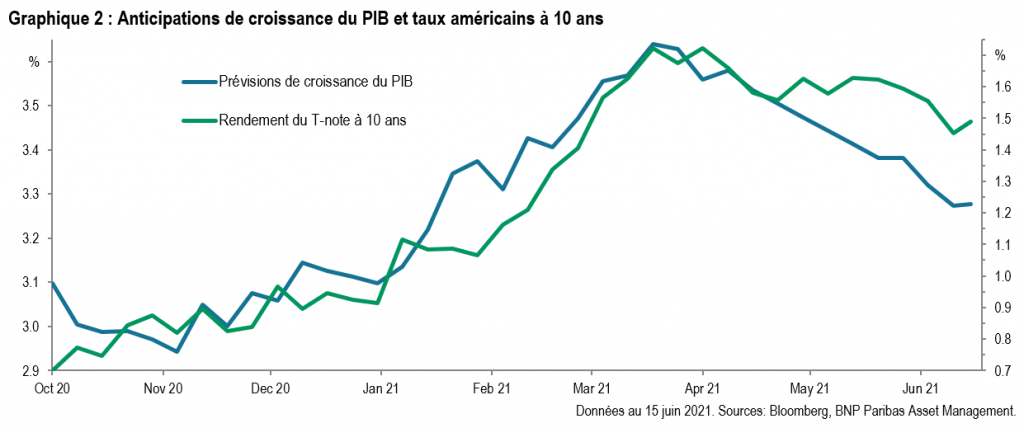

La stabilité des anticipations d'inflation à moyen terme et une Fed qui conserve une approche accommodante peuvent expliquer pourquoi les rendements des titres du Trésor américain n'ont pas monté au cours des deux derniers mois mais pas pourquoi ils se sont détendus de près de 30 pb. Une explication possible à ce rally obligataire est que les anticipations de croissance aux États-Unis ont atteint un sommet. Compte tenu des chiffres décevants de l'emploi, des ventes au détail, des mises en chantier et des transactions immobilières, les perspectives économiques ne sont pas aussi bonnes qu'elles ne l'étaient en mars, peu après l'adoption du dernier plan de relance budgétaire (cf. graphique 2).

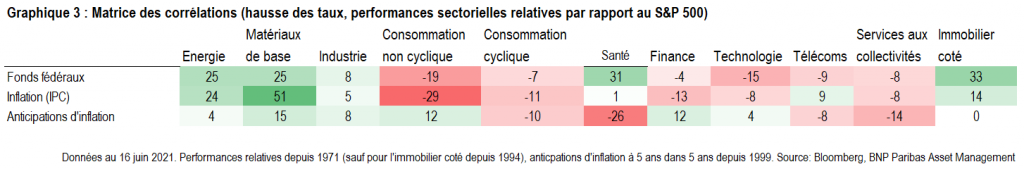

Malgré ces quelques déceptions sur la croissance, nous anticipons une remontée des taux longs dans les mois à venir. En effet, une croissance nominale du PIB de plus de 6% jusqu'à la fin de 2022 n'est pas compatible avec les niveaux de taux actuels. La contribution respective à cette remontée des taux des anticipations d'inflation et des taux réels sera toutefois cruciale pour déterminer la réaction des marchés actions. La hausse des anticipations d'inflation ne devrait pas inquiéter les investisseurs en actions, en particulier si les entreprises sont en bonne position pour répercuter la hausse des coûts des facteurs de production et des salaires aux consommateurs, puisque la demande devrait rester solide et l'offre/la concurrence limitée.

La hausse des taux réels pourrait toutefois être plus problématique. Les rendements réels reflètent à la fois les taux directeurs et les anticipations de croissance, de sorte que la corrélation avec les marchés actions peut être positive ou négative selon le facteur à l'origine de la variation des taux réels (la corrélation moyenne à long terme est proche de zéro).

L'impact positif de la relance budgétaire a déjà été intégré dans les perspectives bénéficiaires. Une hausse des taux réels refléterait probablement un resserrement de la politique monétaire et se répercuterait donc sur les cours des actions via un taux d'actualisation plus élevé, ce qui pourrait être négatif.

Nous pourrions bientôt concentrer notre attention sur les secteurs qui ne sont pas seulement des «protections» contre l'inflation mais qui sont aussi capables de résister à la hausse des taux (cf. graphique 3).