La combinaison d’un comportement grégaire et d’une liquidation forcée des positions courtes a entraîné une grande volatilité.

D’après la littérature académique, certains investisseurs utilisent les actions ou les options d’achat comme s’ils jouaient à la loterie. Ils savent qu’ils peuvent perdre leur mise mais espèrent empocher des gains substantiels. Les événements récents sur le marché actions américain illustrent cette idée. La combinaison d’un comportement grégaire et d’une liquidation forcée des positions courtes a entraîné une grande volatilité. Si ce phénomène devenait récurrent, l’efficacité informationnelle des cours des actions serait moindre, la prime de risque exigée augmenterait et cela influencerait le coût du capital des entreprises.

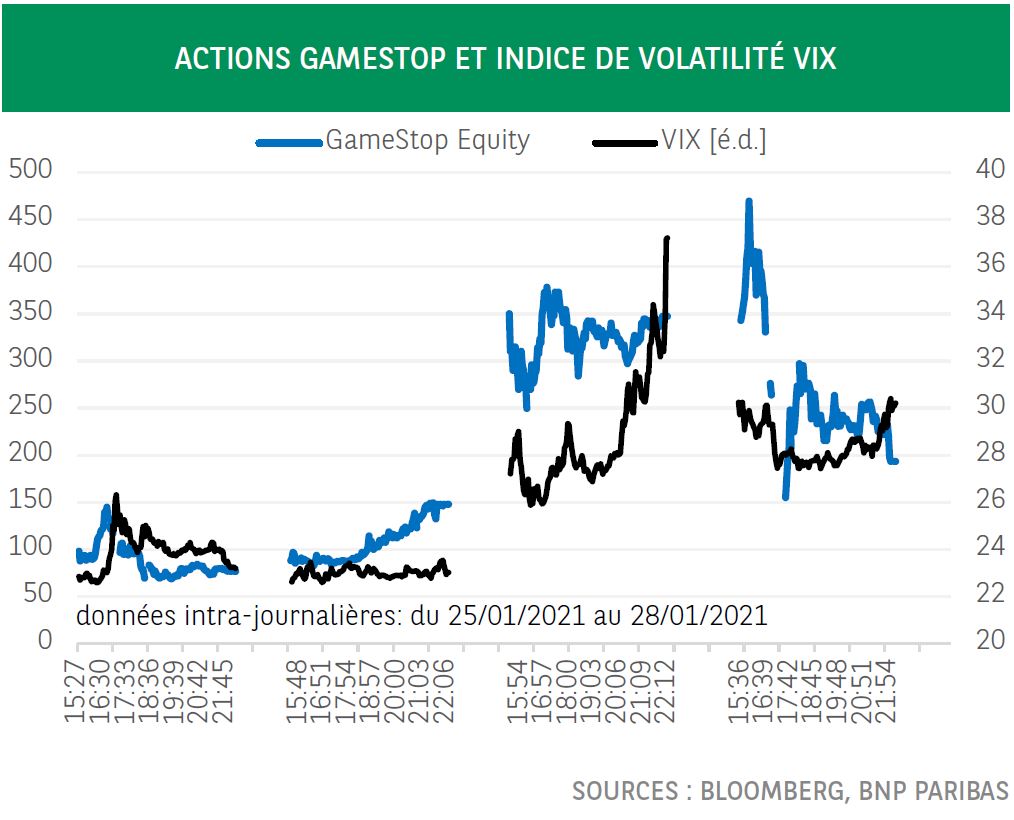

Lorsqu’on joue à la loterie, on s’attend généralement à perdre sa mise. Pour autant, les loteries ont du succès car les gens sont prêts à perdre régulièrement un peu d’argent dans l’espoir – très mince – d’empocher d’énormes gains. En termes statistiques, cela revient à s’attendre à une asymétrie positive de la distribution des résultats possibles. Dans le domaine de la finance, on a identifié, il y a déjà de nombreuses années, un comportement similaire. Il a nourri une littérature abondante sur le thème des actions utilisées comme des billets de loterie («stocks as lotteries») - en particulier celles qui s’échangent à un cours très bas, les fameuses «penny stocks» (d’une valeur inférieure à un dollar) – et celui des «options d’achat d’actions individuelles utilisées comme des billets de loterie». Les investisseurs savent parfaitement qu’ils peuvent perdre de l’argent – lorsqu’une option d’achat arrive à expiration «hors de la monnaie» - mais ils nourrissent l’espoir de réaliser des gains considérables1. Le comportement, ces derniers jours, du cours de l’action de sociétés comme GameStop offre, dans une certaine mesure, une illustration de ce type de raisonnement. Outre une large couverture dans les médias, il a donné lieu à un effet domino sur le reste du marché, comme en témoigne la hausse de l’indice de volatilité VIX2.

Les événements récents pourraient-ils avoir de plus larges répercussions? La réponse dépend, dans une large mesure, de l’étendue (du nombre d’actions concernées) et de l’intensité des boucles de rétroaction. Prenons une société à faible capitalisation boursière dont l’action est au plus bas. En pariant sur une baisse du cours, des investisseurs ont pris de très importantes positions courtes (ventes à découvert). De plus, des options d’achat ont été émises sur l’action sous-jacente. Supposons que quelques investisseurs commencent à acheter des options d’achat. Cela peut en inciter d’autres, qui ont repéré le momentum positif du titre ou lu des commentaires sur les médias sociaux, à accroître leurs achats (comportement grégaire). L’émetteur de l’option d’achat, qui doit couvrir sa position, achète, par conséquent, l’action sous-jacente. Si le cours du titre augmente suffisamment, des ordres stop peuvent être déclenchés pour les détenteurs de positions courtes, poussant encore plus à la hausse le cours de l’action. Lorsque cela se produit simultanément pour plusieurs titres, les fonds spéculatifs qui les avaient vendus à découvert peuvent décider de réduire l’effet de levier de leurs fonds3, entraînant une baisse du cours des sociétés sur lesquelles ils détenaient des positions longues. Dans un tel scénario, la volatilité du marché actions augmenterait, ce qui, à son tour, pourrait avoir un impact sur d’autres catégories d’actifs comme les obligations d’Etat. Le cours de ces dernières augmente en général en cas de pic de volatilité sur les marchés boursiers. Cela pourrait aussi conduire à une rupture de la corrélation entre les indices des actions à grande capitalisation et ceux des actions à faible capitalisation.

Si cet événement reste exceptionnel, il ne devrait pas avoir a priori de conséquences durables. En revanche, s’il devient un phénomène récurrent, certains de ses effets pourraient s’inscrire dans la durée. Un tel phénomène pourrait entraîner une réticence à vendre à découvert certains titres, ce qui réduirait l’efficacité informationnelle des cours des actions4. Les investisseurs qui sélectionnent les titres devraient également en tenir compte. Cela pourrait influencer leur décision d’investir dans les petites ou grandes entreprises, les actions ou les obligations. De même, cela pourrait accroître la prime de risque demandée et influencer le coût du capital des entreprises.

2 L’indice VIX « représente l’anticipation par le marché de la volatilité à 30 jours ». Il est calculé à partir des cours des options du S&P500. Source : Investopedia.

3 Le 28 janvier, Bloomberg TV indiquait que le désendettement des fonds spéculatifs s’effectuait au rythme le plus rapide enregistré depuis quatorze ans.

4 Selon Boehmer et Wu, «les cours des actions sont plus précis lorsque les vendeurs à découvert sont plus actifs». Source : Ekkehart Boehmer and Juan Wu, Short selling and the price discovery process, The Review of Financial Studies, 2013.