Nous tentons ci-dessous de clarifier ces différents messages pour les investisseurs.

Grand Master Flash a écrit une chanson en 1982 intitulée «The Message». Il y incarne une personne, comme les marchés financiers aujourd'hui, qui «essayait de ne pas perdre la tête» face au malaise causé par un contexte d’inflation à deux chiffres. Un spectre agité par la banque centrale d’Angleterre face à des chiffres d’inflation inconnus depuis... 1982. Nous sommes donc dans une concurrence entre récits, signaux et messages venant de la macroéconomie, des banques centrales, des entreprises et des gouvernements dans lesquels il peut devenir difficile de ne pas se perdre. Nous tentons ci-dessous de clarifier ces différents messages pour les investisseurs.

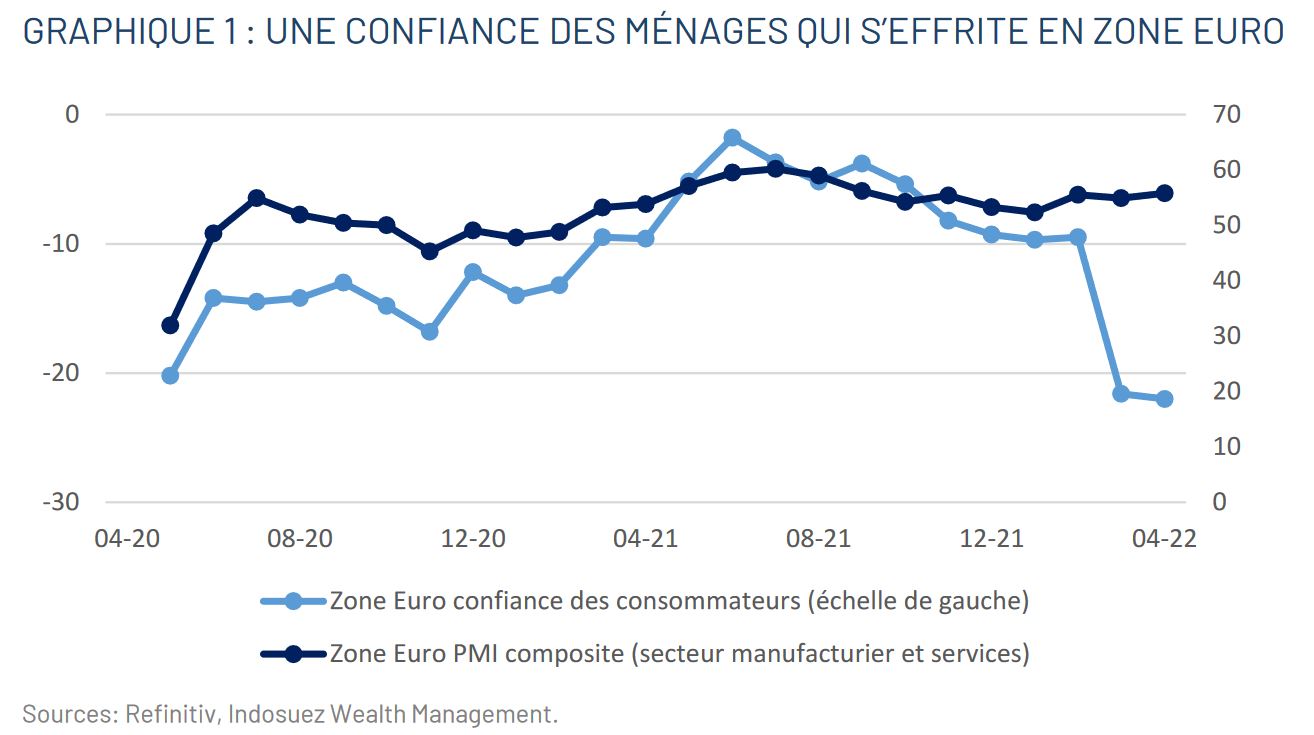

Premier message: la croissance économique ralentit. Si toutefois l’activité rebondissait légèrement au deuxième trimestre, elle devrait à nouveau décélérer au deuxième semestre et en 2023. C'est ce que nous disent les enquêtes de confiance des consommateurs et les marchés de taux, en légère divergence avec les indices des directeurs d'achat (PMI, Graphique 1). Ces derniers expriment effectivement la situation macroéconomique du point de vue des entreprises et sont donc moins affectés par l'impact direct de la baisse du pouvoir d'achat des consommateurs sur les enquêtes auprès des ménages. En outre, les PMI sont également biaisés dans leur construction, car les délais de livraison élevés des fournisseurs – généralement considérés comme un signal de forte activité économique mais qui, dans l'environnement actuel, reflètent davantage les perturbations continues de la chaîne d'approvisionnement – contribuent positivement au chiffre global.

Pourquoi une telle divergence? Probablement parce que l'essentiel des conséquences de la situation actuelle est supporté par les ménages à travers l'impact négatif de l'inflation sur le revenu réel disponible. Comme le révèle la saison des résultats (voir le point n° 3), les bénéfices des entreprises sont beaucoup plus résistants que prévu, et les taux d'intérêt réels négatifs signifient que les conditions financières restent favorables malgré l'élargissement des spreads de crédit (voir le point n° 4).

Les ménages en Europe et au sein des pays émergents semblent être les plus touchés. En zone euro, la croissance des salaires reste inférieure à 3%, avec un taux d'inflation qui atteint désormais 7,5%. Au Royaume-Uni, les salaires augmentent plus rapidement (5%), mais l'inflation devrait atteindre 10% cette année. La nature de ce choc (hausse des prix de l’alimentation et de l'énergie) est asymétrique et touche principalement les personnes à faible revenu, mais les gouvernements ne sont pas tous sur la même longueur d'onde en termes d'actions visant à réduire les effets de la hausse des prix (voir point n° 5). Au Royaume-Uni notamment, les prix réglementés («energy price cap») ont été ajustés de 54% à la hausse en avril. On peut donc anticiper un impact sur la consommation, notamment dans les pays où les gouvernements (qui perçoivent des taxes importantes sur l'énergie) ne mettent pas en place de bouclier tarifaire.

Deuxième message: l'inflation a atteint des niveaux jamais vus depuis 1982 aux États-Unis et pourrait rester élevée pendant une période plus longue. Les mois précédents ont confirmé que l'inflation constitue un processus d'ajustement dynamique et non linéaire, par lequel les entreprises ajustent leurs prix et les ménages réagissent aux prix de l'énergie et de l’alimentation en demandant des augmentations de salaires. Il serait presque trop facile de souligner ex post que les banques centrales ont considéré de manière erronée l'inflation comme temporaire, liée uniquement à une hausse des prix de l'énergie et à des problèmes de chaîne d'approvisionnement qui devaient se dissiper rapidement. En réalité, l'inflation s'est propagée à travers plusieurs sous-composantes, notamment en raison de l'impact prolongé de la pandémie sur le secteur des services, mais aussi à l’effet des hausses de salaires, au prolongement des problèmes de chaînes d'approvisionnement liés aux nouvelles restrictions sanitaires en Chine et aux conséquences du conflit en Europe de l’Est sur les prix des matières premières. Les derniers mois ont fait ressurgir aux États-Unis le risque d’une boucle prix salaires qui était écarté jusqu’à présent. À l'avenir, nous pourrions cependant commencer à voir l'inflation atteindre un pic ou un plateau. Pour le moment, l'inflation américaine a ralenti pour la première fois depuis juillet 2021 (à 8,3% contre 8,5% en mars en glissement annuel), mais des tensions subsistent dans un certain nombre de sous-composantes. Ce qui demeure perturbant, c’est la hausse continue de l’inflation cœur mensuelle (hors énergie et alimentation) qui progresse de 0,6% sur un mois. Les points morts de l'inflation américaine à 2 ans sont passés de 4,9% à 3,8% depuis fin mars, ce qui pourrait refléter à la fois l'impact sur les prix du ralentissement économique attendu et l’effet des actions engagées par les banques centrales (point n° 2).

Troisième message: les marchés de l'emploi ont été très résilients, mais pourraient commencer à s’infléchir voire se retourner prochainement, avec un taux de chômage américain qui a commencé à se stabiliser à 3,6%, et des offres d'emploi qui devraient logiquement commencer à diminuer un peu dans les prochains mois. Compte tenu de l'effet de décalage entre l'Europe et les États-Unis, il se pourrait bien que la croissance des salaires commence à plafonner aux États-Unis et à ralentir à 4%, alors qu'elle s’établit encore à 5,5% sur un an fin avril, tandis que les salaires européens continuent d'accélérer. Ce décalage pourrait également être observé sur les actions des banques centrales.

La lutte contre l'inflation est la priorité absolue. Ce point de vue est désormais consensuel entre la Fed, la Banque d’Angleterre (BoE) et de nombreux membres de la Banque centrale européenne (BCE). Les nuances résident principalement dans la trajectoire d’inflation anticipée et dans la ligne de conduite que les banquiers centraux envisagent comme la plus appropriée.

Ce qui semble de plus en plus consensuel, c'est l'idée que les banques centrales devraient relever les taux d'intérêt plus tôt que tard, car la période de normalisation des taux est relativement courte. Ce message est partagé par des membres éminents des banques centrales de la BCE (O. Rehn, F. Villeroy de Galhau), de la BoE et de la Fed. En effet, si l'inflation continue à augmenter et si la croissance devait continuer à ralentir par la suite, les banques centrales devraient augmenter les taux dès maintenant, et essayer de faire remonter les taux d'intérêt réels (pour contenir les investissements des entreprises, les prêts hypothécaires, le crédit à la consommation et inciter les ménages à épargner).

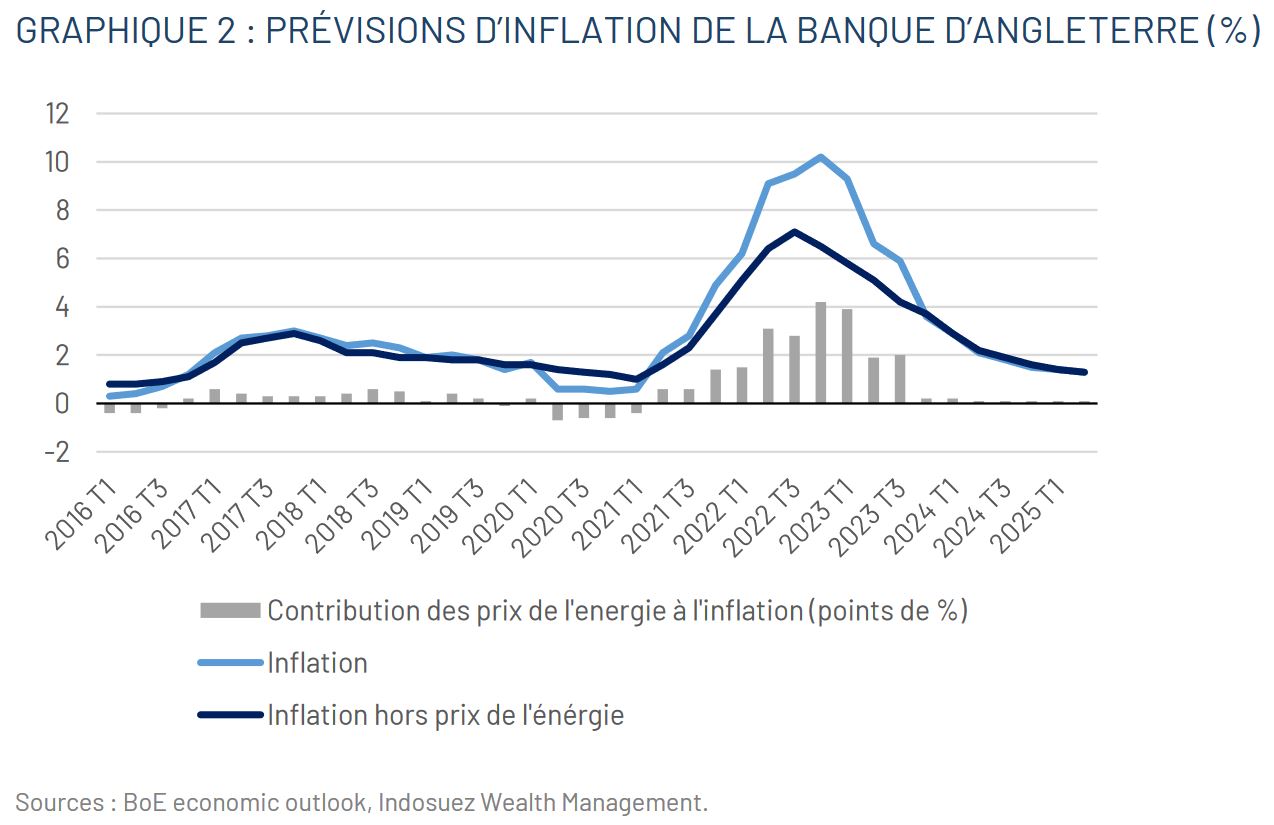

L'un des défis à relever est toutefois de parvenir à ralentir l'inflation sans plonger l'économie dans la récession et recréer trop de chômage. Il est probable que le risque serait maintenant que certaines banques centrales s'attendent à plus d'inflation que ce qui se produira en réalité, après avoir été dans le déni de l'inflation tout au long de 2021. Sur ce plan, les hypothèses sont assez divergentes entre d’un côté la Fed (qui prévoit une inflation de base de 4,1% en 2022 et de 2,6% en 2023) et la BCE (qui prévoit également le retour à une inflation modérée en 2023) et de l’autre la Banque d'Angleterre (qui prévoit que l'inflation totale atteindra 10% dans les mois à venir et ne descendra qu'à 6,6% au T2 2023 et à 5,1% pour l’inflation de base, cf. Graphique 2).

Une grande différence entre la Fed et la BCE réside aussi dans la question de la soutenabilité de la dette et de la fragmentation financière. Aux États-Unis, la Fed se concentre sur la croissance, l'emploi et l'inflation comme objectifs clés, tout en garantissant des conditions de liquidité et financières appropriées. La tentation d'influence du pouvoir politique sur la Fed a toujours existé, et les frontières entre les politiques fiscales et monétaires se sont érodées au fil du temps avec les politiques d'assouplissement quantitatif, mais la Fed semble avoir relativement bien géré le risque d’interférence politique, dont la demande consiste aujourd’hui davantage à lutter contre l’inflation qu’à refinancer la dette fédérale (voir point n° 5). Au sein de la zone euro, la BCE constitue le socle de la crédibilité de la monnaie et de la stabilité de la zone, et la lutte contre le risque de fragmentation reste de facto un objectif clé pour la banque centrale. Les investisseurs se demandent si et quand l'élargissement des spreads souverains (notamment sur l'Italie, dont le spread vers l'Allemagne a doublé depuis décembre) deviendra inconfortable pour la BCE. A ce stade, la BCE doit encore prendre la décision de remonter ses taux d'intérêt en territoire positif, tout en mettant fin aux achats d'actifs au T3 2022. Ce contexte de resserrement progressif conduit les investisseurs à se demander si le réinvestissement des obligations dans le cadre du programme d’achats d’urgence lié à la pandémie (PEPP) arrivant à échéance sera suffisant pour contrôler les spreads. De toute évidence, cela n'a pas suffi au cours des derniers mois. D'un point de vue fondamental, la soutenabilité de la dette n'est pas un problème en 2022, car la croissance du PIB nominal sera probablement supérieure à 8% cette année, bien au-dessus des taux d'intérêt nominaux. Toutefois, cette question devrait refaire surface en 2023 ou 2024, si la croissance nominale tombe en dessous de 4% dans certains pays de la zone euro. C’est ce qui conduit à penser que la BCE ne pourra pas aller trop loin dans son resserrement monétaire et demeurera en régime de «fiscal dominance» (politique monétaire dictée par les contraintes budgétaires).

Alors que la majorité des banques centrales resserrent leur politique monétaire, une différence notable existe en Asie, avec deux grandes banques centrales qui sont embarquées dans une trajectoire différente. La Banque du Japon continuera à contrôler sa courbe des taux en l'absence de pressions inflationnistes, tandis que la Banque Populaire de Chine doit stimuler davantage son économie dans un contexte où la dynamique de croissance a été paralysée par de nouvelles restrictions sanitaires et, dans une moindre mesure, par des taux réels positifs.

La saison des résultats du premier trimestre qui vient de se dérouler a dépassé les attentes des analystes de manière plus significative que nous aurions pu l'espérer dans cet environnement macroéconomique et géopolitique complexe, tandis que les annonces des managements des entreprises restent relativement prudentes sur les perspectives futures.

Dans l'ensemble, les marges bénéficiaires ont mieux résisté que ce que l'on craignait aux États-Unis (notamment dans des secteurs tels que les services collectifs et la consommation de base), tandis que la croissance des bénéfices a surpris positivement de 4 points aux États-Unis et de 13 points en Europe (7 points si l'on exclut l'énergie). Toutefois, les secteurs cycliques tels que les banques et les biens de consommation discrétionnaire ont légèrement déçu, que ce soit au niveau des revenus ou des coûts.

Le tableau de fond est donc relativement plus constructif que ce que suggèrent les données macroéconomiques et ce que disent les banques centrales, mais il confirme l'opinion selon laquelle l'inflation se propage. Si les marges des entreprises résistent, cela peut signifier qu'elles ne font que répercuter les hausses de coûts sur les consommateurs, toutes choses égales par ailleurs (notamment les gains de productivité). A l'avenir, les marges pourraient toutefois demeurer sous pression et la croissance des ventes limitée par la baisse du pouvoir d'achat des ménages; le redressement des marges bénéficiaires aux États-Unis à plus de 13% au troisième trimestre, comme le prévoit le consensus FactSet, semble difficile à atteindre, en particulier pour les secteurs les plus cycliques tels que la consommation discrétionnaire. En Europe plus spécifiquement, nous devrions également surveiller le cycle des négociations salariales (qui est décalé par rapport à ce que nous avons observé jusqu'à présent outre-Atlantique) avec des augmentations de salaires qui commencent à se matérialiser et qui pourraient peser sur les marges dans certains secteurs comme les services.

Quant aux bilans des entreprises, ils restent relativement solides: les taux de défaut actuels sont faibles (inférieurs à 2% en Europe et aux États-Unis) et devraient le rester. En revanche, il faut tenir compte du durcissement des conditions financières et d'un scénario de stagnation, ce qui pourrait conduire à une hausse des taux de défaut à un niveau plus élevé qu’actuellement mais encore loin de ceux observés lors des récessions.

Malgré cette saison des bénéfices relativement bonne, les marchés actions sont entrés en correction, avec des mouvements vendeurs forts sur des indices tels que le NASDAQ (où la correction avait déjà commencé en novembre 2021), alors même que la volatilité des marchés, mesurée par l'indice VIX, oscille désormais au-dessus de 30. Le rebond technique qui s'est produit après le pic de tension en Ukraine début mars s'est avéré de courte durée: pourquoi?

La correction a été largement motivée par une réévaluation des marchés en corrélation avec la hausse des rendements obligataires. Depuis le creux de début mars, le taux nominal à 10 ans aux États-Unis est passé de 1,7% à 3%. Et sur une base réelle – si l'on utilise les points morts d’'inflation comme référence pour l'inflation future – les rendements réels à 2 et 5 ans ont fortement augmenté au cours des trois dernières semaines, en lien avec la chute des points morts d’'inflation qui avaient commencé à baisser après la publication du PIB américain du premier trimestre. Cela a conduit à un ajustement généralisé des valorisations (après une forte expansion l'année dernière) particulièrement marquée sur les valeurs technologiques, ce qui a eu un impact sur l'ensemble du marché des actions américaines en raison du poids des valeurs de croissance dans les indices comme le S&P 500; tandis que les craintes de récession ont également pesé plus globalement sur les actifs risqués.

Les secteurs les plus touchés par ce phénomène ont été les valeurs de croissance chères (notamment la technologie et le secteur du luxe), qui sont des actifs à duration longue, tandis que les noms cycliques qui ont déçu sur leurs bénéfices ont également sous-performé.

Dans ce contexte, les investisseurs n'ont donc pas d'autre choix que de privilégier les valeurs de qualité et les secteurs défensifs, qui ont tendance à surperformer dans un tel environnement macroéconomique, et de se concentrer sur des valeurs à rendements durables s'ils ne veulent pas parier sur l'orientation des indices.

Cette tendance pourrait bien sûr s'inverser momentanément si les taux à long terme se retournaient, mais nous pensons que l'écart de valorisation entre les valeurs de croissance et le style Value est encore élevé sur une base historique et reste vulnérable à une poursuite de la hausse des taux à long terme.

Le régime inflationniste actuel et la perte de pouvoir d'achat qui en découle exercent une forte pression sur les gouvernements occidentaux; ces deux facteurs ont contribué à l'érosion de la popularité de Joe Biden et à une plus grande polarisation politique en France lors des dernières élections. Les gouvernements s'inquiètent logiquement de la montée des tensions sociales qui pourraient conduire à des perturbations comme la France en a fait l'expérience lors du mouvement des gilets jaunes au T4 2018.

Le message général des politiques est la reconnaissance de la nécessité d'augmenter les salaires et de freiner les pressions inflationnistes; ce dernier point constitue un changement dans la nature du message transmis par les gouvernements aux banques centrales. Jusqu'à récemment, dans le cadre du modèle de «fiscal dominance», les gouvernements pressaient les banques centrales de maintenir des politiques monétaires ultra-accommodantes pour soutenir la croissance et assurer la soutenabilité de la dette par des coûts de refinancement faibles. La nature de la pression des gouvernements sur les banques centrales semble aujourd'hui évoluer.

En effet, les niveaux élevés de croissance du PIB nominal cette année ont peut-être mis de côté la question de la soutenabilité de la dette pour un temps, tandis que la forte préoccupation de l'opinion publique face à l'inflation pousse les gouvernements à agir dans de nombreuses directions: mettre en place des boucliers tarifaires contre les prix de l'énergie, augmenter les salaires minimums et ajuster les retraites, tout en exhortant les banques centrales à lutter contre l'inflation, ce qui revient de fait à appuyer à la fois sur le frein et l'accélérateur.

Le risque est bien entendu que les tensions sociales poussent les gouvernements à rétablir une forme de ré-indexation des salaires et des retraites sur la hausse des prix, qui a été une cause centrale de l'inflation des années 1970. Mais implicitement, même s'ils ont besoin de montrer qu'ils luttent contre l'inflation, les gouvernements ont une préférence implicite pour l'inflation qui les aide à contrôler les ratios dette/PIB, même si le passé montre qu'il n'y a pas d’arbitrage durable à ce sujet (dans les années 1970 et 1980, cela s’est traduit par une dépréciation du franc par rapport au Deutsche Mark).

Cela nous amène à penser que malgré la normalisation en cours, les politiques budgétaires resteront accommodantes, et que les ratios de la dette publique qui sont artificiellement subventionnés par l'inflation (comme indiqué ci-dessus) pourraient refaire surface comme source d'inquiétude lorsque la croissance du PIB nominal diminuera en 2023-2025.

Nous pensons que les données macroéconomiques les plus récentes continuent d'alimenter le narratif d’un scénario de stagflation; tandis que la hausse des prix continue de se diffuser à un plus grand nombre de composantes. L'inflation ne ralentit pas significativement, et l'idée que l'inflation de base pourrait descendre vers 2,5% l'année prochaine est remise en question par la Banque d'Angleterre. Cela met la pression sur les banques centrales pour qu'elles agissent plus vite et plus fort. Dans ce contexte, les investisseurs doivent continuer à privilégier les actifs capables de fournir des rendements supérieurs à l’inflation à moyen terme.

Les actions d'entreprises générant d'importants flux de trésorerie (sur les marchés cotés ou privés) et les dettes d'entreprises en dollars à faible duration en sont des exemples, notamment dans les secteurs qui bénéficient du changement de régime actuel et/ou qui ont un faible endettement. Ce sont ces secteurs qui ont enregistré de bons résultats au premier trimestre. Ceci explique pourquoi nous maintenons notre préférence pour les actions Value et les valeurs de qualité dans ce contexte, au détriment des valeurs de croissance sur lesquelles les investisseurs pourraient vouloir attendre davantage avant d'acheter la correction de ces derniers mois.