L’économie britannique a été reléguée en queue de peloton des pays avancés. Divers indicateurs ont pris dernièrement un tour inquiétant.

En cas de crise budgétaire, deux institutions sont à même de réagir: l’ESM et la BCE, mais, rien ne peut se faire si le pays en difficulté refuse de faire les efforts structurels pour se conformer aux règles budgétaires de l’UE. C’est la position dangereuse prise actuellement par l’Italie.

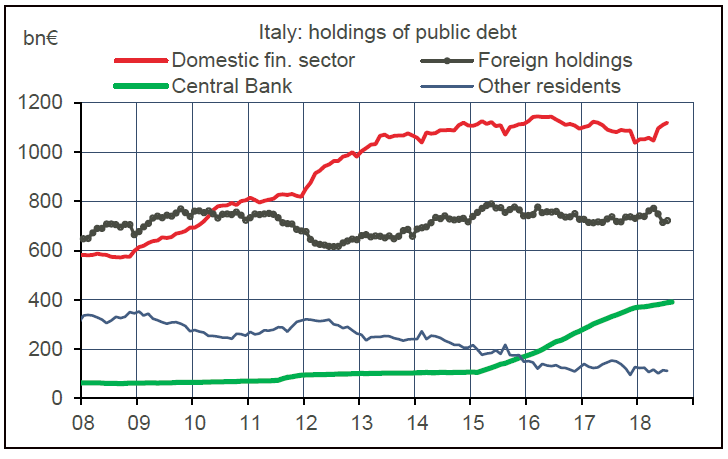

Par sa taille, le marché de la dette publique en Italie est le troisième au monde (plus de 2300 milliards d’euros), derrière les États-Unis et le Japon. Chaque année, plus de 300 milliards d’euros doivent être émis seulement pour renouveler la dette existante. L’accès aux marchés de capitaux et le coût du financement ne sont pas des questions triviales. A la mi-octobre, on peut estimer que le coût moyen à l’émission de la dette italienne a été de 1% environ cette année. Si l’on figeait la structure des taux à son niveau actuel pendant un an, ce coût monterait à 1,6%, à comparer avec 0,55% en 2016 et 0,68% en 2017. Il n’y a pas d’effet boule-de-neige incontrôlé actuellement car la maturité de la dette est assez longue, près de sept ans.

tout le monde en Europe a été pris au dépourvu.

Toutefois, si le gouvernement italien s’obstine à afficher des objectifs budgétaires auxquels personne ne croit, la prime de risque pourrait monter bien plus haut qu’aujourd’hui (environ 300 points de base) et, le cas échéant, le marché pourrait se fermer. On imagine sans peine les répercussions pour le secteur bancaire domestique et, par extension, pour la stabilité financière de la zone. Comment faire alors pour rétablir un fonctionnement normal du marché de la dette?

Au printemps 2010, quand la Grèce a perdu l’accès au marché des capitaux, tout le monde en Europe a été pris au dépourvu. Il n’existait aucun mécanisme pouvant être rapidement mobilisé pour aider le pays. La BCE a improvisé dans l’urgence, achetant de manière discrétionnaire et opaque, des titres grecs sur le marché secondaire de la dette (Securities Market Programme), sans effet de compression durable sur la prime de risque. Dans les mois et années qui ont suivi, des crises souveraines et bancaires du même type se sont produites dans d’autres pays, et l’arsenal de réponse a été progressivement étendu. Désormais, en cas de problème aigu, l’ESM (European Stability Mechanism) et la BCE sont à même de réagir.

Cet organisme a pour mission de fournir une assistance aux pays de la zone euro qui connaissent ou risquent de connaître de graves problèmes de financement au point de mettre en danger la stabilité financière de toute la zone. Cette assistance peut prendre quatre formes.

- Programme d’ajustement macroéconomique. Depuis 2010, quatre pays (Grèce, Irlande, Portugal et Chypre) ont suivi des programmes élaborés par la Commission, en lien avec la BCE et le FMI.

- Aide financière préventive. Cela concerne les pays qui ne sont pas encore en crise, dont la situation économique et financière est saine et… qui respectent le Pacte de stabilité. Ce type d’aide n’a jamais été utilisé.

- Achats d’actifs. Dans le cadre d’un programme de «bailout», l’ESM peut intervenir sur le marché primaire ou secondaire de la dette du pays afin de rétablir des conditions normales de marché. Ce type d’aide n’a jamais été utilisé.

- Aide à la recapitalisation bancaire. Le cas survient si un ou plusieurs établissements de crédit présentent un risque systémique. L’aide peut alors prendre trois formes: soit comme partie d’un programme de «bailout», soit une prise de participation de l’ESM au capital des banques, soit un prêt à l’État-membre afin qu’il recapitalise son secteur bancaire. Seule cette dernière forme a été utilisée par l’Espagne.

Il faut distinguer ce qui concerne l’ensemble de la zone (QE, LTRO) et les mesures qui peuvent être ciblées sur un pays.

- Achats d’actifs (QE)/injections de liquidité bancaire (LTRO). Ces deux outils ont été utilisés ces dernières années dans le cadre d’un assouplissement général de la politique monétaire en zone euro. Mais ces mesures n’avaient pas pour but d’aider un pays en particulier. De ce fait, il n’y avait pas de condition spécifique, sauf celle d’avoir des titres éligibles en termes de rating. Dans le cadre des achats de titres de la BCE depuis 2015, la dette italienne a reçu un soutien significatif (voir graphique). L’Eurosystème détient actuellement 360 milliards d’euros de dette publique italienne. Le programme d’achats d’actifs va se terminer à la fin 2018.

- Achats d’actifs (OMT, Outright Monetary Transactions). A l’annonce de l’OMT en septembre 2012, la BCE visait à stopper la spéculation sur un possible éclatement de la zone euro. L’effet d’annonce a suffi à ramener le calme et ce mécanisme n’a jamais été utilisé. Par la suite, il a été précisé que l’OMT ne pourrait être utilisé que si le pays était engagé dans un programme d’assistance avec l’ESM (voir supra).

- Injection de liquidité bancaire ciblée (ELA, Emergency Liquidity Assistance). Cette procédure d’urgence est opaque. La liquidité est octroyée par la banque centrale locale avec l’aval de la BCE, non par l’Eurosystème. L’ELA a été largement utilisé pour les banques grecques.

Le cas échéant, l’Italie serait-elle éligible à l’un ou l’autre de ces mécanismes? La réponse est négative aussi longtemps que le gouvernement italien refuse de se conformer aux règles budgétaires de l’UE. Dans le cas présent, le problème porte moins sur le déficit public que sur le manque d’effort en vue de réduire l’endettement. À cela s’ajoute l’attitude peu coopérative du gouvernement, ce qui ne peut manquer de rappeler la Grèce de 2015. Certains membres de la coalition M5S-Ligue laissent parfois entendre que l’Italie ne serait pas traitée de la même manière car elle représente – ce point est juste – un risque systémique plus sérieux que la Grèce. Par suite, les autorités européennes ne pourraient refuser leur aide si le stress devait s’accroître dans des proportions considérables.

Rien ne garantit que l’ESM ait la force de frappe suffisante pour aider l’Italie si elle perd un jour l’accès au marché, mais une chose est certaine: aucun plan d’aide n’est possible si le pays refuse de prendre des engagements précis d’assainissement des finances publiques et de mise en place de réformes structurelles. En refusant des ajustements raisonnables à son projet de budget pour 2019, le gouvernement italien risque d’attiser les tensions avec la Commission et de faire monter la pression des agences de notation et des marchés.