Ces dernières années ont justifié une certaine prudence vis-à-vis des actifs émergents, mais nous décelons désormais de plus en plus d’opportunités intéressantes.

Les marchés émergents ont récemment été confrontés à un environnement extrêmement difficile caractérisé par un ralentissement de la croissance mondiale, des perturbations géopolitiques, des pressions inflationnistes persistantes et un resserrement sévère des conditions de liquidité financière à l’échelle mondiale.

Cette toile de fond globale a justifié une attitude prudente vis-à-vis des actifs émergents au cours de l’année 2022. Toutefois, après les récentes baisses des marchés, nous estimons désormais que des opportunités d’investissement intéressantes apparaissent.

Les fonds de dette émergente de tous types ont connu une période de dégagements inédits. Cette période a coïncidé avec le re-pricing considérable de plusieurs actifs obligataires des marchés émergents à mesure de l’avancée des cycles de resserrement monétaire dans la plupart des pays émergents. Nous considérons désormais que la classe d’actifs de la dette émergente a largement intégré les récents bouleversements au niveau mondial.

La toile de fond mondiale, riche en rebondissements ces dernières années, a également éclipsé les fondamentaux macroéconomiques raisonnablement solides de certains pays émergents.

Tout en restant d’avis que l’inflation est vouée à rester ancrée, notamment compte tenu de l’excès persistant de la masse monétaire mondiale accumulée durant la pandémie, nous anticipons un apaisement temporaire des pressions inflationnistes globales en 2023. Ce répit devrait résulter de la faiblesse récente de la demande mondiale, des effets de base plus favorables concernant les prix à la consommation, de la récente correction des prix de l’énergie et de l’apaisement substantiel de la perturbation des chaînes d’approvisionnement mondiales.

L’impact du resserrement monétaire de la Réserve fédérale sur l’économie américaine commence également à faire sentir ses effets. La croissance des prêts des banques commerciales semble avoir atteint un pic aux États-Unis et l’impulsion du crédit à l’échelle mondiale commence à s’essouffler après sa forte accélération post-pandémie.

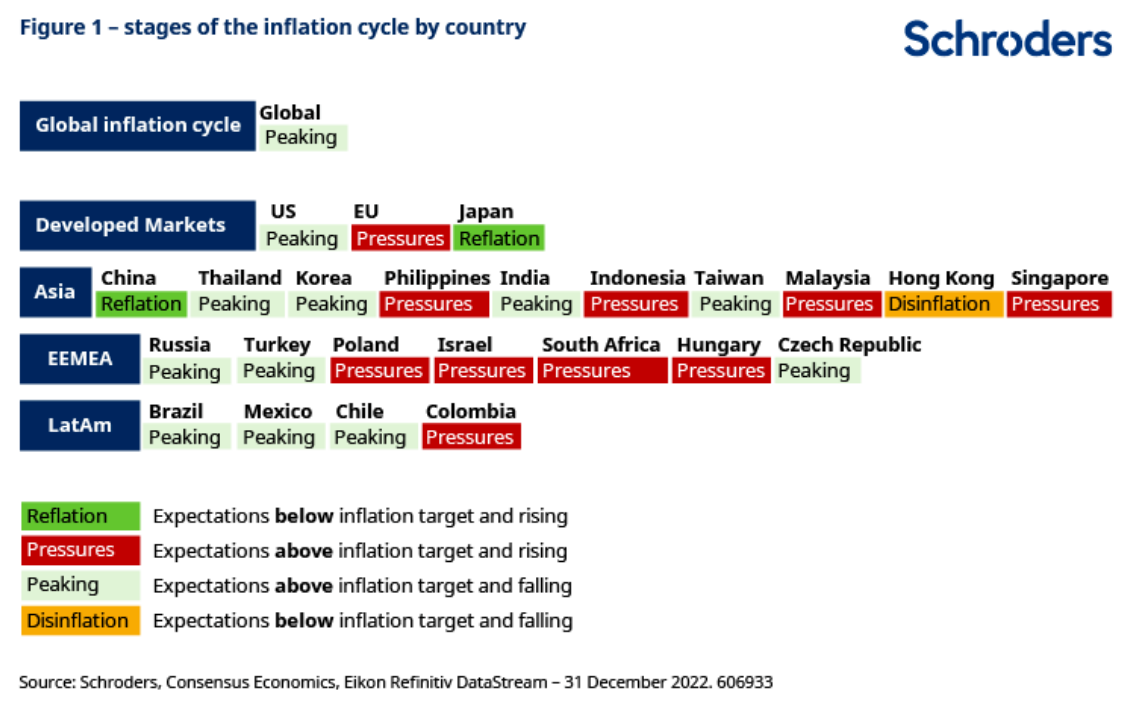

Notre modèle d’inflation montre qu’un nombre croissant de pays connaissent déjà une décélération sensible de l’inflation, ce qui devrait être bien accueilli par les marchés, en particulier dans les pays émergents où les taux réels sont élevés et où le resserrement des banques centrales arrive en phase finale. La figure 1 présente les derniers signaux issus de notre modèle d’inflation.

Malgré une certaine détérioration des indicateurs de crédit souverain durant la pandémie de Covid et des tensions politiques récurrentes, plusieurs pays émergents comme le Mexique, le Brésil, l’Indonésie et l’Afrique du Sud affichent toujours des fondamentaux macroéconomiques relativement solides. Cela grâce à une saine balance des paiements, des besoins de financement maîtrisables, des taux de change effectifs réels favorables et des cadres de politique monétaire crédibles.

La classe d’actifs devrait également être soutenue par la perspective d’une reprise de la croissance en Chine suite à la réouverture complète de son économie post-Covid en 2023. Pour la première fois depuis trois ans, cette amélioration des perspectives se traduit par des écarts de croissance qui plaident de façon convaincante en faveur des marchés émergents par rapport aux marchés développés, comme le montre la figure 2 ci-dessous.

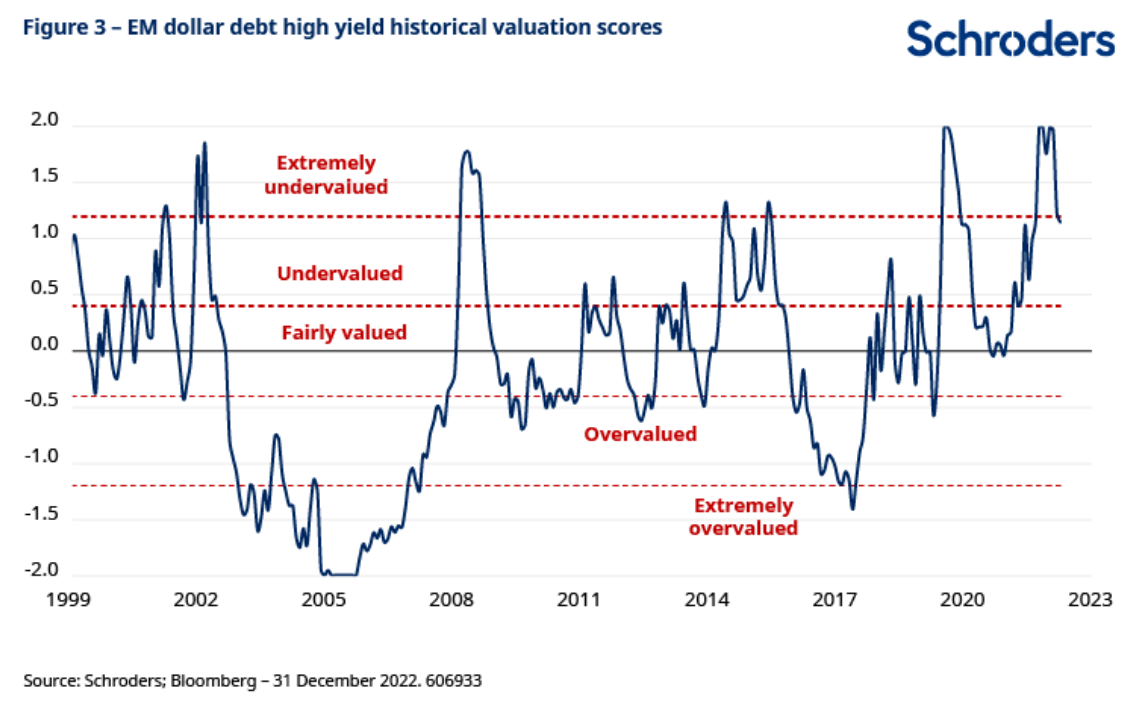

Cette amélioration relative des perspectives de croissance des marchés émergents n’est pas encore reflétée dans les valorisations des actifs émergents, qui restent à des niveaux historiquement faibles dans la plupart des segments de la dette émergente. C’est notamment le cas de la dette émergente à haut rendement en dollars, qui se négocie toujours à des niveaux de valorisation proches de ceux observés uniquement lors des crises systémiques passées, comme le montre la figure 3 ci-dessous.

Compte tenu du niveau élevé des rendements nominaux et réels, les investisseurs devraient être largement rémunérés en 2023 en maintenant une exposition à certaines obligations émergentes en monnaie locale et en monnaie forte dans les pays dont les cadres politiques sont crédibles et dont les fondamentaux macroéconomiques sont raisonnablement solides.

A cet égard, nous privilégions les obligations en monnaie locale du Mexique, du Brésil, de l’Indonésie, de l’Afrique du Sud et du Pérou ainsi que la dette en dollars de plusieurs marchés frontières comme l’Angola et la Côte d’Ivoire. Nous décelons également du potentiel sur les marchés des obligations et des devises d’Europe centrale, mais un pic convaincant de l’inflation en Europe de l’Est s’impose pour nous permettre d’adopter un point de vue résolument haussier sur cette région en 2023.