Les tensions géopolitiques finissent toujours par impacter l'économie mondiale et les marchés: il suffit de toucher au prix du baril, et c'en est fini du conte de fée «There Is No Alternative».

Pour les marchés financiers, le phénomène Tina («There Is No Alternative»)1 est un véritable conte de fée où les actions montent principalement parce que les obligations sont hors de prix, en raison de la faiblesse de leurs rendements.

Faite l'expérience de demander à votre banquier ce qu'il peut générer comme performance sur vos avoirs. Il vous répondra par une autre question : quel risque êtes-vous prêt à assumer? Jusqu'à l'année dernière, c'était chose aisée de vous pousser à prendre du risque, attendu que les rendements obligataires étaient très faibles. En Suisse, ils ont même été négatifs entre 2015 et 2021!

Il s'agit là d'une stratégie logique mais dangereuse, et je ne manque pas de le rappeler à mes étudiants avec l'illustration suivante : vous êtes invité à un repas de type «auberge espagnole» où chaque convive amène un plat et/ou une bouteille à partager. Pour ce «buffet canadien», comme on le désigne en Suisse romande, vous hésitez entre la bouteille de champagne à 40 francs et le mousseux à 20 francs. Finalement, vous vous dites qu'il y a du bon mousseux pour la moitié du prix du champagne.

Une année plus tard, même type d'invitation, mais entretemps, le prix du champagne a triplé à 120 francs et celui du mousseux a, lui, quintuplé pour atteindre 100 francs. Quand je pose la question en classe du choix de la nouvelle bouteille, c'est en général le champagne qui l'emporte. La raison? Là où il fallait doubler le prix pour avoir du champagne il y a une année, une prime de seulement 20% suffit une année plus tard. Et quand je renchéris en demandant qui préfère apporter une bouteille de bulles moins spéculatives, comme de l'eau minérale gazeuse, il n'y a pas presque pas de mains qui se lèvent. Et pourtant, ce devrait être la bonne réponse! Il suffit d'ajouter un zéro au prix de chaque bouteille pour s'en rendre compte : vous achèteriez dans une année une bouteille de champagne à 1200 francs, uniquement parce que l'alternative du mousseux est, à 1000 francs, hors de prix?

Vous l'avez compris: le champagne symbolise le marché des actions, alors que les obligations sont illustrées par le mousseux. Quand les rendements obligataires sont au plancher, les obligations deviennent hors de prix et c'est ce qui nous pousser à acheter des actions, même si... elles ne revêtent pas du même risque!

Aujourd'hui, le TINA s'est transformé en TAPAs («There Are Plenty Alternatives»): aux Etats-Unis, les rendements obligataires ont pris résolument le chemin de la hausse, et les autres pays leur en emboité le pas.

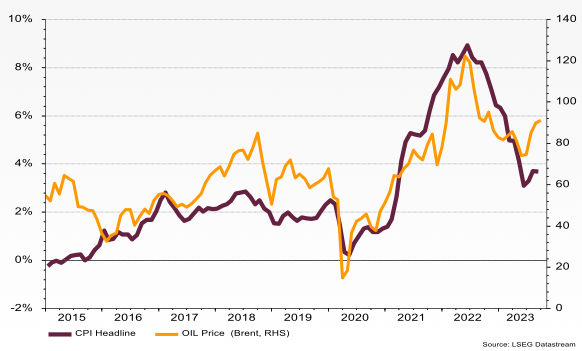

Plusieurs raisons expliquent ces tensions sur les rendements obligataires. En premier lieu, les politiques ultra-restrictives des banques centrales poussent toute la courbe des taux vers le haut. Il y a ensuite le fait que la décrue de l'inflation que ces politiques sont sensées induire serait plutôt liée à une baisse du prix du baril, comme en témoigne notre premier graphique.

A l'approche de l'hiver, la guerre en Israël et en Ukraine ne sont a priori pas pour alimenter une reprise de cette baisse et les marchés obligataires s'en inquiètent. Il y a aussi les inquiétudes quant à la capacité des Etats-Unis de financer leur déficit sans accrocs, comme en témoignent les sagas sur le plafonnement de la dette et de l'arrêt des activités gouvernementales. Enfin, dernière raison à expliquer la hausse des taux longs aux Etats-Unis, la croissance économique s'y montre très résiliente, même si le danger de récession augmente avec chaque hausse des taux directeurs.

Sans surprise, la hausse du rendement des obligations est une mauvaise nouvelle pour le gouvernement des Etats-Unis, en ce qu'elle renchérit le coût de la dette publique. La soutenabilité de cette dernière en est durement impactée.

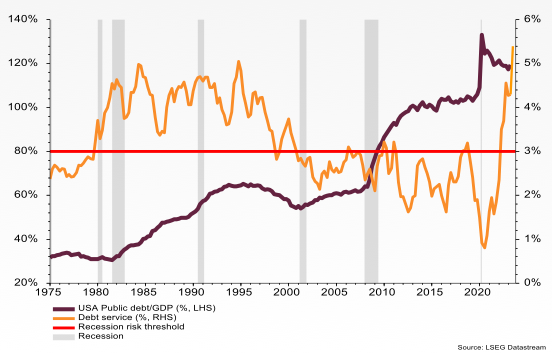

Nous avons développé un indicateur pour mesurer la soutenabilité de la dette: outre celle-ci, il intègre la croissance du produit intérieur brut et le coût de la dette. La dette devient plus soutenable si la dette ou son coût diminuent, ou encore si la croissance augmente plus rapidement que la dette. C'est la courbe en orange et sur l'échelle de droite sur notre deuxième graphique. Chaque fois que ce coût appliqué au ratio de la dette par rapport au PIB (en bordeaux sur l'échelle de gauche) a dépassé les 3%, les Etats-Unis ont connu une récession, indiquée par les barres verticales en grisé.

Aujourd'hui, l'insoutenabilité de la dette américaine est manifeste. Curieusement, elle est en comparable à la situation qui prévalait en 1981, lorsqu'une inflation à 2 chiffres avait motivé la banque centrale américaine à faire grimper les taux courts jusqu'à 19% (!), poussant les rendements obligataires à 16%. A un peu plus de 4,5%, ces rendements sont actuellement 4 fois moins élevés qu'en 1981, mais la dette est, quant à elle, 4 fois plus élevée que les 30% enregistrés en 1981.

Si l'on veut éviter une récession sévère, voire un défaut de la dette publique américaine, il faudra trouver un moyen de faire baisser les taux d'intérêt et doper la croissance. Et... tant pis, si cela se fait avant que l'inflation ait reculé jusqu'à son objectif de 2%. Il faudra de toute façon que les banques centrales se résignent à ajuster leur objectif d'inflation à 2,5%, voire 3%. Est-il nécessaire de rappeler qu'un peu d'inflation ne fait pas de mal lorsqu'on est lourdement endetté?