Les mesures monétaires vont progressivement perdre de leur effet stimulant, mais de nouvelles mesures fiscales américaines prendront la relève.

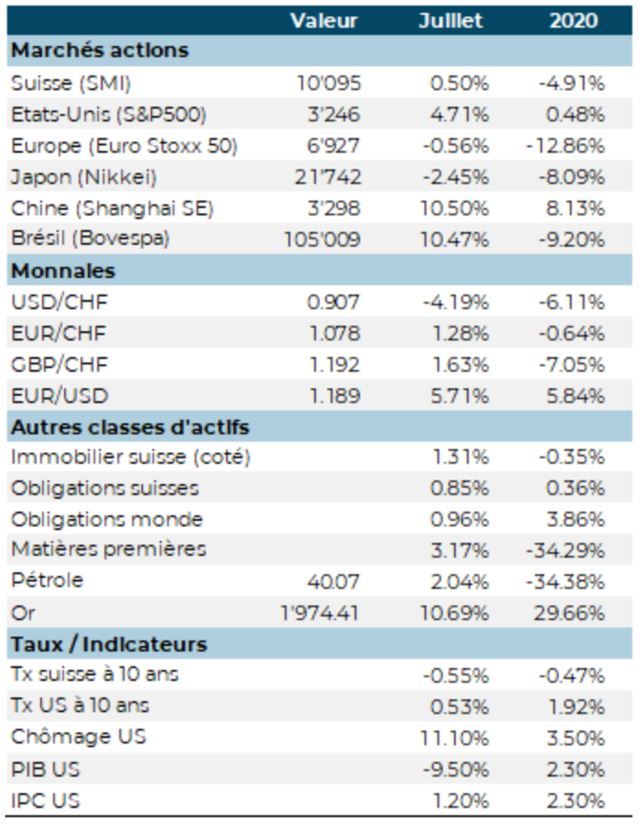

Juillet présente un phénomène assez rare, soit la hausse en parallèle de classes d’actifs généralement décorrelées, comme les actions, les obligations souveraines et l’or. Aussi bien l’évolution économique que la lecture des marchés financiers restent une gageure en ce moment. Comme évoqué dans nos dernières chroniques, le monde fait face à une crise brutale et sans précédent, crise qui a suscité des réponses massives et inédites. Autant d’éléments qui ne cessent de surprendre, tant dans leur nature que dans la résilience qu’ils ont apportés jusque là aux marchés financiers. En juillet, les taux souverains ont poursuivi leur repli dans les principaux marchés, les spreads de crédit se sont détendus. Les actions sont reparties à la hausse principalement aux Etats-Unis, ainsi qu’en Chine et dans les marchés émergents. Enfin les métaux précieux enregistrent leur plus forte progression de cours depuis près de 10 ans ! Difficile de trouver une explication rationnelle, si ce n’est l’abondance de liquidités en recherche de placements rémunérateurs, aussi longtemps que l’économie réelle n’est pas en mesure de les absorber.

En juillet, les principales vedettes se recrutent donc dans les métaux précieux (or +11%, +30% depuis le 1.1.2020, encore mieux pour l’argent). Les actions restent largement recherchées. Leur évolution est toutefois inégale en raison des difficultés à éradiquer le COVID-19 et de la lecture délicate des statistiques économiques. De leur côté, les marchés obligataires ne semblent toujours pas partager l’optimisme des actions, les taux longs inscrivant encore des plus bas en fin de mois. Nous relevons également la stabilité de l’immobilier coté. Enfin dans les devises, le franc suisse reste solide, mais nous observons surtout l’accentuation de la faiblesse du dollar, pénalisé par le regain d’intérêt pour l’euro et l’augmentation massive de l’endettement outre-Atlantique notamment.

En observant la dynamique des cours des actifs financiers, on peut en déduire que les hypothèses de travail des investisseurs restent positives: a) maitrise à venir de la pandémie et arrivée imminente d’un vaccin, b) reprise économique en cours et c) poursuite du soutien fiscal si nécessaire, d) liquidités abondantes et assurance que les taux restent accrochés à zéro. Les incertitudes non négligeables liées au regain de tension entre la Chine et les Etats-Unis (et plus largement le reste du monde) ne semblent inquiéter personne pour l’heure. Toutefois les enquêtes auprès des investisseurs (BofA Global Fund Managers Survey) projettent une toute autre tonalité: la majorité des investisseurs considèrent les actions comme surévaluées, le niveau de cash dans les comptes reste élevé à 5% et la confiance dans les affaires de croissance/IT toujours inébranlable (malgré l’«encombrement» qui caractérise cette position).

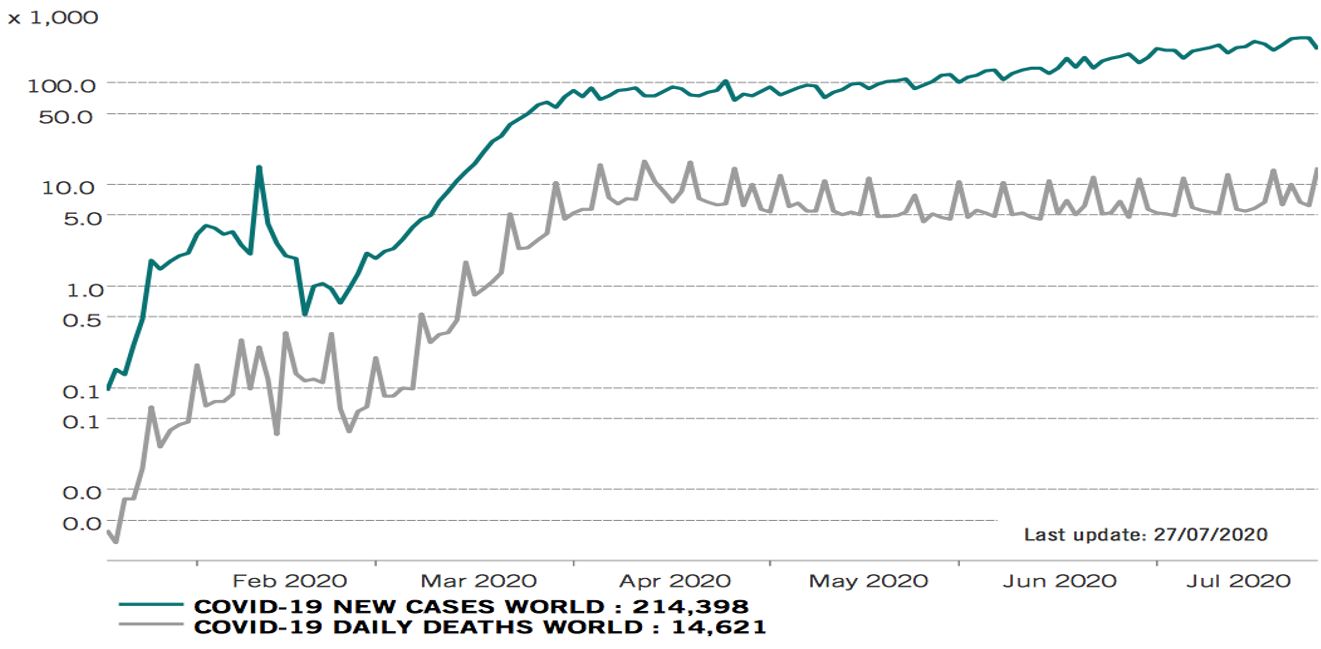

La pandémie est toujours bien présente. Les populations sont contraintes de s’y adapter, ce qui n’est pas sans peine quand le leadership est absent (Brésil) ou confus (Etats-Unis). Les mesures d’encadrement restent nécessaires, ce qui oblige les autorités/gouvernements à trouver le bon équilibre entre activité économique et état sanitaire de la population.

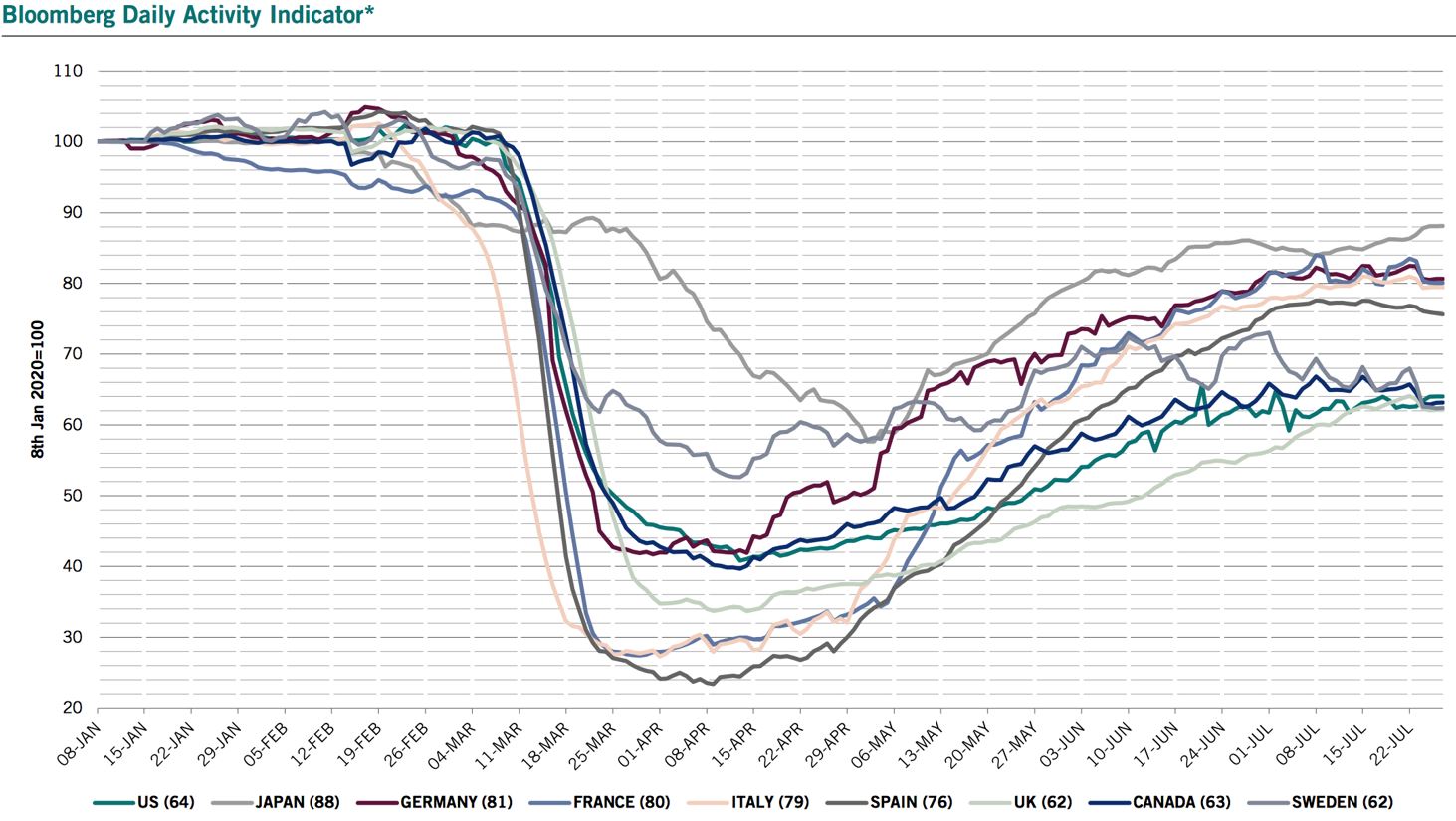

Les limitations de mobilité, les confinements locaux et les restrictions portées aux activités de groupe vont freiner le rebond. Si le plancher de l’activité a été clairement atteint durant la deuxième semaine d’avril, la reprise montre clairement des signes d’essoufflement en juillet. Seule la Chine a complètement retrouvé son niveau antérieur, mais l’impact du ralentissement mondial se fait également sentir sur l’économie.

Source: Pictet Asset Management

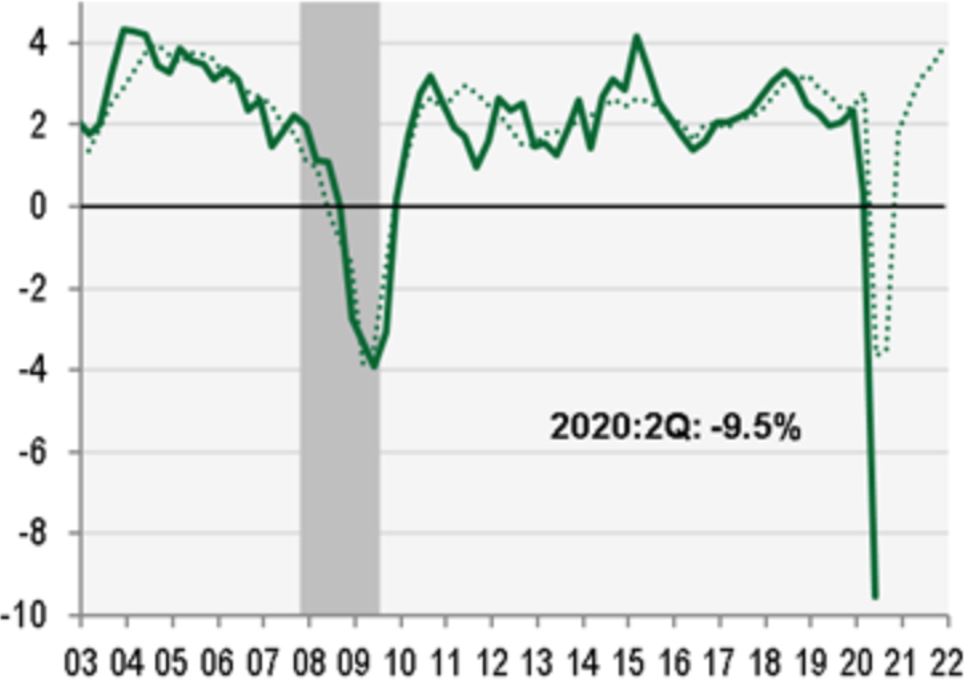

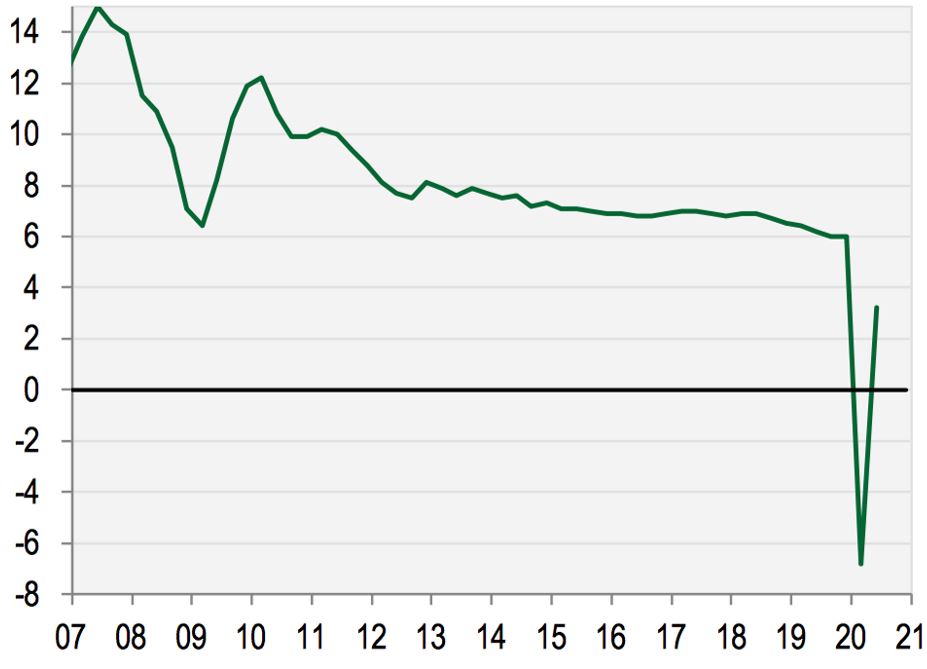

L’économie américaine est durement touchée comme l’indiquent les premières statistiques concernant l’activité du second trimestre (largement affecté par les fermetures d’entreprise et le confinement) avec un recul de 32,9% du PIB (trimestre sur trimestre) et -9,5% (année sur année). Ces chiffres d’une rare brutalité sont déjà considérés comme « old news ». La consommation des ménages (-35%) et l’investissement (-27%) ne sont pas véritablement compensés par les dépenses de l’état (+17,4%). Tous les regards pointent naturellement vers la seconde partie de l’année, avec notamment l’attente d’une forte reprise de la consommation et de l’investissement (industriel et résidentiel). Les experts tablent sur une hausse d’environ 20% (trimestre sur trimestre). Les autorités sont conscientes que les risques restent orientés à la baisse et que la poursuite des programmes de soutien (on parle de montants supérieurs à 1'000 milliards!) est nécessaire. Les demandes d’indemnités chômage restent élevées en juillet. Les fronts politiques sont très antagoniques sur la structure du plan, l’approche de l’élection présidentielle figurant clairement en filigrane des débats.

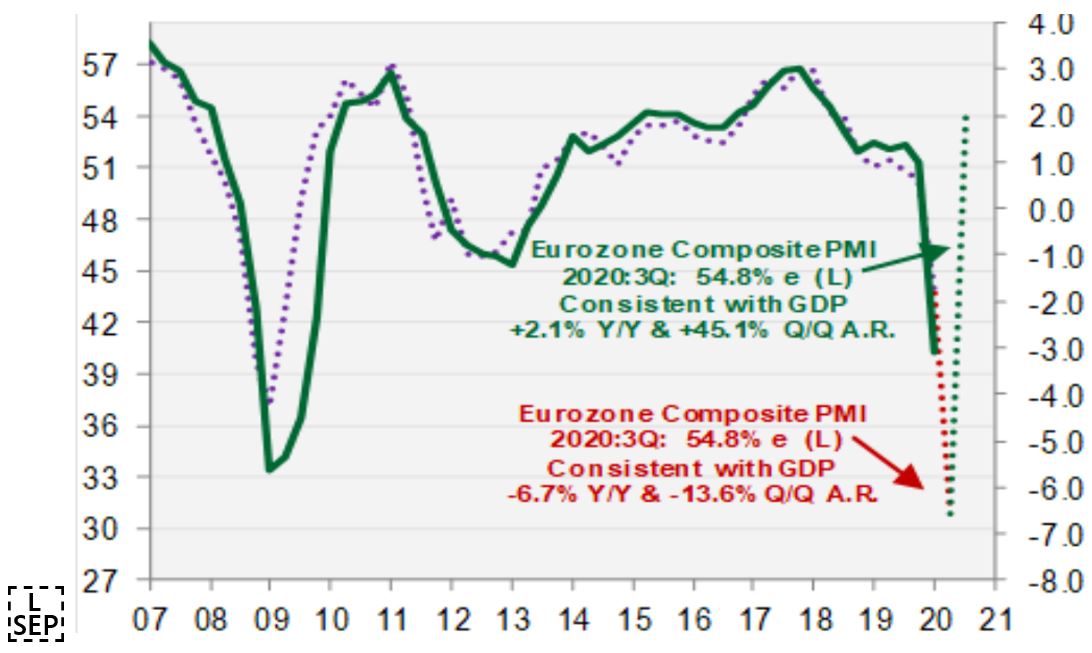

L’Europe est en reprise comme l’indiquent les enquêtes des directeurs d’achat et l’indice de sentiment des chefs d’entreprises. Rappelons toutefois qu’il s’agit d’indices de diffusion (soit le rapport entre les réponses favorables et les réponses sans changement dans l’enquête mensuelle), donc pas un indice de niveau d’activité. La dynamique de la reprise est positive - mais elle est loin de se rapprocher des niveaux précédents – alors que la confiance des consommateurs montre des signes évidents de tassement. Les chiffres attendus pour le deuxième trimestre dans la zone Euro seront vraisemblablement un peu moins brutaux (que ceux publiés aux Etats-Unis) car les mesures de fermeture ont été prises en mars déjà (la séquence pourrait être -14% au Q1, -14%e au Q2 et + 35-40%e au Q3, ce qui se traduit par un recul de près de 7% au deuxième trimestre mesuré année sur année).

On ne peut pas regarder la dynamique économique mondiale sans s’arrêter longuement sur la Chine. L’empire du milieu était le premier pays touché par la COVID-19, mais également le premier à sortir des restrictions et par conséquent de la récession. La reprise est bien installée et la consommation se reprend bien. Le commerce extérieur est de son côté toujours freiné par la récession mondiale. Le modèle chinois évolue vers une expansion plus équilibrée, visant à contenir les excès de dettes et ne pas utiliser la devise comme arme concurrentielle.

Nous constatons que la lecture des statistiques économiques et des indicateurs de diffusion reste particulièrement difficile dans les circonstances actuelles. Dans ce contexte, le suivi des indicateurs «à haute fréquence» reste d’une grande utilité. La réouverture prématurée dans certaines régions se traduit par un retour de restrictions et par conséquent de tassement de la reprise. Le retour à une situation complètement normale n’est donc pas pour demain, élément qui doit absolument être intégré dans les scenarii économiques et financiers.

En juillet, nous ne pouvons pas manquer de relever un moment historique pour l’Europe: l’accord trouvé le 21 juillet pour un financement communautaire des besoins économiques de chaque pays en relation avec la pandémie et pour « relancer la machine ». Les montant engagés pour ce fonds nommée « next generation EU » formés de prêts et de subventions sont colossaux (750 milliards d’euros). Ils s’ajoutent au budget européen 2021-2027 de plus de 1000 milliards ! Les négociations furent (comme toujours) âpres et disputées, mais le résultat est considérable tant sur le plan économique (les montants sont conséquents), que sur le plan politique (l’Allemagne soutient l’Europe et les « petits pays » ne sont plus prêts à suivre le couple franco-allemand sans broncher). Sans entrer dans les détails du plan, nous considérons que tout a été fait pour garder la zone euro unie en permettant de s’engager de manière déterminée dans les initiatives environnementales (viser la neutralité carbone avant 2050).

Les émissions à venir d’obligations supranationales européennes vont considérablement « enrichir » le marché des émetteurs de qualité. En 2019, le ratio dette/PNB était inférieur à 80% et le service de la dette était de 1,5% du PNB, des équilibres beaucoup plus favorables que ceux des Etats-Unis (respectivement 107% et 3,9%). Les mesures de 2020 semblent encore accentuer cet écart.

A moins de 100 jours de l'élection présidentielle (3 novembre 2020), Trump s’enlise dans son incompétence et son incohérence, accentuant sa chute dans les sondages. Joe Biden reste relativement discret et utilise avantageusement les thèmes bi-partisans comme maintenir la pression commerciale sur la Chine ou mieux encadrer l’activité des grandes sociétés «big tech» notamment. Le choix de la vice-présidente (ce sera assurément une femme) sera dévoilé début août et pourrait bien être la sénatrice de Californie Kamala Harris. Nous avons appris à nous méfier des sondages et n’avons qu’une certitude: la campagne sera agitée et nauséabonde. Potus envisage de reporter l’élection (ce qui n’est pas dans ses attributions) et la déclare d’ores et déjà «frauduleuse»!

Les banquiers centraux demeurent prudents, car ils observent que la reprise risque de caler, car la pandémie reste très active. De son côté, la Réserve fédérale confirme qu’elle va poursuivre sa politique accommodante, et qu’elle n’envisage aucunement de bouger ses taux dans un avenir assez lointain. On entend essentiellement le même message du côté de la banque centrale européenne.

La reprise économique est irrégulière et sujette à déceptions (selon les régions et/ou les secteurs). Les nouvelles en provenance de l’emploi restent mauvaises, démontrant d’une part la frilosité des entreprises et d’autre part la nécessité pour les gouvernements de maintenir plus longuement leur soutien.

Dans ce contexte, les investisseurs sont incités à conserver/augmenter leurs positions dans les sociétés de qualité qui «sont à l’aise» dans l’environnement incertain (reprise en W ou racine carrée). Il s’agit essentiellement de sociétés de croissance, à fortes positions concurrentielles, dans des secteurs modernes (IT, services digitaux, santé, équipements spécialisés, logiciel), soit les «darlings» actuels des marchés. Parallèlement, les positions en débiteurs souverains sont également conservées. Nous avons une certaine peine à comprendre cet appétit vu les niveaux historiquement bas atteints depuis quelques semaines. De notre côté, nous continuons à privilégier le crédit et le souverain émergent de qualité. Enfin la hausse spectaculaire des métaux précieux nous rappelle opportunément que l’«inondation» monétaire en cours fait planer la crainte de dépréciation («debasement») de certaines monnaies. Ce risque pour les devises concernées peut se traduire par une hausse significative de l’inflation, induisant une demande importante pour les actifs de couverture (hedge) comme l’or ou de manière générale les actions de croissance. La dépréciation marquée du dollar depuis quelques semaines, notamment en rapport à l’euro s’est traduite par une envolée des cours du métal jaune, mais également des actions américaines.

La saison des bénéfices (pour le second trimestre) est riche en enseignements. Aux Etats-Unis, les surprises positives sont nombreuses, mais elles se réfèrent à une base particulièrement dépréciée. Si les affaires cycliques et financières expriment clairement l’impact négatif du confinement, les valeurs «stay-at-home» se montrent particulièrement à l’aise en profitant de manière disproportionnée de la recrudescence des activités digitales. Les quatre GAFAs ont rapporté leurs données trimestrielles en fin de mois en «explosant» les attentes, démontrant une fois de plus leurs positions dominantes. Ces résultats justifient indirectement les interrogations des autorités quant à leurs pratiques concurrentielles. Plus généralement, nous tablons sur un recul moyen des bénéfices de l’ordre de 30 à 35% en 2020, suivi d’un rebond de l’ordre de 20 à 25% l’an prochain. Dans ce contexte, nous préconisons une exposition neutre à légèrement sous-pondérée (après le rebond spectaculaire du second trimestre) en conservant le biais qualité et croissance pris initialement et en s’accommodant de valorisations élevées (aussi longtemps que les taux restent au plancher et que la «bonne» croissance se fait rare). Nous restons très prudents sur les secteurs liés aux loisirs, aux voyages et à l’événementiel qui sont encore en souffrance, de même que les secteurs très cycliques et les banques qui restent fortement pénalisées. Nous considérons que la mise en place du fonds «next generation EU» en Europe est un changement majeur qui va stimuler l’investissement dans la région et attirer à nouveau les investisseurs locaux et étrangers. Après quelques prises de profits aux Etats-Unis, nous maintenons notre préférence régionale pour l’Europe et l’Asie (Chine et Japon).

L’analyse de la qualité des actifs en portefeuille et des modèles d’entreprise des sociétés (capital, crédit) restent déterminants en ce moment. Nous constatons que certains investisseurs privilégient la destination (du voyage boursier) à l’itinéraire (tortueux et dangereux) pour y arriver. Ils considèrent que le choc actuel sera vite compensé et que seuls les bénéfices 2022 doivent être pris en compte. Nous n’en sommes pas si sûrs, car de nombreux pièges vont jalonner le chemin. De plus, comme rappelé précédemment, «meilleure liquidité ne veut pas dire meilleure solvabilité». Nous continuons donc à construire notre portefeuille sur la base d’actifs de qualité, capables de passer à travers une longue période de récession et/ou de stress financier. Nous nous attendions à une pause estivale tant la hausse avait été importante depuis les bas de fin mars, mais pour l’heure, le «momentum» reste bien présent (aussi bien dans les actions et le crédit que les métaux précieux). Nous maintenons notre équilibre entre actions de qualité (légère sous-pondération), mix obligataire crédit de qualité et émergents (légère sous-pondération) et actifs rééls (or et immobiler en légère surpondération). Nous considérons que les mesures monétaires vont progressivement perdre de leur effet stimulant. Par contre, de nouvelles mesures fiscales aux Etats-Unis sont attendues pour éviter que la reprise ne cale plus avant. La crainte d’une seconde vague de virus reste bien présente. Les perspectives prometteuses de vaccin sont encourageantes, mais une distribution large n’est pas envisageable avant mi-2021!

Rédigé à Tannay le 31 juillet 2020