L’or termine l’année 2022 avec une performance de -0,28%, soit presque stable. Ce résultat en fait un des meilleurs actifs de l’année dernière.

Le métal jaune fait partie des actifs les moins négatifs sur 2022. Et les sanctions imposées à la Russie pourraient donner un coup d’accélérateur aux achats d’or en tant qu’actif de réserve pour les banques centrales.

L’or termine l’année 2022 avec une performance de -0,28%, soit presque stable. Ce résultat en fait un des meilleurs actifs de l’année dernière. Seules les matières premières énergétiques peuvent se prévaloir d’avoir réalisé de meilleures progressions.

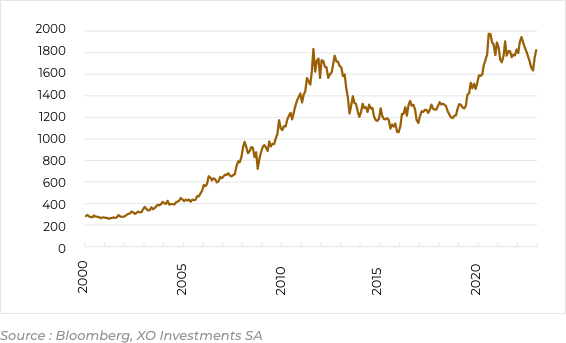

Malgré ce dénouement flatteur, l’année ne fut pas atone pour le plus important des métaux précieux. La guerre en Ukraine a permis à l’or de revenir vers son plus haut historique qui datait de 2020 pour une valeur de 2’070$ l’once au mois de mars. Puis la hausse des taux américains a pesé largement sur son comportement et l’a conduit à un retour à 1’616$ l’once début novembre avant d’opérer un retour sur le prix de début d’année à 1’800$.

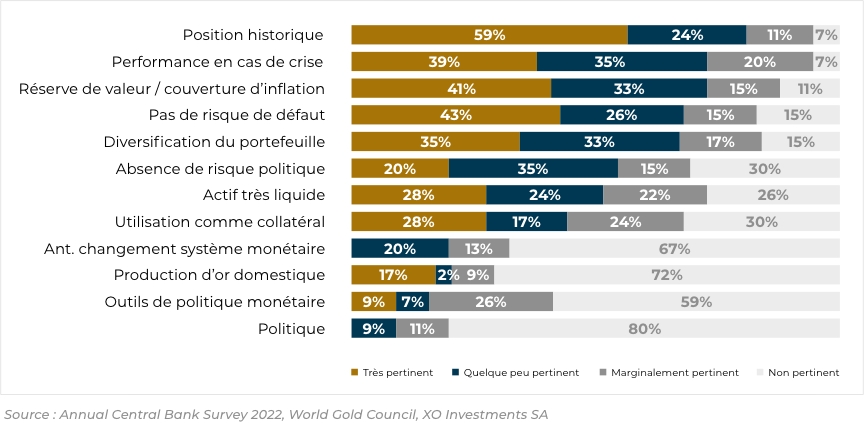

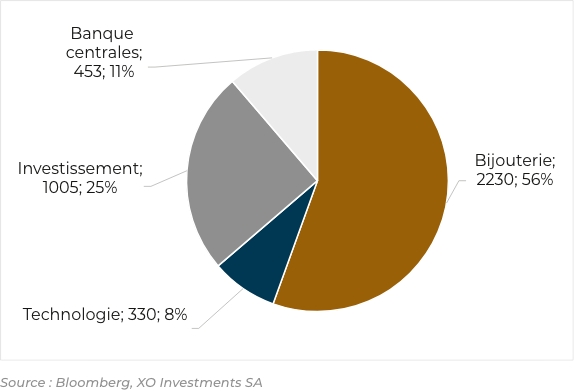

L’or poursuit une tendance initiée au tournant du millénaire. La demande provient majoritairement de la bijouterie. Les investissements (achats d’ETF par exemple) représentent quant à eux 25% de la demande. Suivent les achats de banques centrales et la technologie.

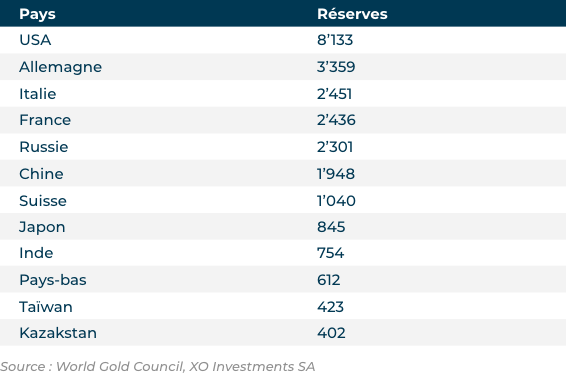

Les banques centrales restent les plus grandes détentrices de stock physique d’or. Les Etats-Unis conservent au sein de la FED plus de 8’000 tonnes d’or. Les pays occidentaux détiennent les plus grandes réserves d’or au sein de leurs banques centrales, mais de nouveaux pays font leur apparition au sein de ce classement. La Russie, Taïwan ou le Kazakhstan font état de quantités importantes.

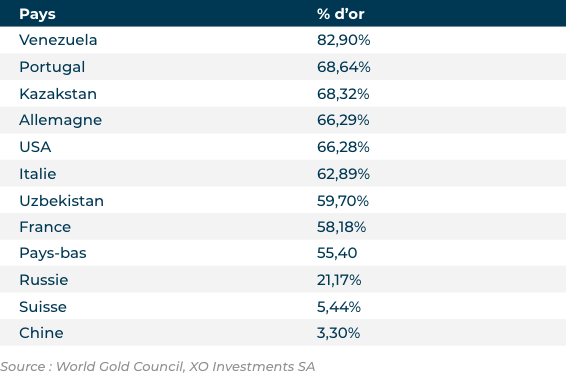

En termes de poids dans les réserves totales des banques centrales, l’image est quelque peu différente. Le Venezuela, pays sous sanctions américaines, détient plus de 82% de ses réserves en or. La Suisse seulement 5%, suite à l’explosion de son bilan dans l’objectif de réduire l’attrait du CHF.

Les achats de banques centrales représentent un peu plus de 10% de la demande annuelle. Mais le mouvement semble s’accélérer. Sur les 9 premiers mois de 2022, 20% de la demande mondiale d’or provient des banques centrales.

Les achats augmentent donc massivement en 2022, et ce dès le 3ème trimestre, période record avec 400 tonnes achetées.

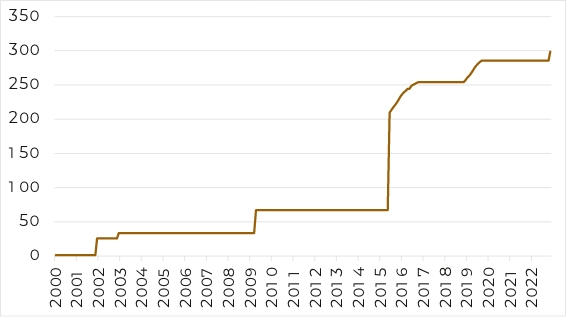

Le stock d’or détenu par l’ensemble des banques centrales s’accroit depuis plus de 10 ans. Il est désormais revenu au niveau des années 1970 avec près de 37’000 tonnes d’or. Cela correspond à 20% de l’ensemble de l’or extrait depuis le début de son exploitation par l’homme (190’000 tonnes au total).

Les banques centrales eurasiatiques, alliées de la Russie, sont des acheteurs importants. La Chine vient également d’annoncer une hausse de ses réserves d’or à 300 tonnes. Un chiffre qu’il convient de considérer avec prudence, tant il semble sous-estimé.

Les banques centrales eurasiatiques, alliées de la Russie, sont des acheteurs importants. La Chine vient également d’annoncer une hausse de ses réserves d’or à 300 tonnes. Un chiffre qu’il convient de considérer avec prudence, tant il semble sous-estimé.

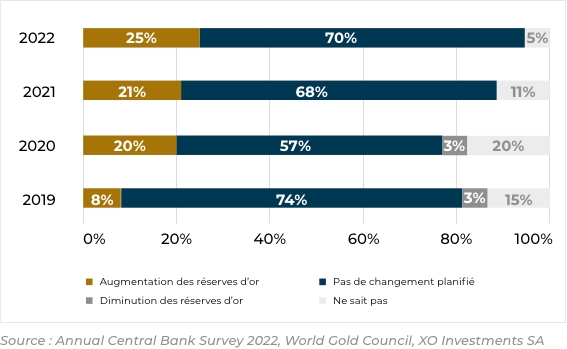

Plus intéressant encore, 25% des banquiers centraux prévoient d’acheter de l’or dans les 12 prochains mois. Ce chiffre est en augmentation depuis 4 ans. Et seulement 5% des banques centrales anticipent de vendre de l’or.

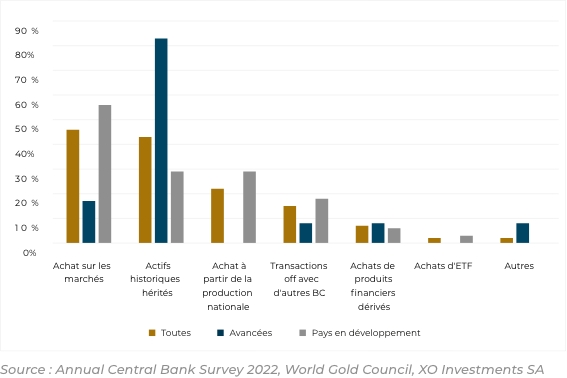

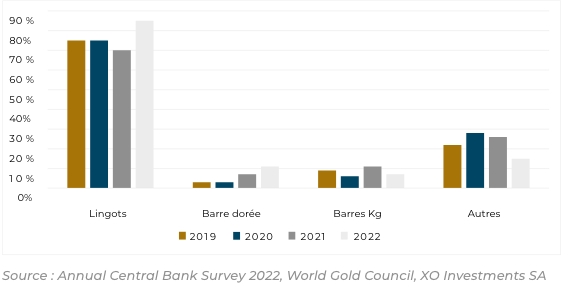

Phénomène évident, les canaux d’achat des banques centrales sont différents si la banque centrale est celle d’un pays avancé ou d’un pays émergent. Les pays en développement achètent majoritairement sur les marchés ou à leurs productions nationales.

La guerre en Ukraine aura des répercussions importantes sur les réserves de banques centrales. Le gel des avoirs de la banque centrale russe en Europe et aux Etats-Unis est une mesure sans précédent. L’or présente l’avantage, s’il est stocké domestiquement, de ne pas pouvoir être saisi. Ainsi, même s’il n’est pas possible de l’utiliser pour réaliser toutes les transactions classiques menées par une banque centrale (intervention sur le marché des changes avec swap envers les autres banques centrales par exemple), l’or est utile quant à sa capacité de protection des réserves.

Les sanctions sur la Russie vont donc conduire les banques centrales, notamment des pays en développement, à avoir une attention particulière aux facteurs géopolitiques dans leur gestion de réserves de banques centrales. Dans la mesure où les réserves de devises sont moins sécurisées qu’anticipées initialement, les gouvernements et banquiers centraux seront tentés de réduire la part d’USD et d’EUR dans leur bilan, mais aussi de se tourner vers des métaux précieux et d’autres matières premières.

La moindre détention de devises étrangères conduira les banques centrales à accepter une plus grande fluctuation de leur monnaie ou les forcera à imposer des mesures administratives pour limiter les mouvements comme le contrôle des flux de capitaux.

Les matières premières pourraient devenir un actif plus important qu’actuellement dans le bilan des banques centrales, tels des actifs « non conventionnels ». Elles auront le choix de détenir dans leur bilan ces nouveaux types d’actifs ou bien de transférer la propriété à un bras du gouvernement ou mieux encore, à un fonds souverain.

L’année 2023 pourra nous confirmer le début de cette nouvelle logique de système monétaire. Il faudra rester ainsi attentif aux flux d’achats d’or de la part des banques centrales, en particulier de la part des pays du BRICS. L’or pourrait également être la planche de salut des pays occidentaux et de leurs banques centrales, aux bilans gigantesques. La réévaluation de l’or permettrait un rééquilibrage des actifs et des dettes. L’intervention russe en Ukraine est bien un point d’inflexion de l’histoire.

.jpg)

.jpg)

.jpg)