Points clés

- Les bourses ont bondi dans le sillage de la baisse des taux aux Etats-Unis, des mesures de relance en Chine et des derniers chiffres de l’emploi américains

- Les fondamentaux économiques mondiaux semblent soutenir les actifs risqués, avec une croissance anticipée dans les principales économies et une poursuite de l’assouplissement des conditions monétaires en 2025

- La dynamique risque-rendement évolue dans toutes les classes d’actifs, et les obligations à haut rendement se comparent avantageusement aux autres actifs, malgré des spreads de crédit serrés

- Au sein des portefeuilles, nous maintenons nos allocations aux actions et aux obligations – y compris les obligations de qualité et à haut rendement – à leurs niveaux stratégiques. Nous nous tenons prêts à tirer parti des nouvelles opportunités qui se présenteraient à travers les différentes classes d’actifs.

Les marchés boursiers ont bien accueilli la baisse des taux d’intérêt décidée par la Réserve fédérale en septembre, ainsi que le plan de relance chinois. L’indice S&P 500 affiche une hausse 20% depuis le début de l’année et les indices boursiers chinois ont progressé d’autant en un mois. Mais si les actions ont gagné du terrain, l’attrait relatif des obligations à haut rendement a également augmenté. Nous examinons ici le profil risque/rendement des différentes classes d’actifs.

A l’aube du dernier trimestre de l’année, la toile de fond mondiale reste favorable aux actifs financiers. Nous anticipons toujours un atterrissage en douceur de l’économie américaine en 2025. Le produit intérieur brut (PIB) réel des États-Unis devrait augmenter de 2% l’an prochain, l’Union européenne, la Suisse, le Royaume-Uni et le Japon enregistrant une croissance comprise entre 1% et 1,5%, tandis que la Chine et l’Inde progresseront respectivement de 4,5% et 6,5%. L’année 2025 devrait voir les banques centrales poursuivre l’assouplissement de leurs conditions monétaires. En Europe, les dernières données relatives à l’indice des prix à la consommation (IPC) se sont avérées inférieures aux attentes du marché, donnant à la Banque centrale européenne (BCE) une marge de manœuvre pour un abaissement plus rapide des taux.

Cette situation constitue un environnement solide pour les actifs risqués. Historiquement, les actions grimpent de 20% en moyenne dans les douze mois suivant une première baisse des taux d’intérêt par la Fed, pour autant qu’une récession puisse être évitée. En outre, dans l’année qui suit les élections présidentielles américaines, les marchés boursiers ont tendance à bien se comporter, quel que soit l’occupant de la Maison Blanche. En général, le programme de campagne du candidat élu est mis en œuvre au cours de la première année et donne une nouvelle impulsion aux marchés.

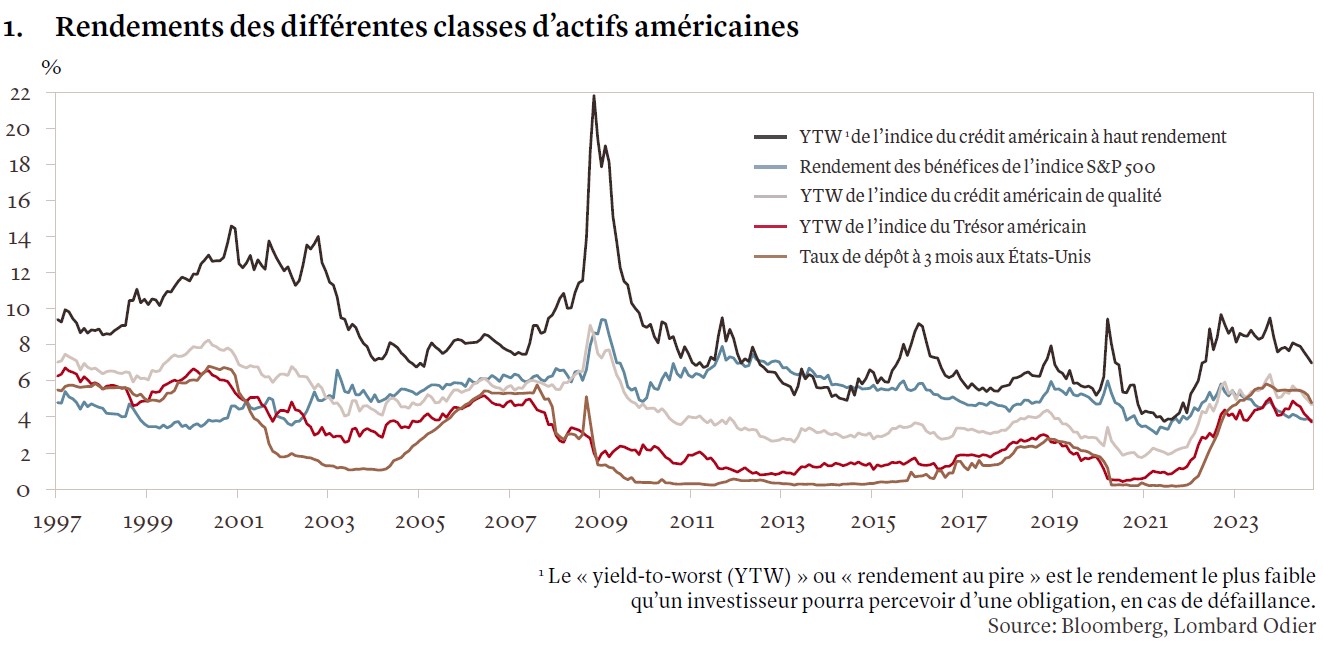

Mais comment les investisseurs sont-ils aujourd’hui rémunérés pour les risques qu’ils prennent dans les différentes classes d’actifs financiers? Aux Etats-Unis, le rendement des bénéfices des actions est de 3,7% environ, soit un niveau inférieur au rendement des obligations gouvernementales américaines à 10 ans et à celui des obligations de qualité, lequel avoisine les 5%. A noter que le rendement actuel des bénéfices des actions est également moindre que celui des obligations à haut rendement, de l’ordre de 7%. La prime de risque des actions américaines (l’écart entre le rendement des bénéfices et le rendement des obligations gouvernementales) est donc proche de zéro1 (voir graphique 1).

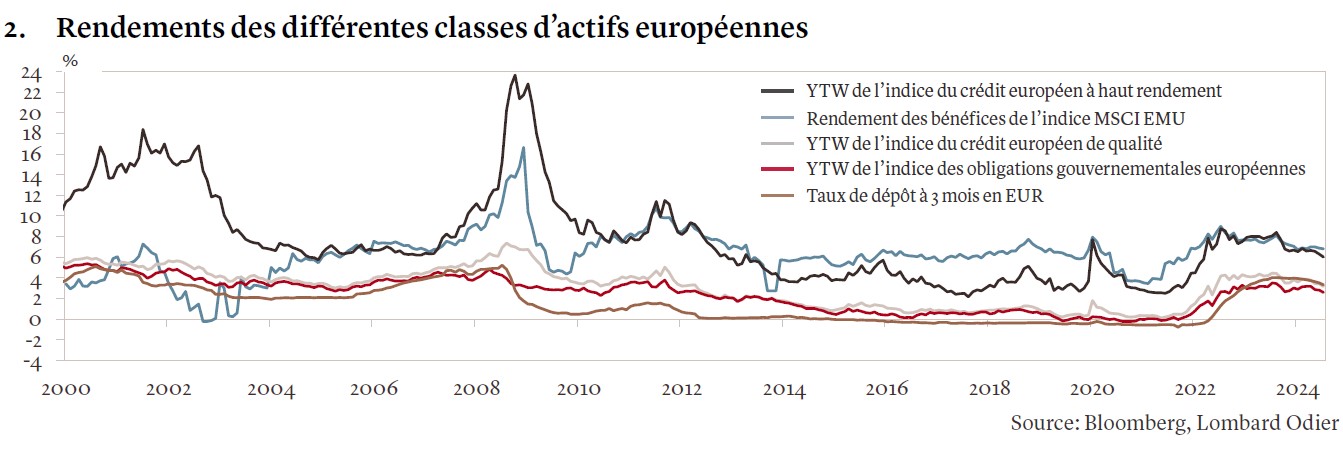

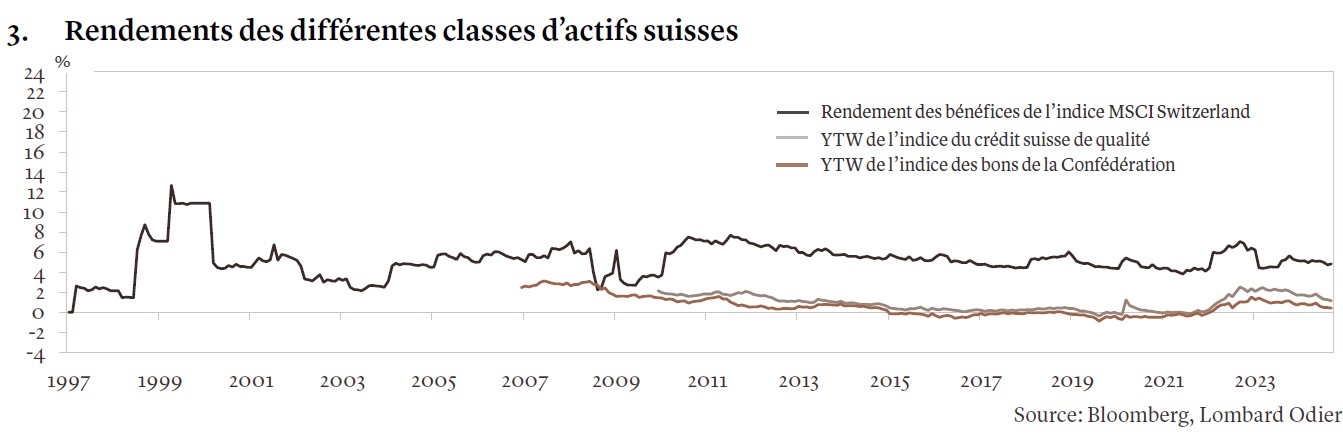

En Europe et en Suisse, la situation est différente. Les rendements des bénéfices des actions y sont respectivement de 7% et de 5%, contrastant avec des rendements globaux de 4% et 0,40% sur les obligations gouvernementales. La prime de risque des actions reste donc positive à 3%, un niveau proche de la moyenne, en Europe, et 4,6%, un niveau supérieur à la moyenne, en Suisse (voir graphiques 2 et 3).

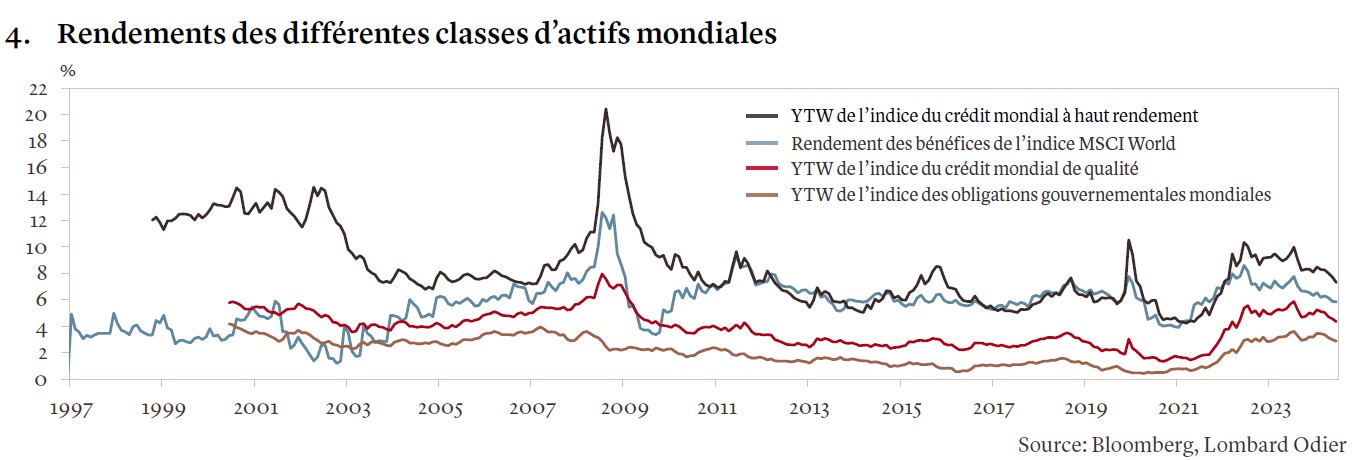

Sur le plan mondial, les obligations à haut rendement présentent actuellement les rendements les plus élevés parmi toutes les classes d’actifs (voir graphique 4). En comparaison, les actions affichent à peu près le même rendement que le crédit de qualité. Parmi ces actifs financiers, les obligations gouvernementales sont les moins risquées, mais elles offrent en contrepartie des rendements plus faibles.

Haut rendement, une analyse approfondie

Bien entendu, les investisseurs qui s’exposent au haut rendement doivent être conscients des risques de défaillance dans une conjoncture mondiale qui ralentit. Le faible taux de défaillance attendu explique en partie pourquoi la classe d’actifs se négocie actuellement à des spreads historiquement serrés par rapport aux obligations moins risquées. Pour 2025, Moody’s estime à 2,9% la probabilité de défaillance moyenne pour le segment du haut rendement dans sa globalité, ce qui constitue une base relativement basse pour un début de cycle de réduction des taux. Toutefois, même si les risques de défaillance devaient augmenter, les rendements actuels semblent suffisamment élevés pour absorber un élargissement modéré des spreads de crédit sans annihiler l’avantage de portage pour les investisseurs.

Aux Etats-Unis, les indices obligataires à haut rendement comportent également une part importante d’émetteurs du secteur de l’énergie, lesquels pourraient tirer parti d’une hausse des prix du pétrole due à d’éventuels chocs géopolitiques. Une seconde administration Trump pourrait apporter du soutien supplémentaire aux obligations américaines à haut rendement. Leur duration relativement courte, de 3,5 ans en moyenne, garantit une sensibilité limitée aux taux d’intérêt dans un scénario où les craintes d’inflation feraient leur retour parmi les investisseurs. Cela pourrait advenir si une Maison Blanche républicaine venait à augmenter les tarifs douaniers sur les importations ou à durcir la politique d’immigration, ce qui pousserait les salaires à la hausse. En revanche, si l’année 2025 devait consacrer une présidence Harris, l’exposition de l’indice S&P 500 aux valeurs technologiques de 31%, contre 7% pour l’indice à haut rendement, limiterait l’attrait du crédit comparativement aux actions.

Opportunités dans le segment européen du haut rendement

En Europe, les spreads moyens sur le haut rendement sont plus importants qu’aux Etats-Unis, et ce pour plusieurs raisons. Tout d’abord, les investisseurs dans les établissements financiers européens exigent une rémunération plus élevée pour les risques perçus qu’aux Etats-Unis. Deuxièmement, le secteur de l’énergie, où les spreads sont moindres, représente une part plus importante de l’univers du haut rendement américain. Enfin, la stagnation de l’industrie automobile allemande et les inquiétudes concernant les finances publiques françaises ont également creusé les spreads comparativement aux Etats-Unis. Ces spreads plus prononcés créent des opportunités.

Pour les investisseurs basés en euro, le crédit à haut rendement surpasse les actions, et tous deux offrent un meilleur rapport risque/rendement que les obligations de qualité et gouvernementales. Pour les investisseurs basés en franc suisse, l’immobilier et les actions suisses surpassent les obligations souveraines du pays et le crédit de qualité.

Suite aux performances particulièrement fortes des actions depuis le début de cette année, les obligations d’entreprise restent utiles aux portefeuilles. Elles ont par ailleurs commencé à apporter des avantages en termes de diversification, les corrélations entre actions et obligations étant retombées à des niveaux plus habituels. L’exposition actuelle de nos portefeuilles aux actions et à l’ensemble des obligations – de qualité et à haut rendement – correspond aux niveaux stratégiques. A quelques semaines des élections américaines, le paysage évolue rapidement en matière de risques et de rendements.

1 Cette mesure sous-estime peut-être légèrement la prime de risque des actions, puisqu’elle n’intègre que partiellement la croissance future des bénéfices.