L’incorporation du PE au sein d’une gestion traditionnelle est encore une pratique relativement récente.

Attirés par les superbes performances du Private Equity (PE), un nombre croissant de fondations de prévoyance investissent dans cette classe d’actifs aux caractéristiques de liquidité singulières. Elles le font typiquement en appoint de leurs investissements en actifs liquides (actions, obligations). Dans ce contexte, la mission du PE est claire: rehausser la performance du portefeuille.

Cependant, l’intégration du PE dans une allocation institutionnelle n’est pas toujours un exercice aisé tant les mécanismes de pilotage diffèrent de ceux des classes d’actifs liquides. Reconnaissons néanmoins que l’incorporation du PE au sein d’une gestion traditionnelle est encore une pratique relativement récente et qu’il est donc naturel que des zones d’ombre subsistent. Ainsi, nous entendons des comités d’investissement s’interroger sur l’apport réel du PE dans le portefeuille qu’ils supervisent. Il en ressort que la mesure de la performance est une source récurrente de perplexité. Selon l’usage, on mesure cette performance par la méthode du taux de rendement interne (TRI) alors que pour les fonds liquides on utilise la méthode «Time-Weighted Return» (TWR). L’investisseur institutionnel peut trouver déconcertant de faire appel à deux méthodes distinctes pour évaluer des investissements appartenant au même portefeuille. Y’aurait-il un biais dans la méthode TRI qui enflerait les performances du PE en comparaison de celle des fonds liquides mesurée par la méthode TWR? Non. En réalité, les méthodes mesurent deux choses différentes, prenant en compte ou non des variations de capital: la TWR gomme leur impact, celle du TRI les prend en considération.

Rappelons qu’au cours de l’investissement, un fonds de PE va effectuer des appels de capitaux successifs auprès des investisseurs et, le moment venu, leur retourner du cash. Chacun de ces événements modifie le capital investi. Un fonds de placement d’actifs liquides va lui aussi essuyer des variations de capital investi résultat des souscriptions et rachats effectués par la multitude des investisseurs dans le fonds. En définitive, le choix de la méthode dépend de qui détermine les flux de capitaux. Dans le cas du PE, c’est le gérant qui a la pleine maîtrise des flux: c’est lui qui décide du montant et du timing des appels de capitaux et c’est lui qui décide quand le cash est retourné aux investisseurs. Le gérant PE va donc adopter une méthode qui reflète ses décisions, d’où le choix du TRI. Pour les fonds liquides, les rôles s’inversent. Ce sont les investisseurs qui décident: rassurés par des marchés haussiers, ils souscrivent des parts de leur fonds préféré alors que contrariés par une nouvelle macroéconomique moins favorable, ils se les font racheter. Le gérant subit alors leurs décisions. Quelle méthode le gérant doit-il adopter pour mesurer sa performance? Celle qui efface les effets des flux sur lesquels il n’a aucune discrétion, c’est-à-dire la TWR. Le choix de la méthode semble donc raisonné.

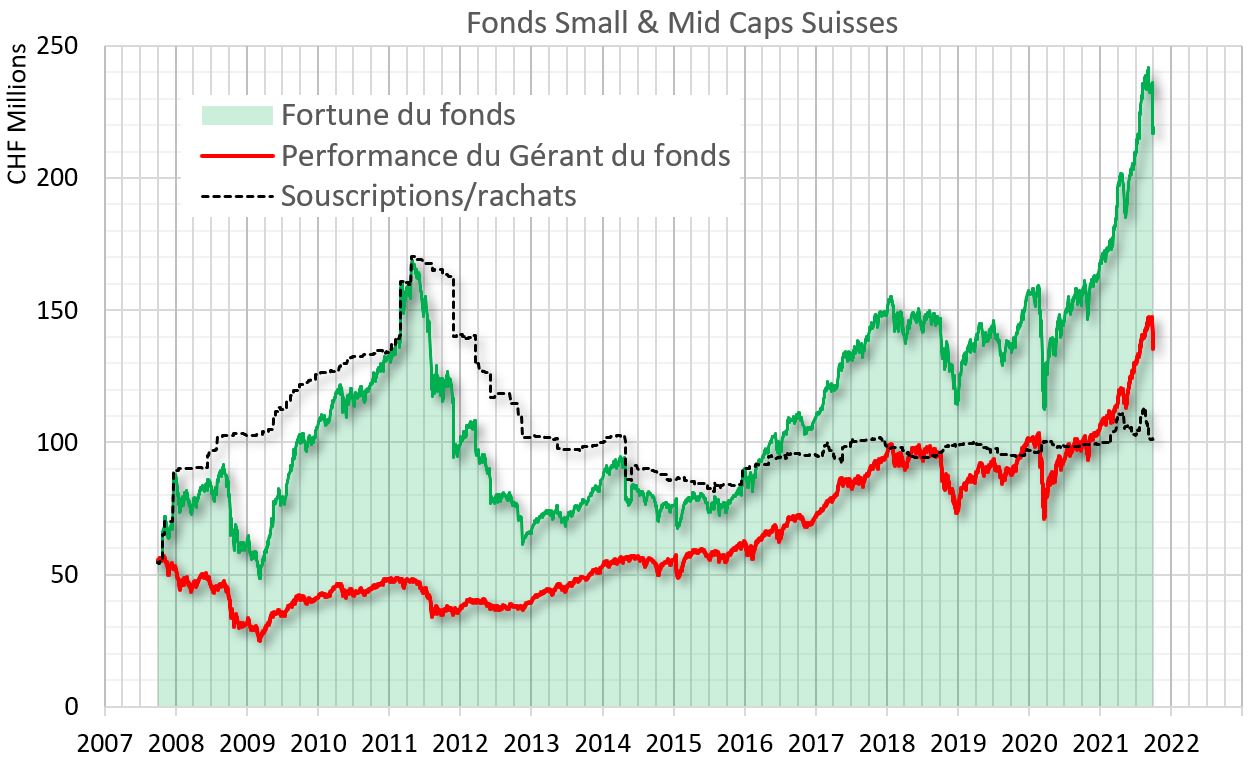

Mais comment interpréter un résultat lorsque, pour un même investissement, la performance TWR diffère de celle du TRI? Illustrons ce cas en analysant un fonds réputé qui gère des actions Small & Mid Caps suisse. Le graphique montre l’évolution de la fortune du fonds du 30 septembre 2007 au 30 septembre 2021. Pendant ces 14 ans, la performance annuelle moyenne TWR est de 6,77% alors que la TRI est de 5,44%.

La différence entre ces deux chiffres indique les variations de capital causées par les investisseurs qui ont péjoré les résultats réalisés par le gérant. Le graphique nous permet de mieux en comprendre la raison. La courbe «traitillée», qui représente les apports cumulés des investisseurs, indique une croissance soutenue des apports jusqu’en avril 2011, suivie d’une période de retraits déclenchée par la crise de 2011. Pendant cette deuxième période, des sorties importantes ont été effectuées par les investisseurs lorsque la valeur des actifs était déprimée: un timing malencontreux qui se reflète dans la performance TRI mais pas dans la TWR. Nous pouvons donc affirmer que, collectivement, les investisseurs ont retranché 1,32% par année à la performance générée par le gérant du fonds.

Pour conclure, afin d’améliorer sa performance, le gérant d’un PE optimise l’allocation du capital en appelant les capitaux le plus tard possible et en les rendant dès qu’il ne trouve pas d’investissement-cible à la hauteur de ses ambitions. La méthode du TRI va refléter favorablement cette optimisation temporelle. Elle peut cependant être source d’embarras pour l’investisseur qui doit trouver une source de rendement pour le cash en attente d’être appelé et pour le cash rendu par le gérant. Au vu des superbes rendements promis par le PE, l’investisseur aurait préféré être intégralement investi dès le premier jour, mais ce n’est pas ainsi que fonctionne ce type d’investissement. Il faut le garder à l’esprit en comparant les performances.