Quelles alternatives pour améliorer le rendement de ses actifs tout en bénéficiant d’un levier fiscal?

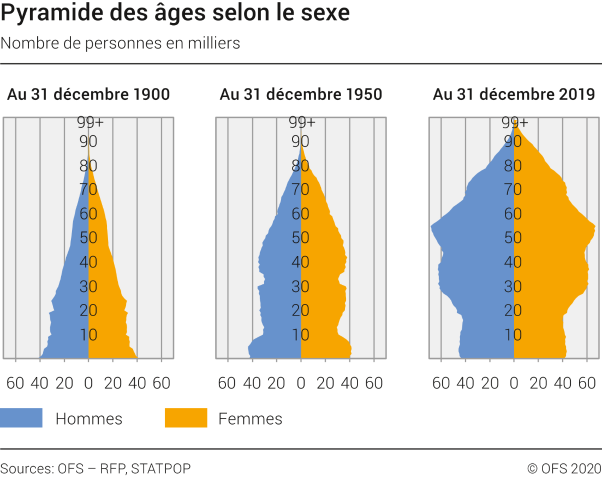

En 2030, 45% de la population suisse appartiendra à la génération des «baby-boomers». Aujourd’hui, les conséquences de ce pic de natalité apparaissent, et plus spécifiquement dans le cadre de la gestion des retraites. Comment les caisses de pension pourront-elles faire face à une forte baisse du nombre de cotisants et à une augmentation du nombre des retraités?

Dans un contexte de taux bas, c’est une réelle problématique. Selon l’OFAS, pour assurer le versement des rentes et maintenir la viabilité du système, il faudrait un rendement de 5% des avoirs de prévoyance. Force est de constater que les rendements des capitaux du 2e pilier sont inférieurs à ce seuil.

Le Conseil fédéral s’est saisi du sujet, pourtant aucune réforme n’a abouti à ce jour. Ainsi, l’objectif d’assurer un niveau de vie correspondant à 60% du dernier revenu avec le 1er et le 2e pilier est aujourd’hui difficilement atteignable.

C’est pourquoi, il paraît important de prendre des mesures individualisées durant la vie active. C’est envisageable depuis la modification de l’Ordonnance sur la prévoyance professionnelle vieillesse, survivants et invalidité (OPP 2) du 1er octobre 2017 qui permet de choisir une stratégie de placement pour la part sur-obligatoire des avoirs du 2e pilier ou «Bel Etage» (ou partie 1E). Il s’agit d’une réelle opportunité pour les salariés et les entreprises.

La loi encadre les possibilités d’investissement, qui demeurent plus flexibles que pour la partie obligatoire. Ainsi, il est possible de s’adapter aux exigences de rendement et à l’appétit au risque de l’assuré. En effet, l’institution de prévoyance peut proposer jusqu’à dix stratégies de placement dont les risques sont variables.

Se faire accompagner afin de définir une stratégie globale pour son patrimoine est aujourd’hui déterminant. Or, la majorité des professionnels, concentrés sur le développement de leur activité, délaissent le 2e pilier, pourtant si important lors du passage à la retraite, mais pas seulement. Le 2e pilier couvre les risques de décès, d’invalidité et offre une sécurité pour les proches, y compris les concubins.

Cette enveloppe présente d’autres atouts, comme la possibilité d’effectuer des rachats pour combler les lacunes de prévoyance. Ces versements viennent accroître les avoirs de prévoyance et ainsi assurer un train de vie plus confortable à la retraite. Le second avantage concerne l’économie fiscale. En effet, le montant du rachat vient en déduction du revenu imposable, ce qui peut représenter pour les plus hauts revenus une économie fiscale à hauteur de 46% du montant du versement pour le canton de Genève, 41% dans le canton de Vaud ou 41,9 dans le canton de Zurich.

Précisons également que cette enveloppe de prévoyance n’est soumise ni à l’impôt sur le revenu ni à l’impôt sur la fortune. Il est donc envisageable d’orienter la gestion de ces avoirs vers la perception de dividendes qui seraient imposables s’ils ne faisaient pas partie des avoirs de prévoyance.

La composition de la rémunération du gérant ou du chef d’entreprise doit trouver un équilibre entre le versement de dividendes imposé de manière préférentielle et non soumis aux charges sociales et un salaire imposé en totalité et soumis aux charges sociales, conformément aux directives de l’OFAS. Certains ont tendance à privilégier le versement de dividendes plutôt qu’un salaire, plus léger en termes de charges sociales. Cependant, dans la mesure où le dividende n’est pas assuré par le 2e pilier, il convient de trouver un équilibre personnalisé.

Une rente complète (cotisations sur le 2e pilier obligatoire du 1er janvier suivant les 20 ans jusqu’à l’âge légal de la retraite) représente une rente annuelle maximale de 21’510 francs. On comprend tout de suite l’intérêt pour le salarié de cotiser à un 2e pilier sur obligatoire.

D’autant plus que pour la partie 1E, l’entreprise n’a plus besoin de provisionner les risques de pertes sur le patrimoine de prévoyance géré. Son bilan s’en retrouve donc allégé. De son côté, le salarié peut optimiser le rendement de cette partie de son capital de prévoyance géré de manière individuelle. Il en supporte les risques de perte de gestion.

Offrir un plan 1E permet au futur employeur d’attirer des cadres supérieurs intéressés par une gestion individuelle et plus performante d’une partie de leurs avoirs de prévoyance.

Les caisses de pension subissent la situation actuelle. Le vieillissement de la population, combiné aux contraintes de gestion dans un environnement de taux bas et à la politique collective de placement, rendent l’avenir des assurés incertain.

Pourtant, il existe des alternatives pour améliorer le rendement de ses actifs tout en bénéficiant d’un levier fiscal avec une gestion de fortune plus adaptée aux attentes de l’assuré.

En conséquence, un bilan personnalisé s’impose le plus en amont possible pour assurer le maintien de son niveau de vie à la retraite.