Les investisseurs institutionnels sont de plus en plus nombreux à poser cette question. Le GIEC nous fait part de quelques défis, opportunités et principes de base.

De nombreux clients institutionnels se fixent des objectifs de neutralité carbone ou de décarbonation, mais ils ont généralement quelques difficultés à définir les modalités pratiques de leur mise en œuvre.

Après tout, qu’entend-on par neutralité carbone? Comment suivre les progrès réalisés? Et quelles décisions d’investissement concrètes doivent-ils prendre?

La décarbonation représente un défi à bien des égards. Premièrement, il y a la question du présent par rapport au futur. A quel horizon les investisseurs institutionnels souhaitent-ils parvenir à la décarbonation? Sur quelle base? Les intensités carbones actuelles offrent un point de départ évident (et sont les plus faciles à mesurer), mais l’objectif est d’atteindre des émissions futures beaucoup plus faibles, qui doivent être évaluées et suivies.

Pour ce faire, il est nécessaire d’avoir une certaine visibilité des objectifs et des trajectoires en matière d’émissions des entreprises dans lesquelles ils investissent – et ils doivent se demander dans quelle mesure ceux-ci sont-ils crédibles? Les investissements qu’elles réalisent sont-ils suffisants? Il faudra donc s’appuyer sur des hypothèses, et une agrégation au niveau du portefeuille au moyen d’outils, tels que l’augmentation implicite de la température ou encore des analyses de scénarios de la valeur en risque carbone. Pour nombre de nos clients, la question la plus importante est sans doute de savoir comment atteindre au mieux leurs objectifs de décarbonation tout en maintenant - voire, de préférence, en améliorant - leurs objectifs de rendement.

Deuxièmement vient la question du portefeuille par rapport à l’économie mondiale. La décarbonation d’un portefeuille n’est pas synonyme de décarbonation de l’économie mondiale. Jusqu’à présent, les émissions mondiales demeurent relativement élevées.

Et les cyniques pourraient arguer que la décarbonation n’est que le reflet d’une volonté d’afficher une conduite vertueuse, surtout si celle-ci est effectuée de manière simpliste. Certains pourraient supposer que les propriétaires universels, comme les fonds de pension et les assureurs, sont tellement liés aux marchés des capitaux qu’ils ne peuvent même pas se désengager. Ils n’ont d’autre choix que de prendre la responsabilité de guider les sociétés dans lesquelles ils investissent afin qu’elles réussissent leurs transitions, notamment celle en faveur de la neutralité carbone. Le principal défi est la décarbonation des plus gros émetteurs, mais c’est également la meilleure opportunité de faire baisser les émissions mondiales. Il ne s’agit donc pas de simples sorties d’investissement, mais d’un engagement profond et résolu.

Troisièmement, qu’implique la décarbonation pour les profils financiers de rendement/risque? Une évolution trop rapide ou trop lente pourrait entraîner des risques financiers importants. Une évolution trop lente peut engendrer de lourdes pertes au niveau des actifs échoués ou des entreprises qui ne sont pas disposées à changer. De même, une évolution trop rapide peut se traduire par une perte d’activité coûteuse ou une opportunité manquée. Par ailleurs, certaines problématiques sont plus difficiles à résoudre, notamment celles décrites dans cet article.

Alors, comment procéder et suivre les progrès réalisés? Pour relever ces trois défis, il faut disposer d’un tableau de bord de données solide, ainsi que d’outils diversifiés qui formulent des hypothèses non seulement sur la trajectoire de décarbonation du portefeuille, mais aussi sur ses conséquences financières (défi n°3) et sur les effets de la décarbonation de votre portefeuille dans le contexte économique mondial (défi n°2). Ce tableau de bord doit permettre de suivre d’une part les progrès réalisés par les entreprises en portefeuille au fil du temps et pour l’ensemble des horizons temporels et d’autre part, les progrès réalisés par les investisseurs en termes de décisions d’investissement et de résultats de leur engagement.

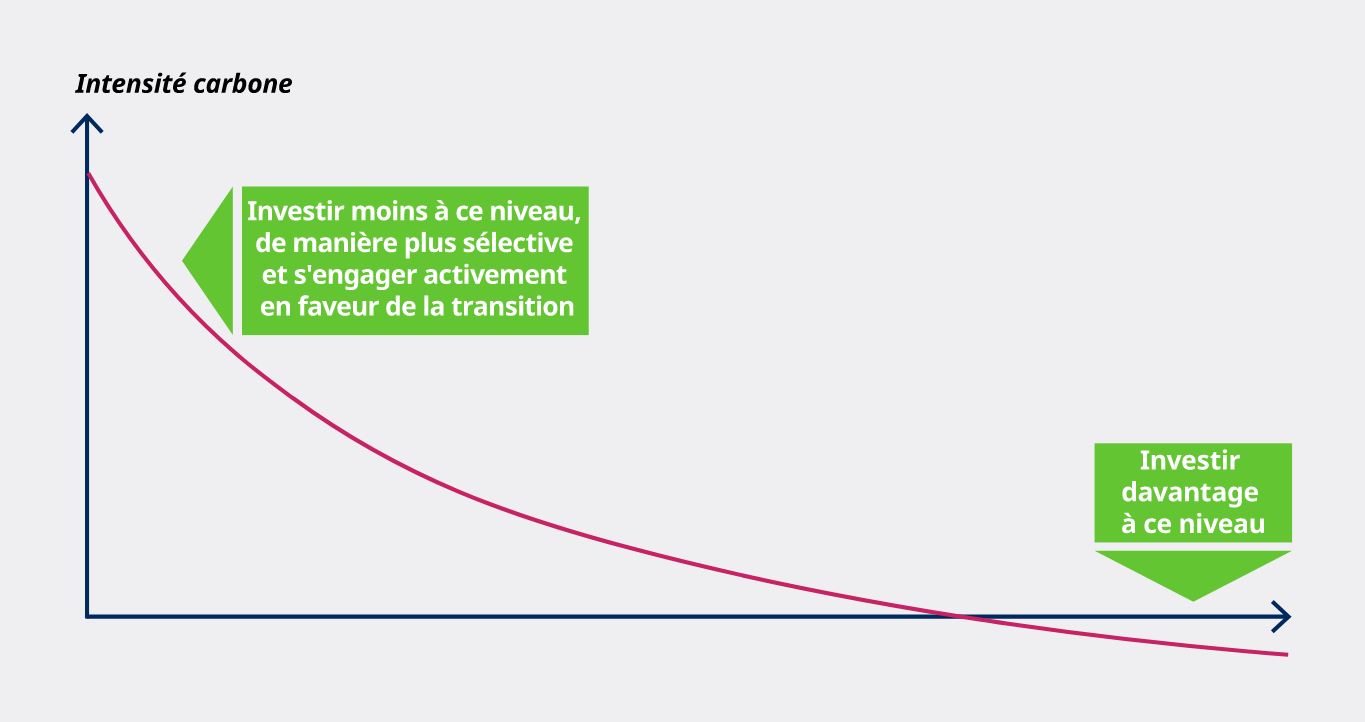

Pour passer à l’action, il faut d’abord mettre en place la bonne gouvernance fixer des objectifs, prendre des mesures durables, élaborer le tableau de bord, puis commencer à le piloter. L’action en elle-même peut prendre deux formes transférer ses actifs vers des actifs qui décarbonent et s’engager auprès des actifs qui posent le plus de difficultés. Le graphique ci-dessous montre qu’en classant les actifs en fonction de leur intensité carbone (encore une fois, ce n’est que le point de départ), les investissements doivent idéalement être déplacés vers la droite, tandis qu’un fort engagement doit être pris pour ceux sur la gauche. Au fil du temps, l’ensemble de la courbe devrait s’infléchir, le changement le plus spectaculaire se situant à gauche.

Dans la pratique, il existe plusieurs façons de procéder. Par exemple, un fonds de pension suisse m’a expliqué avoir sorti de son portefeuille les entreprises les plus émettrices, s’être engagé auprès d’entreprises demeurant fortement émettrices et avoir transféré des investissements listés vers des actifs non cotés, car ces derniers ont tendance à avoir des intensités carbone beaucoup plus faibles du fait d’expositions différentes (par ex., davantage à la santé, à la technologie et aux services).

L’exemple très public du gigantesque fonds de pension néerlandais PFZW, qui exige un plan de transition crédible pour ses participations dans les secteurs pétroliers et gaziers, en est une bonne illustration. PFZW indique la manière dont il procède. Jusqu’à présent, il s’est désengagé de 192 entreprises, il est en discussion avec 12 entreprises, et les autres doivent encore être examinées.

Au final, PFZW prévoit de détenir seulement quelques dizaines de positions pétrolières et gazières au lieu de 400. Ainsi, à moins qu’il ne souhaite réduire considérablement son exposition au secteur, PFZW devra augmenter la taille de ses positions et adopter une gestion plus active que passive.