Economie

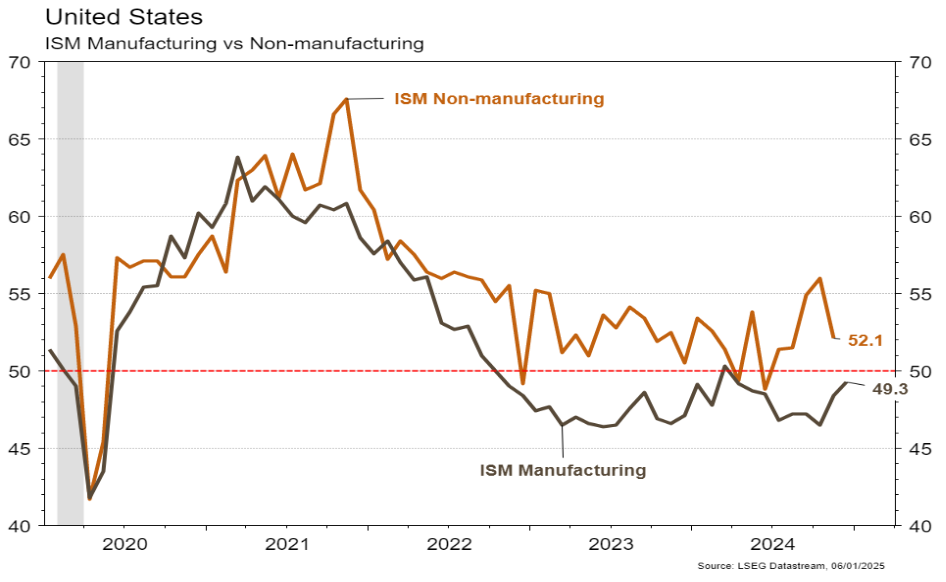

Les quelques statistiques publiées aux Etats-Unis ont été plutôt satisfaisantes. L’ISM manufacturier en particulier remonte plus qu’attendu (de 48,4 à 49,3 vs 48,2 est.) en décembre ce qui compense la chute du PMI de Chicago en décembre (de 40,2 à 36,9). En octobre, les prix des maisons ont progressé de 0.4% m/m, en ligne avec les attentes. Dans la zone euro, la croissance de l’agrégat monétaire M3 accélère de 3,4% a/a à 3,8% a/a, plus qu’attendu en novembre (3,5% est.) En Chine, la confiance des directeurs d’achats s’améliore en décembre et surprend agréablement dans le secteur des services (le PMI passe de 50 à 52,2) alors qu’elle stagne dans le secteur manufacturier (50,1 vs 50,3 en novembre).

Limites planétaires

Selon l’Agence Internationale de l’Energie (AIE), l’électrification va accélérer dans les prochaines années. Alors que la demande électrique a crû 1,4x plus vite que la demande globale d’énergie sur la période 2000-2010 et deux fois plus vite sur la période 2010-2023, l’AIE estime que la demande électrique croîtra six fois plus vite que la demande globale d’énergie sur la période 2023-2035. Rappelons que l’électrification des usages est l’une des clés de la décarbonation de l’économie.

Obligations

Aux US, l’ISM manufacturier a marqué un rebond (+0,9 m/m) bien qu’il soit toujours en territoire de contraction, tandis que la composante emploi continue de se détériorer (-2,8 m/m). Les taux se sont légèrement contractés (2Y -5pb/10Y -3pb) en conséquence, sur une semaine marquée par une faible liquidité, à quelques jours du changement de gouvernement et après que la Fed a coupé son taux directeur de 25pb comme attendu le 18 décembre. En Europe, en raison des incertitudes politiques persistantes, les taux 10Y ont continué leur ascension (Bund +3pb/OAT +8pb).

Sentiment des traders

Bourse

Après des séances en dents de scie la semaine passée, nous entrons dans le vif du sujet avec les publications des PMI finaux et des statistiques de l’emploi des deux côtés de l’Atlantique. Le CPI et le PPI seront également publiés en zone euro alors qu’aux Etats-Unis, nous aurons les commandes de biens durables et l’ISM des services entre autres. Les indices ouvraient dans le vert sans grande conviction.

Devises

Après avoir touché un plus bas à €/$ 1,0226 en fin de semaine dernière, l’euro tente un rebond à 1,0340. En ce début d’année, nous restons positifs sur le dollar. Les premières tendances seront données cette semaine par les chiffres de l’inflation en Europe et l’emploi US. Les traders restent prudents en attendant les premières déclarations de D.Trump le 20 janvier. Le franc s’affaiblit légèrement à €/CHF 0,9380. Le JPY reste faible à $/JPY 157,75. Nos fourchettes sont: €/$ 1,0225- 1,0390, €/CHF 0,9256-0,9435, £/$ 1,2332, XAU/$ 2'606-2'668.

Marchés

La bonne surprise de l’ISM manufacturier a permis de limiter la baisse des actions US à -0,4%, alors qu’elles sont en hausse de 0,2% en Europe. Le recul dans les marchés émergents (-0,9%) s’explique en partie par la vigueur du dollar (dollar index: +0,9%) qui n’empêche pas celle des cours de l’or (+1%). Les taux souverains à 10 ans sont plutôt stables en dollar et en euro, mais le «spread» Fra-All se creuse (+5pb à 79pb). À suivre cette semaine: ISM des services, «minutes» de la Fed, rapport sur l’emploi et confiance des ménages (Univ. du Michigan) aux Etats-Unis; indices des prix à la consommation, taux de chômage, indices de confiance de la CE (économie, industrie et services) et ventes de détail dans la zone euro; indices des prix à la consommation et à la production, réserves de change et balance commerciale en Chine.

Marché suisse

A suivre cette semaine: CA du commerce de détail novembre (OFS), CA des services octobre (OFS), inflation décembre et 2024 (OFS), résultats 2024 (provisoires) et réserves de devises à fin décembre (BNS) et chômage décembre et 2024 (Seco). Sika publiera son chiffre d’affaires 2024 et VAT Group ses résultats provisoires 2024.

Actions

BYD (Satellites) a vendu 4’272’145 voitures en 2024 (+41% a/a, après +67% a/a en 2023) et s’affiche comme premier constructeur sur le marché chinois et premier constructeur de «New Energy Vehicles – NEV» sur le marché mondial.

Le président de MICROSOFT (Core Holdings), Brad Smith, a annoncé vendredi dernier que le groupe prévoyait d’allouer 80 milliards de dollars en dépenses d’investissements (Capex) pour l’exercice fiscal 2025. Plus de 50% de ces investissements seront dédiés à la construction et à l’optimisation de centres de données, afin de répondre à une demande croissante en capacité et soutenir le déploiement des nouvelles technologies. Cette décision intervient notamment dans un contexte où Microsoft a rencontré des contraintes de capacité, affectant la croissance d’Azure au cours des deux derniers trimestres. À noter que ce montant dépasse largement les attentes du consensus, qui s’élevaient à 62,5 milliards de dollars selon FactSet.

UBS (Satellites): selon le WSJ, une enquête de la commission sénatoriale américaine a révélé que des comptes liés aux nazis découverts par la banque dans les années 1990 n’avaient pas été divulgués aux enquêteurs. UBS s’est engagée à résoudre ce problème en réengageant Neil Barofsky, le médiateur indépendant que CS avait licencié. La coopération d’UBS a été saluée par les autorités américaines et nous ne prévoyons pas d’impact financièrement disproportionné.

Graphique du jour

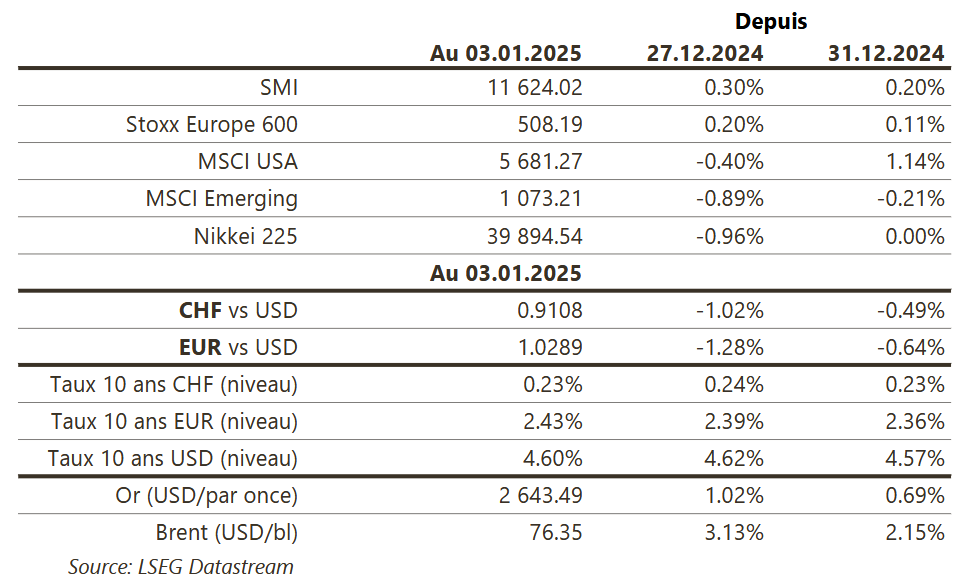

Performance