Une semaine à peine s’est écoulée depuis le passage à la nouvelle année, pourtant, le sentiment grandit que 2023 pourrait être une meilleure – ou une moins mauvaise – année que prévu pour la zone euro.

La baisse du prix du gaz, la décrue de l’inflation globale et l’amélioration des données d’enquête en décembre ont donné le sentiment que l’année 2023 pourrait être meilleure que prévu pour la zone euro. Les résultats des enquêtes sont de bon augure pour la dynamique de la croissance à la fin 2022. Cela qui pourrait créer un acquis de croissance favorable pour 2023 et renforcer l’espoir d’une diminution des relèvements de taux par la BCE sous l’effet de la baisse de l’inflation. La prudence s’impose toutefois.

L’inflation globale reste bien trop élevée et l’inflation sous-jacente a augmenté en décembre. De plus, les données d’enquête ne fournissent aucune information, ou presque, sur le rythme de la croissance au-delà du premier trimestre.

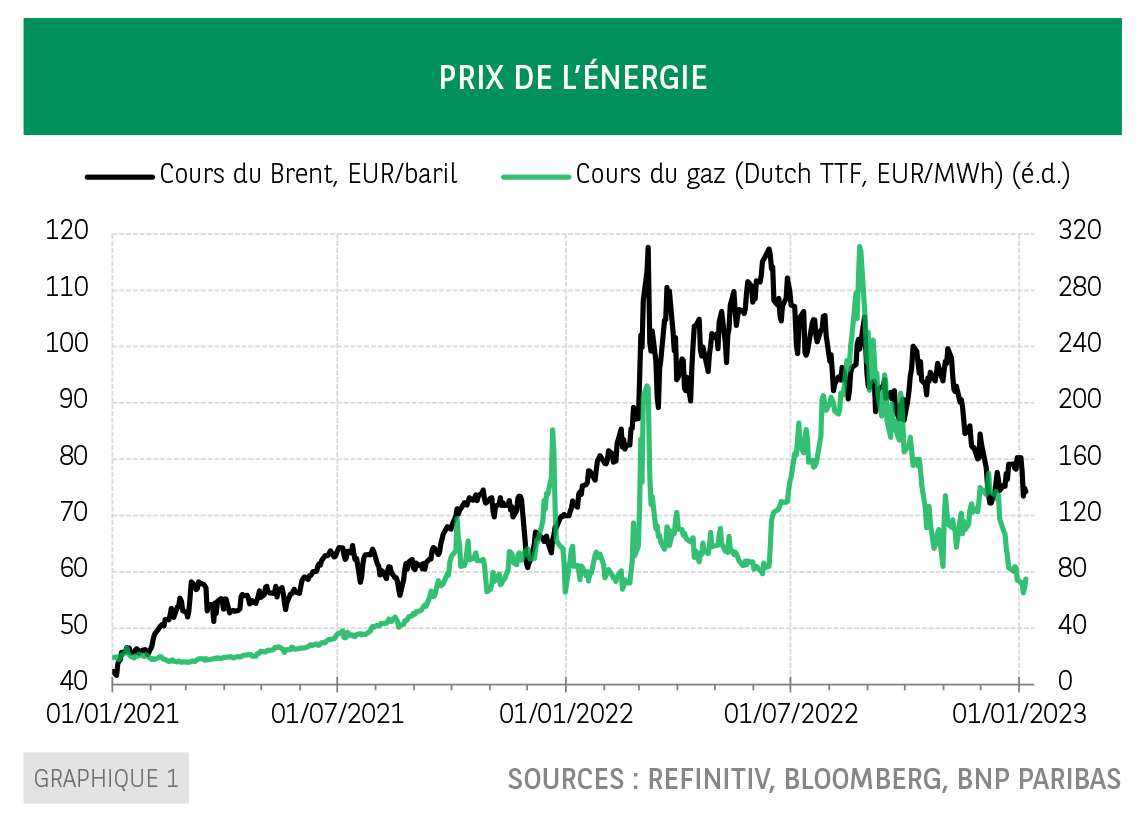

Une semaine à peine s’est écoulée depuis le passage à la nouvelle année, pourtant, le sentiment grandit que 2023 pourrait être une meilleure – ou une moins mauvaise – année que prévu pour la zone euro. Le prix du gaz (graphique 1) a retrouvé les niveaux antérieurs à la guerre en Ukraine – à la faveur de la douceur hivernale observée jusqu’à présent, de niveaux de stocks très élevés et de la baisse de consommation du gaz. De plus, l’inflation totale a baissé en décembre par rapport au mois précédent – baisse de -0,3% contre +0,8% attendu par le consensus de Bloomberg – et les indices des directeurs d’achat pour l’industrie manufacturière et les services ont augmenté, respectivement à 47,8 et 49,8, portant le PMI composite à 49,3 en décembre.

De plus, l’indicateur du sentiment économique de la Commission européenne a progressé pour le deuxième mois d’affilée en décembre.

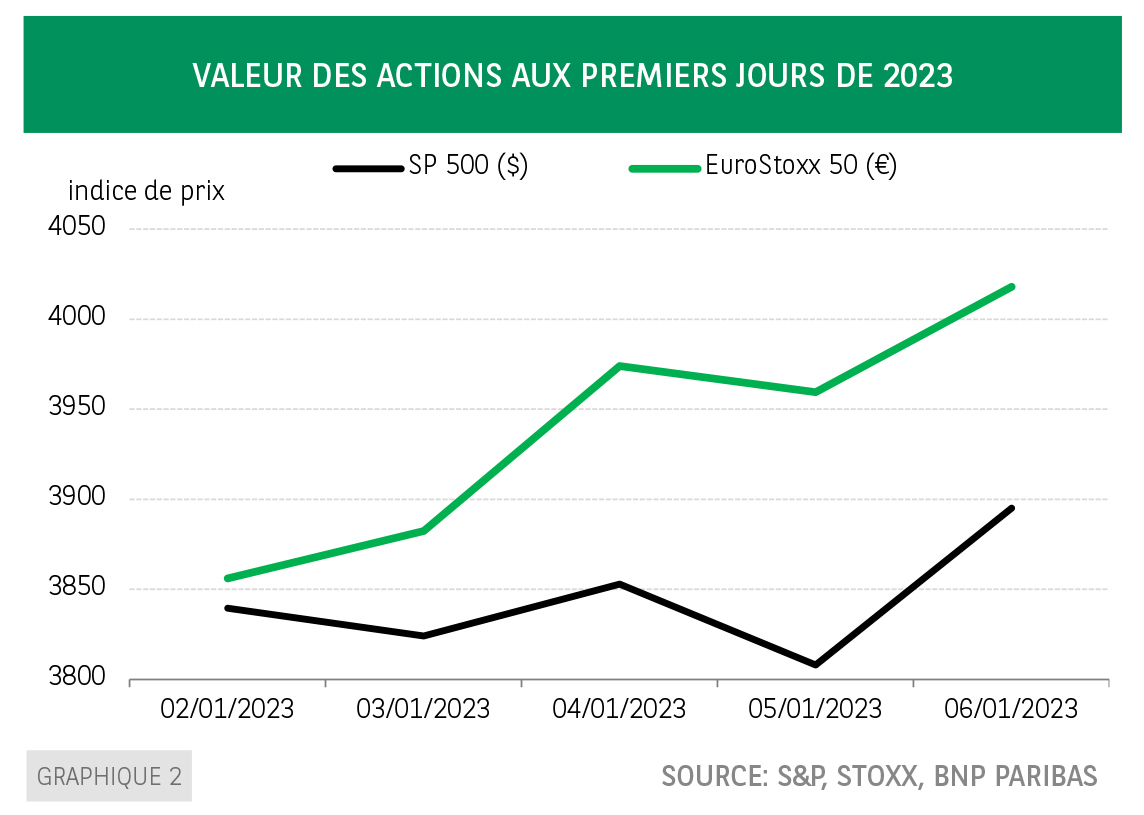

Sans surprise, les actions européennes grimpent depuis le début de l’année, l’EuroStoxx 50 surperformant le S&P500 (graphique 2). Ces évolutions et données ont conduit plusieurs commentateurs à soutenir que la récession serait moins grave que prévu jusqu’ici.

Toutefois, si une telle probabilité a, de fait, augmenté, la prudence reste de mise. Certains arguments plaident en faveur d’un scénario «haussier» – une récession plus légère – tandis que d’autres vont dans le sens d’un scénario «baissier», indiquant qu’il est encore prématuré de se laisser aller à plus d’optimisme.

Le raisonnement sur lequel repose l’évaluation plus positive est le suivant: le recul des prix du pétrole et du gaz sera bénéfique pour les ménages et les entreprises et devrait accélérer le processus de désinflation en 2023. Ce qui, à son tour, devrait conduire à un ralentissement du rythme et de l’ampleur du resserrement monétaire. De plus, le rebond du PMI composite en décembre est de bon augure pour la croissance du PIB réel au quatrième trimestre 2022 et au premier trimestre de cette année.

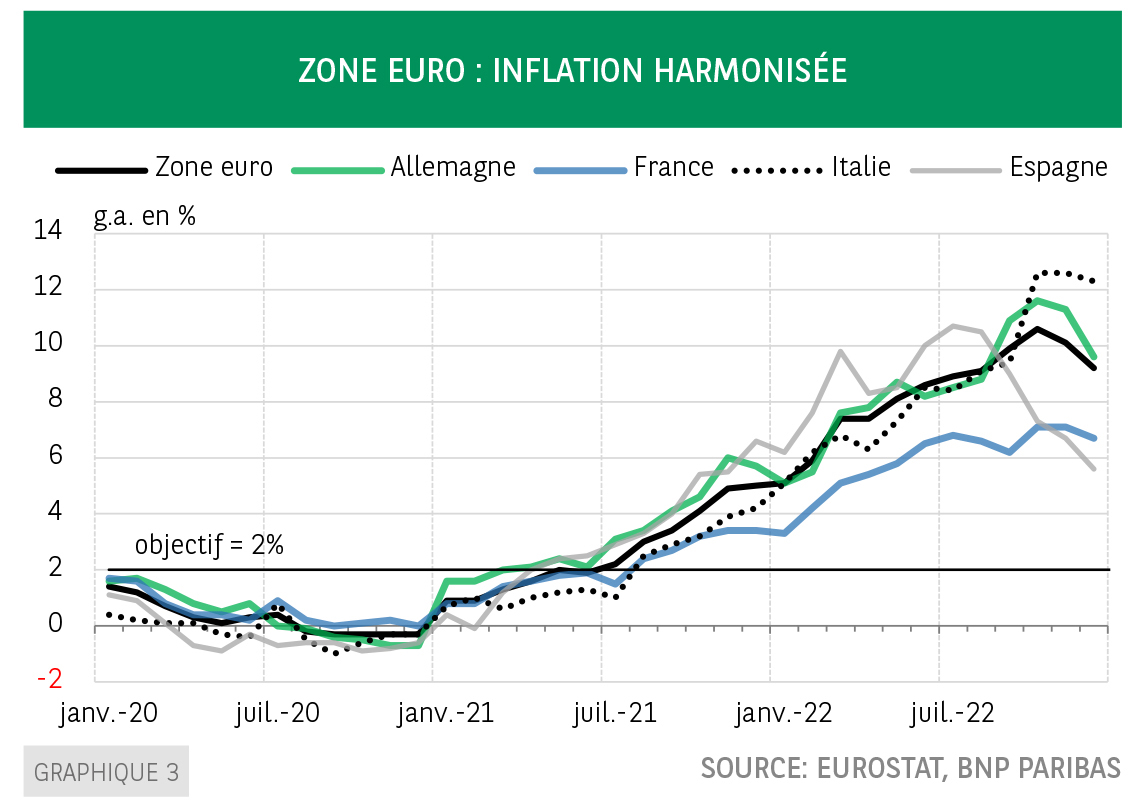

Ces perspectives prometteuses doivent néanmoins être nuancées. Premièrement, l’inflation globale a certes commencé à refluer dans la zone euro, mais l’écart par rapport à l’objectif de la BCE reste considérable (graphique 3).

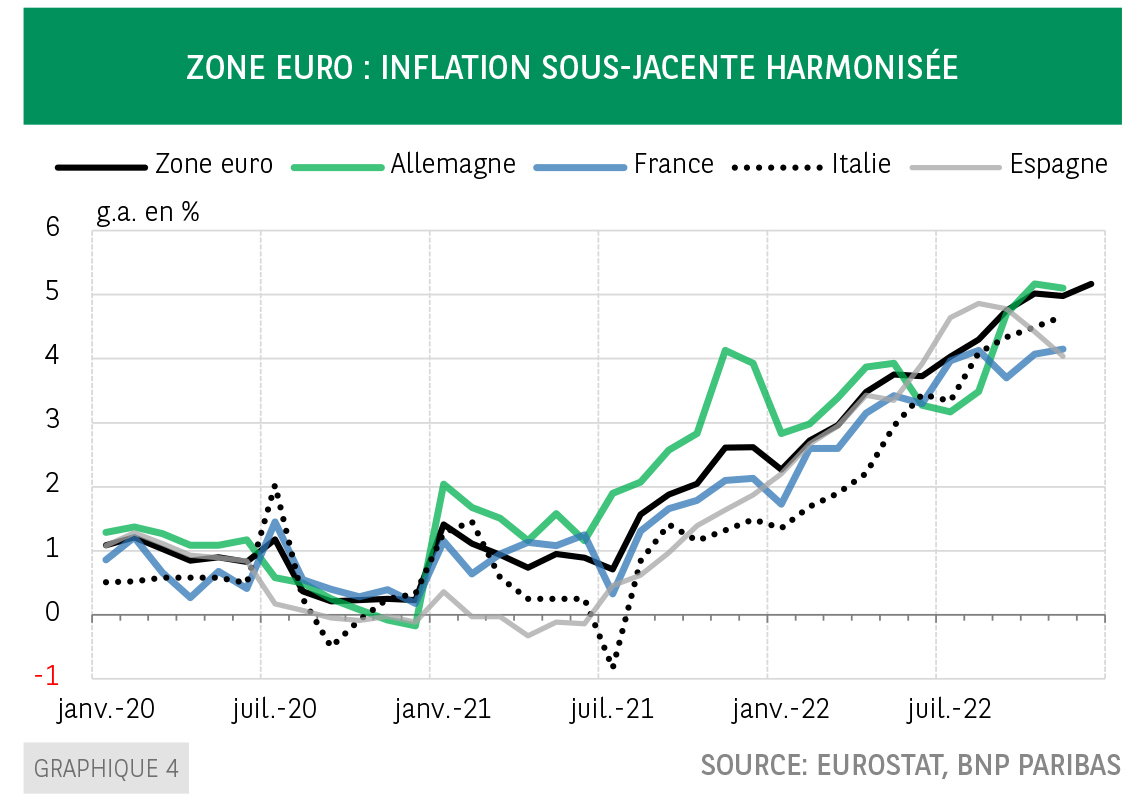

De plus, l’inflation sous-jacente s’est accélérée en décembre, à la fois en glissement annuel et mensuel (graphique 4). Deuxièmement, le prix du gaz pourrait de nouveau augmenter dans le courant de l’année lorsque les stocks devront être reconstitués. Troisièmement, la fermeté du discours de la BCE après la réunion du Conseil des Gouverneurs en décembre a été suivi de messages indiquant que le resserrement était loin d’être terminé.

François Villeroy de Galhau, gouverneur de la Banque de France, a récemment indiqué: «après avoir atteint en décembre un niveau proche du «taux d’intérêt neutre» à 2%, nous entamons la deuxième phase vers la stabilisation monétaire: il serait souhaitable d’atteindre le bon «taux terminal» d’ici l’été prochain, mais il est trop tôt pour préjuger de son niveau». Il a également mentionné le rôle de l’inflation sous-jacente dans la détermination de l’orientation appropriée de la politique monétaire. Son homologue de la banque centrale néerlandaise a estimé, quant à lui, que la BCE n’avait «jusqu’ici parcouru que la moitié du chemin dans son cycle de resserrement et qu’elle devait se préparer à un combat de longue haleine pour juguler l’inflation».

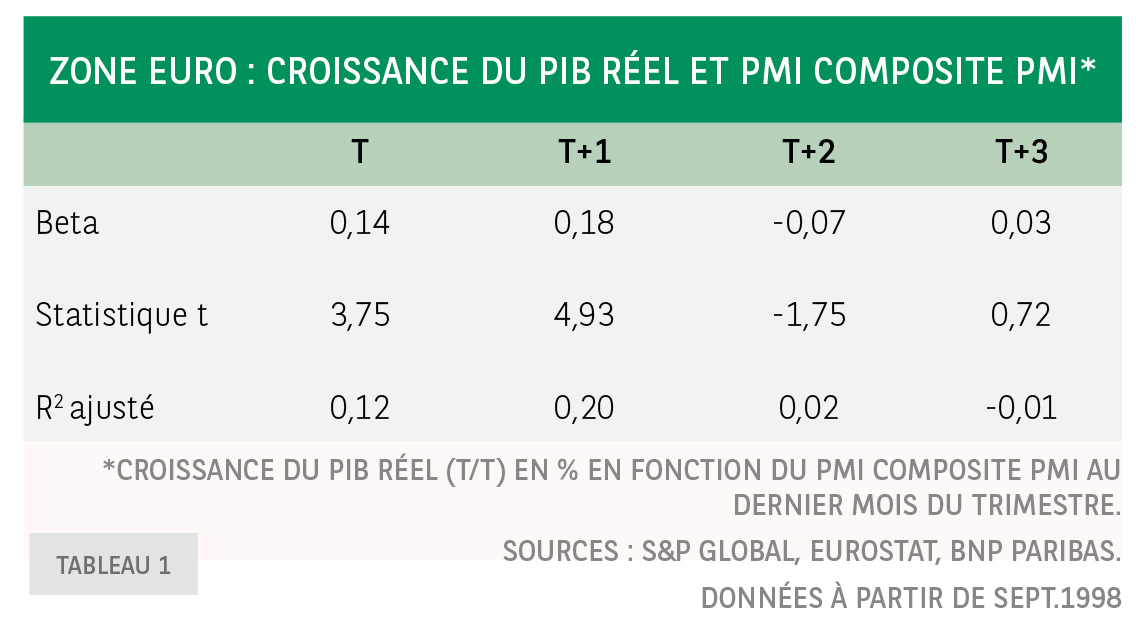

Enfin, il faut se garder de tirer trop de conclusions des données récentes. Le rebond de l’indice PMI composite en décembre et la progression de l’indicateur du sentiment économique de la Commission européenne sont, bien sûr, de bonnes nouvelles: la croissance du PIB à la fin de 2022 pourrait être meilleure qu’attendu et créer un acquis de croissance positif pour cette année. Cependant, les données d’enquête ne donnent aucune indication, ou presque, sur l’évolution de la croissance du PIB au-delà du premier trimestre de cette année. Comme le montre le tableau, la relation entre la croissance et le PMI composite n’est significative que pour le trimestre en cours (T) et le suivant (T+1). Au-delà, le PMI ne fournit aucune information statistiquement significative sur la croissance du PIB réel.

Même pour le trimestre en cours et le suivant, il convient de rester prudent car, comme le montre le R² ajusté bas, les fluctuations de la croissance sont en grande parte étrangères à l’évolution du PMI. Par ailleurs, l’enquête de la Commission européenne n’est significative d’un point de vue statistique que pour estimer la croissance du trimestre en cours. En conclusion, les données récentes sont manifestement de bonnes nouvelles dans une perspective de court terme, mais au-delà la prudence s’impose.