Les marchés vont monter alors que la trajectoire de croissance des résultats reste pentue. Une nouvelle expansion des multiples est peu probable.

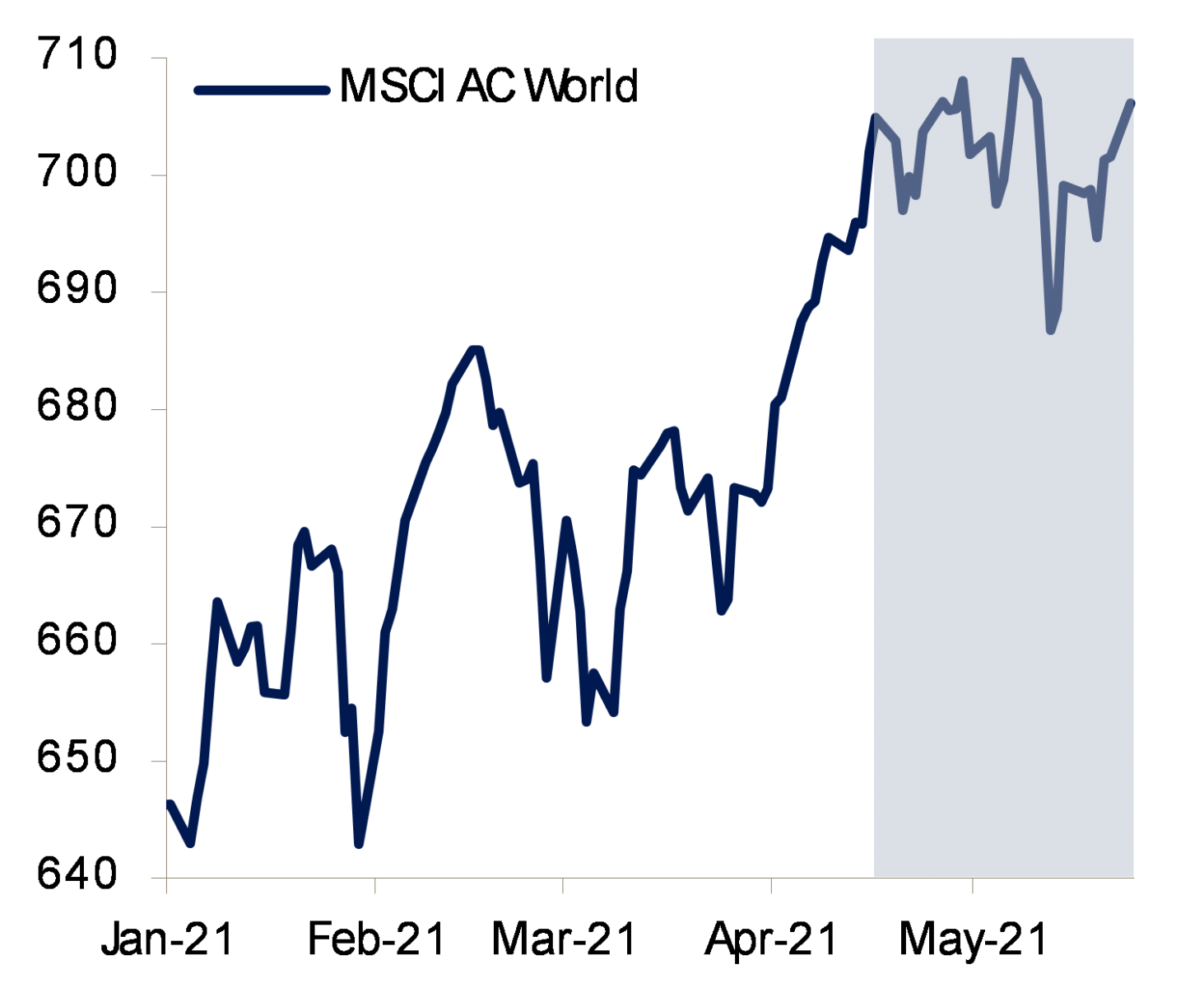

Les performances des marchés des actions ont légèrement décéléré ces dernières semaines. L’économie américaine est en effet passée d’une phase de redémarrage de début de cycle à un stade de croissance plus modérée. Les données publiées restent solides mais n’accélèrent plus. Selon nous, cette tendance va se poursuivre au cours des prochains mois. Par conséquent, les marchés vont probablement progresser dans la mesure où la trajectoire de croissance des résultats reste assez pentue, mais une nouvelle expansion des multiples est peu probable. Au niveau régional, l’Europe présente toujours plus d’attrait que les Etats-Unis et nous nous préparons à ce que les actions asiatiques offrent des perspectives plus prometteuses après le net repli des quatre derniers mois.

restent globalement solides, mais elles ont cessé d’accélérer.

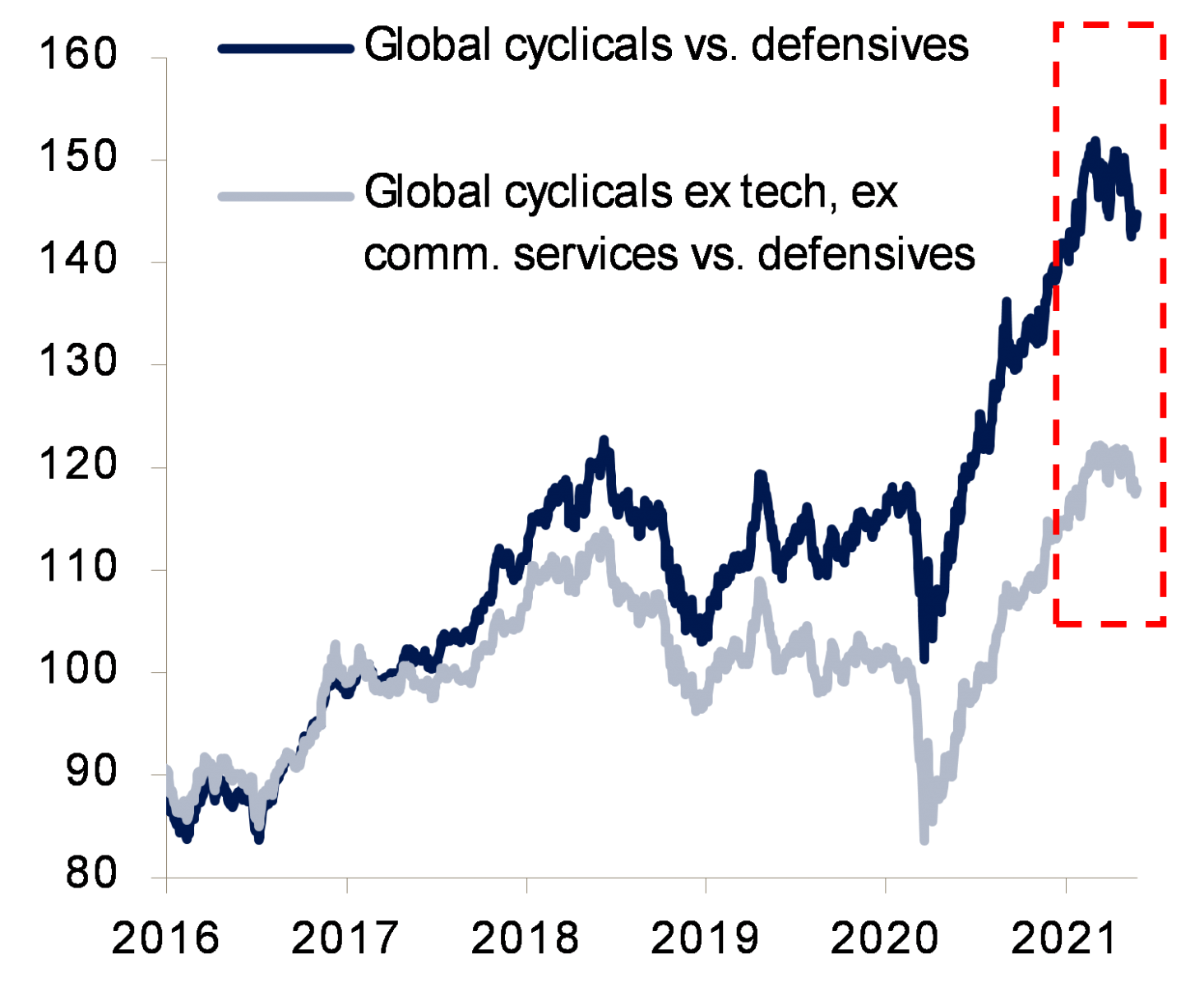

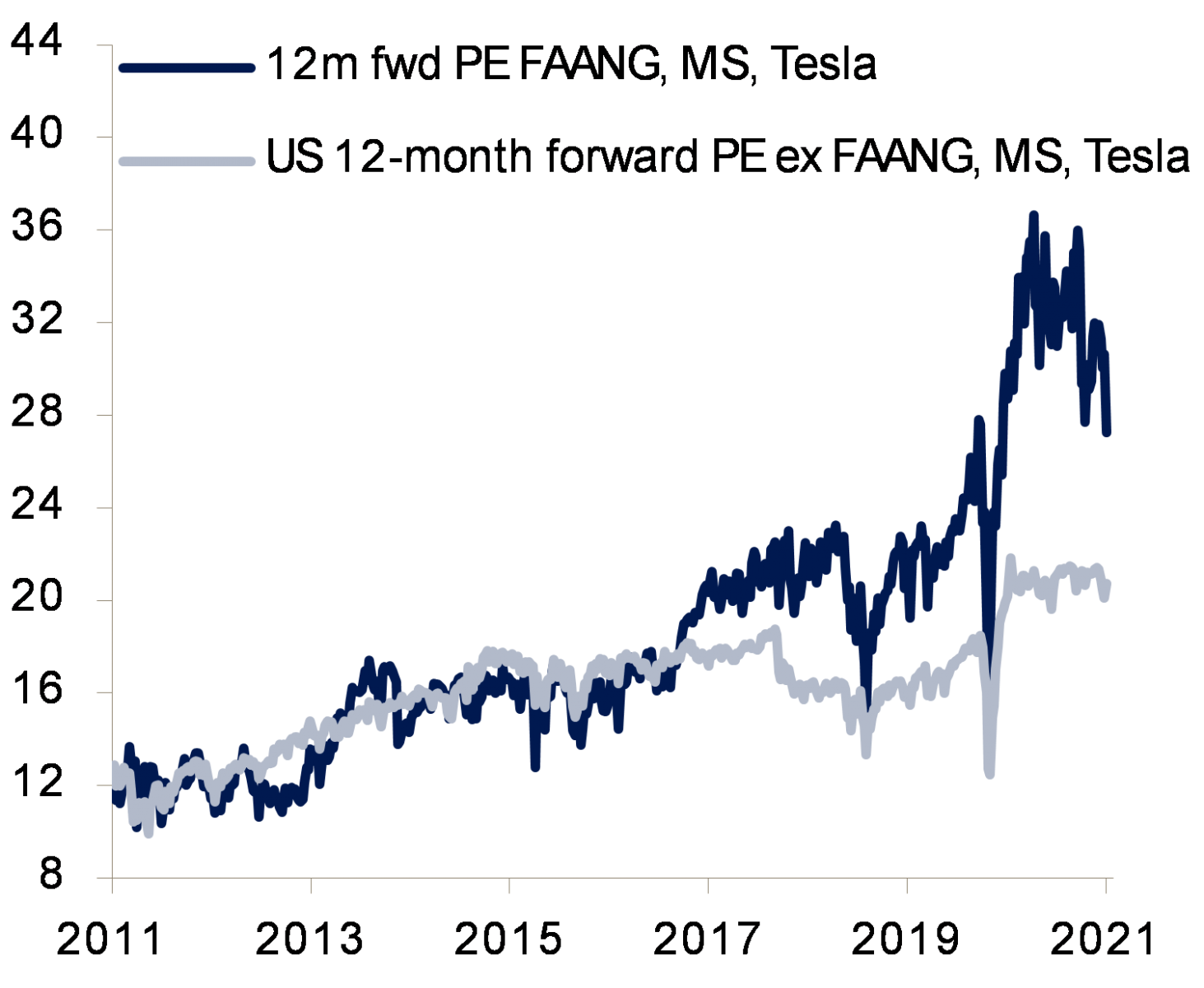

Après une période de forte accélération de la croissance qui s’est poursuivie durant une bonne partie du premier semestre 2021, le cycle économique américain est entré dans une nouvelle phase: les données macroéconomiques restent globalement solides, mais elles ont cessé d’accélérer. Les marchés des actions ont réagi comme ils l’ont (presque) toujours fait dans de telles situations: ils ont cessé de progresser. Les valorisations sont mises à l’épreuve – le marché réexamine ses hypothèses quant à la trajectoire future de la reprise – et le leadership du marché a changé alors que la reprise des valeurs cycliques marque le pas.

La phase prolongée de nette surperformance des valeurs cycliques a pris fin à la mi-mars et les secteurs à forte intensité technologique ont abandonné la majeure partie des gains engrangés depuis le début de l’année, tandis que les secteurs défensifs ont pu regagner un peu de terrain et bénéficier de la diminution des pressions haussières sur les taux américains. La seule poche du marché dont la trajectoire haussière a été peu ou pas perturbée est celle des actions de valeurs, les secteurs de la finance et de l'énergie ayant continué de surperformer en avril et mai.

La modération de la reprise a surtout pris la forme d’une baisse des valorisations qui, outre les pressions liées à la stagnation des cours, ont également subi les nettes révisions à la hausse des prévisions de bénéfices.

A cet égard, le cycle actuel diffère nettement des précédents. Le redressement des résultats a été proprement spectaculaire, et les entreprises ont enchaîné les records trimestriels. Aux Etats-Unis, 87% des entreprises ont dépassé les prévisions du consensus au premier trimestre, marquant un nouveau record après un second semestre 2020 déjà solide. Les révisions des prévisions de bénéfices ont bondi, atteignant des sommets pluriannuels aux Etats-Unis et un record historique en Europe.

Au second semestre, le soutien aux actions sera probablement beaucoup plus modéré. Bien que la trajectoire de croissance des résultats reste assez pentue (le consensus prévoit une hausse de 5% du BPA à 12 mois aux Etats-Unis en fin d’année par rapport aux niveaux actuels), les révisions à la hausse devraient ralentir dans les mois à venir.

Parallèlement, les valorisations semblent intégrer un scénario macroéconomique assez solide. Cela ne signifie pas que nous prévoyons un repli prononcé des marchés ou une baisse significative des données économiques. Mais les niveaux de valorisation toujours élevés, le ralentissement des données macroéconomiques et la perspective de léger durcissement de la politique monétaire sont autant de raisons d’être moins optimistes qu’en début d'année.

de surprises macroéconomiques atteint un niveau record.

En termes de préférences régionales, nous avons mis l’accent sur les marchés européens au début de l’année et continuons de les considérer comme une proposition d’investissement intéressante par rapport à d’autres régions. Cela tient au fait que l’économie européenne est légèrement à la traîne, notamment en raison du retard pris dans les campagnes de vaccination. En conséquence, l’écart entre la zone euro et les Etats-Unis en termes de surprises macroéconomiques atteint un niveau record, ce qui laisse présager une nouvelle surperformance des actions européennes dans les semaines à venir.

Outre le renforcement de l’exposition à la zone euro et au Royaume-Uni, nous avons revu à la hausse la position sur les actions suisses au début du mois d’avril afin de refléter le mouvement de rotation des investisseurs, qui ont abandonné leur nette préférence pour les titres cycliques. En outre, nous souhaitons tirer parti des niveaux attrayants des valorisations suisses. Enfin, nous commençons à entrevoir davantage de potentiel d’appréciation sur les marchés asiatiques, lesquels évoluent en fonction de leur cycle macroéconomique depuis le début de l’année. Après une solide performance en 2020, le repli du cycle de crédit chinois a pesé sur les marchés de la région. Comme la conjoncture économique américaine paraît avoir culminé, la Chine pourrait bien prendre de nouvelles mesures de relance dans les mois à venir.

Or, toute inflexion du cycle de crédit chinois pourrait constituer un signal très positif pour un marché qui a souffert plus que toute autre région depuis le début de l’année.