L’incertitude est de retour: la prudence s’impose.

Stagflation, Evergrande, tapering, pénuries, hausse des coûts: il y a de quoi s’inquiéter. La peur et l’incertitude ont fait leur retour récemment, créant des poussées de volatilité sur les marchés. Le ralentissement de la croissance et la montée rapide de l’inflation font resurgir le spectre de la stagflation. Le sentiment évolue en fonction de ce risque majeur; l’appétit pour le risque a diminué tout au long du mois de septembre, marquant un tournant dans la remontée spectaculaire des actifs risqués de cette année. Cette situation survient à un moment inopportun où les banques centrales s’apprêtent à réduire leur soutien monétaire. La question est maintenant de savoir si ces risques vont se concrétiser et comment se positionner dans un tel environnement.

Que disent les données macro-économiques?

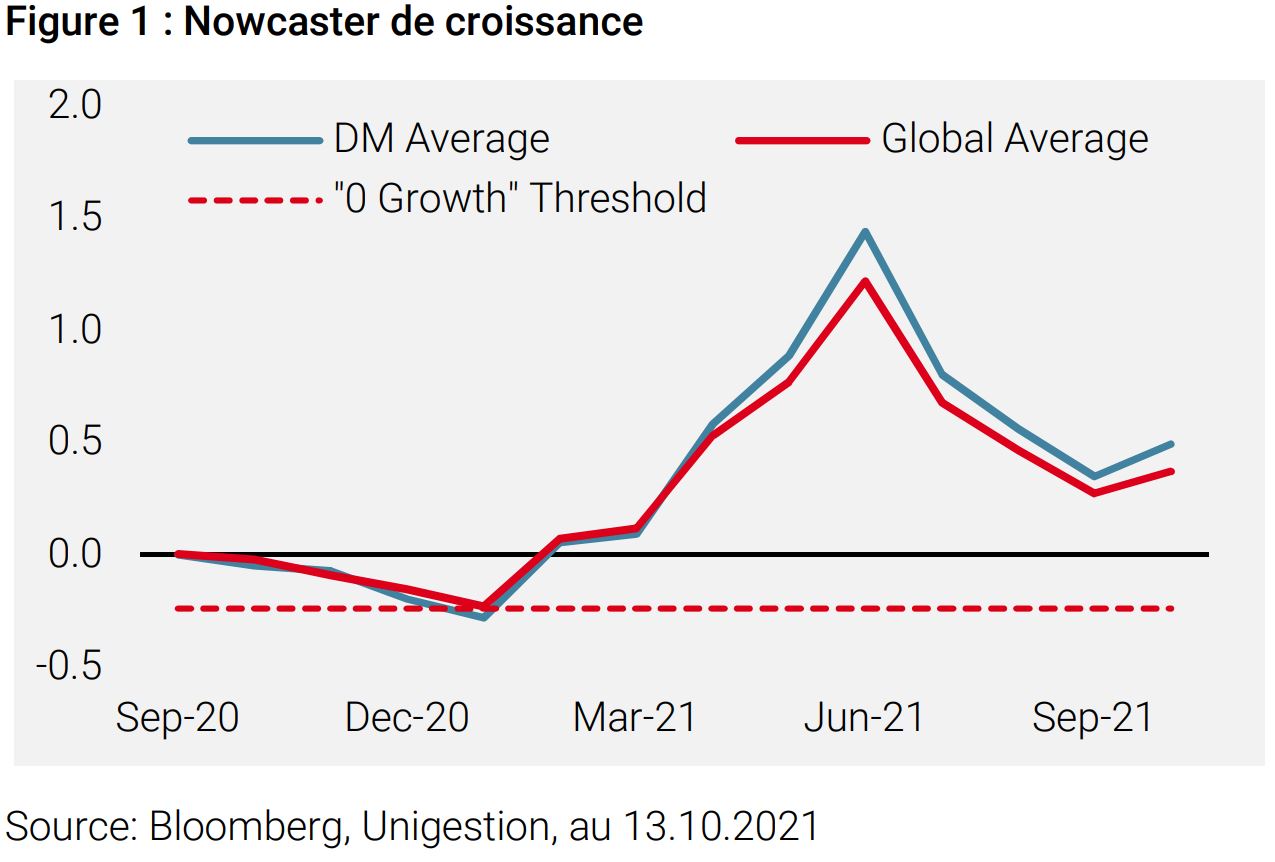

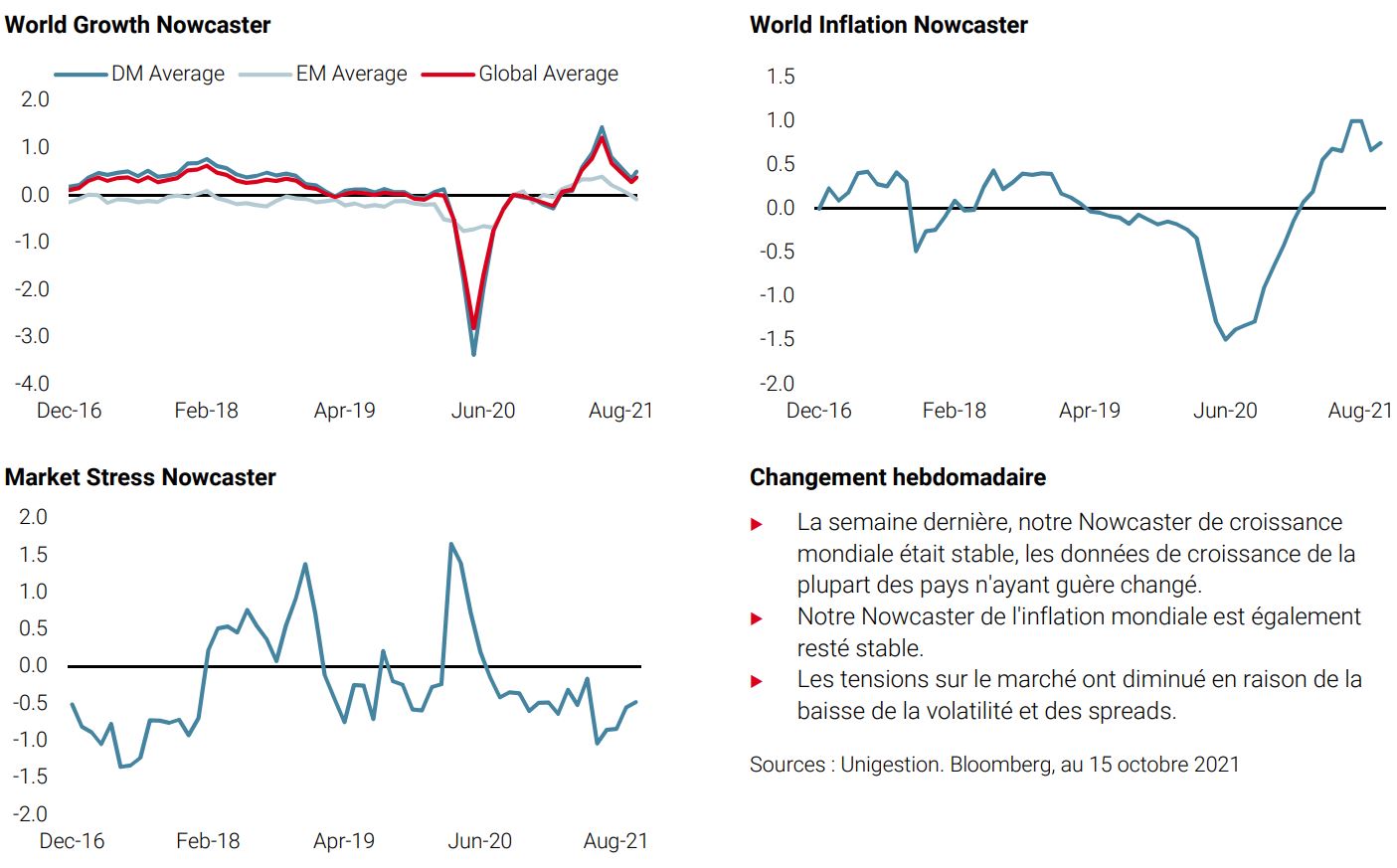

Nous avons longuement discuté du sujet dans nos publications récentes: dans l’équation «stag + flation», seule la partie inflation a posé un réel problème jusqu’à présent, et elle ne montre aucun signe d’apaisement. L’élément «stag» n’est toujours pas problématique, la croissance étant pour l’instant égale ou supérieure à son potentiel, même si le ralentissement observé depuis l’été dernier est inquiétant. Si l’activité économique se stabilisait autour des niveaux actuels, la stagflation pourrait être évitée car les taux de croissance seraient suffisants pour neutraliser l’inflation anormalement élevée à laquelle nous sommes actuellement confrontés. Cela donnerait le temps aux goulets d’étranglement de l’offre de se résorber et à l’inflation de s’estomper, lentement mais sûrement. Notre Nowcaster de croissance montre depuis un mois des signes de stabilisation à un niveau qui révèle une activité économique supérieure au potentiel dans les pays développés: un signe positif après trois mois de décélération depuis les points hauts.

Par conséquent, nous restons d’avis que la stagflation tant redoutée reste un risque plutôt qu’une réalité, et que la croissance du PIB réel restera positive en 2022.

Banques centrales: les prochains fauteurs de troubles?

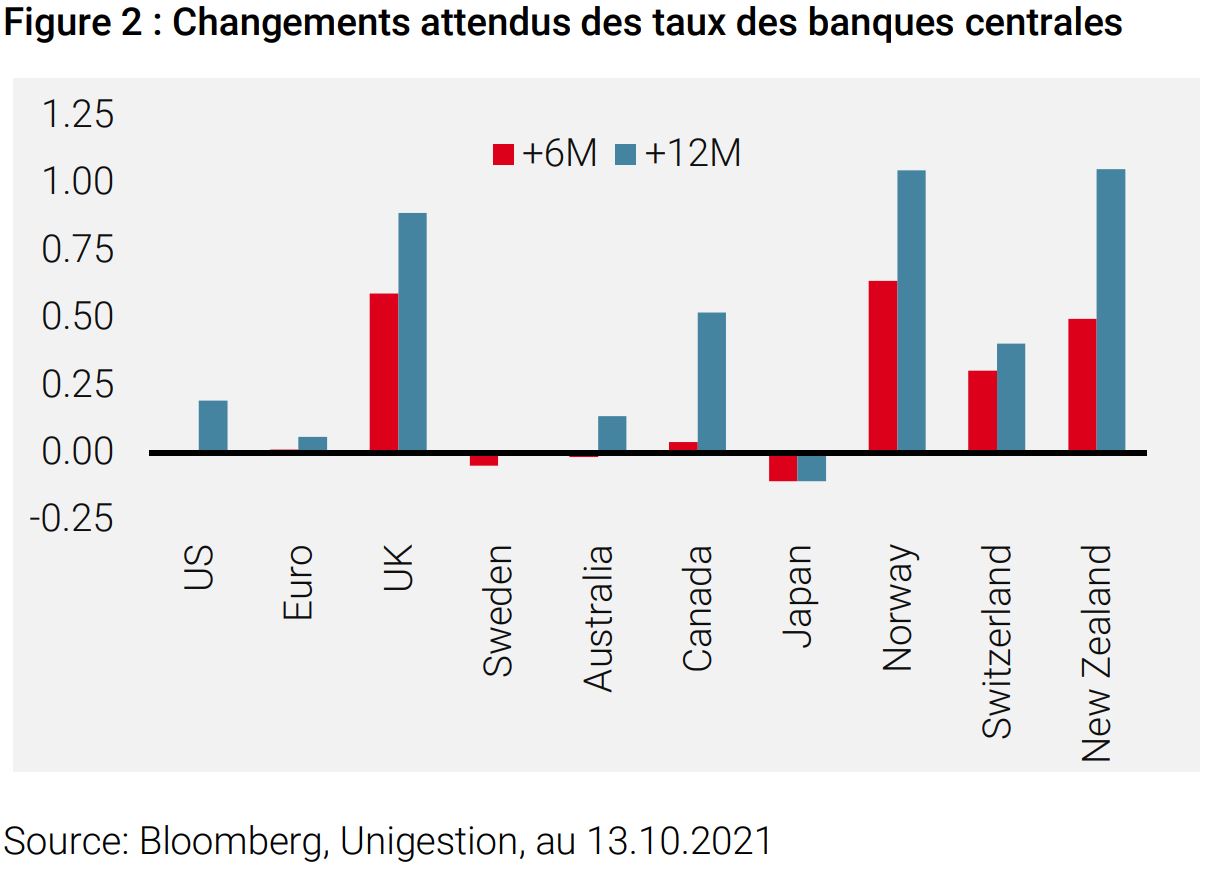

Le contexte macroéconomique est désormais moins favorable, cela ne fait aucun doute. Dans le même temps, les banques centrales s’éloignent des politiques monétaires ultra-libres. On observe d’importantes divergences dans cette phase de transition, mais la voie qui se dessine est celle du tapering et du resserrement des conditions monétaires à l’échelle mondiale. La flambée des prix remet en question l’attitude patiente des politiques, qui auraient dû se montrer plus vigilants quant à leur souhait principal : une inflation plus élevée. Le discours sur cette question a évolué et les commentaires sur le caractère «transitoire» du choc se font plus rares dans les déclarations des banques centrales. La réduction progressive du soutien monétaire (conditionnée à une reprise totale post-Covid) semble acquise, mais le resserrement (traditionnellement appliqué pour freiner la surchauffe des facteurs macroéconomiques) pourrait intervenir plus rapidement que prévu initialement. Le pricing du marché pour les hausses de taux a augmenté rapidement. La dispersion est importante, mais au moins quatre grandes banques centrales devraient relever leurs taux au cours des 12 prochains mois: la BOE, la RBA, la RBNZ et la BOC.

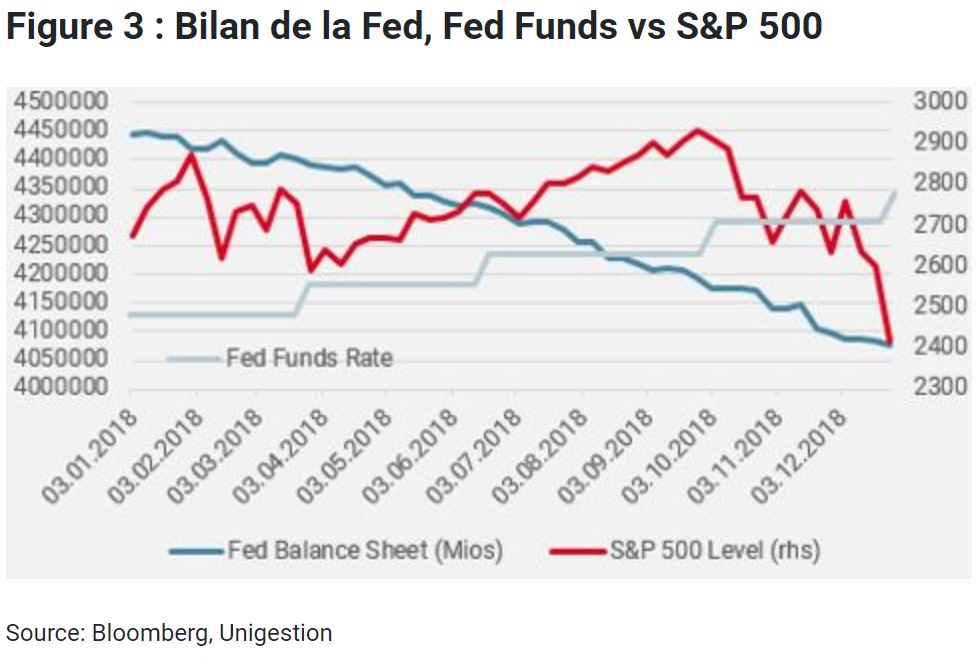

Sachant que le soutien monétaire ultra-accommodant a joué un rôle déterminant dans la performance des marchés financiers depuis la crise de COVID, son retrait n’est évidemment pas de bon augure à moyen terme. Cependant, la mise en œuvre de ces stratégies de retrait sera d’une importance capitale pour gérer les effets négatifs sur la stabilité financière. Selon nous, le tapering réduira les taux de rendement futurs, les ramenant à des niveaux de performance plus «normaux» ou moyens, ce qui est acceptable. Cependant, le resserrement pose un problème bien plus important. Historiquement, la réduction nette des bilans des banques centrales et/ou les hausses de taux ont eu un impact direct sur la demande, tant à Wall Street que «Main Street». L’exemple le plus récent est celui de 2018, lorsque les forces conjointes d’une réduction des bilans et des hausses de taux aux Etats-Unis ont entraîné la pire année pour les marchés actions depuis la crise financière mondiale de 2008.

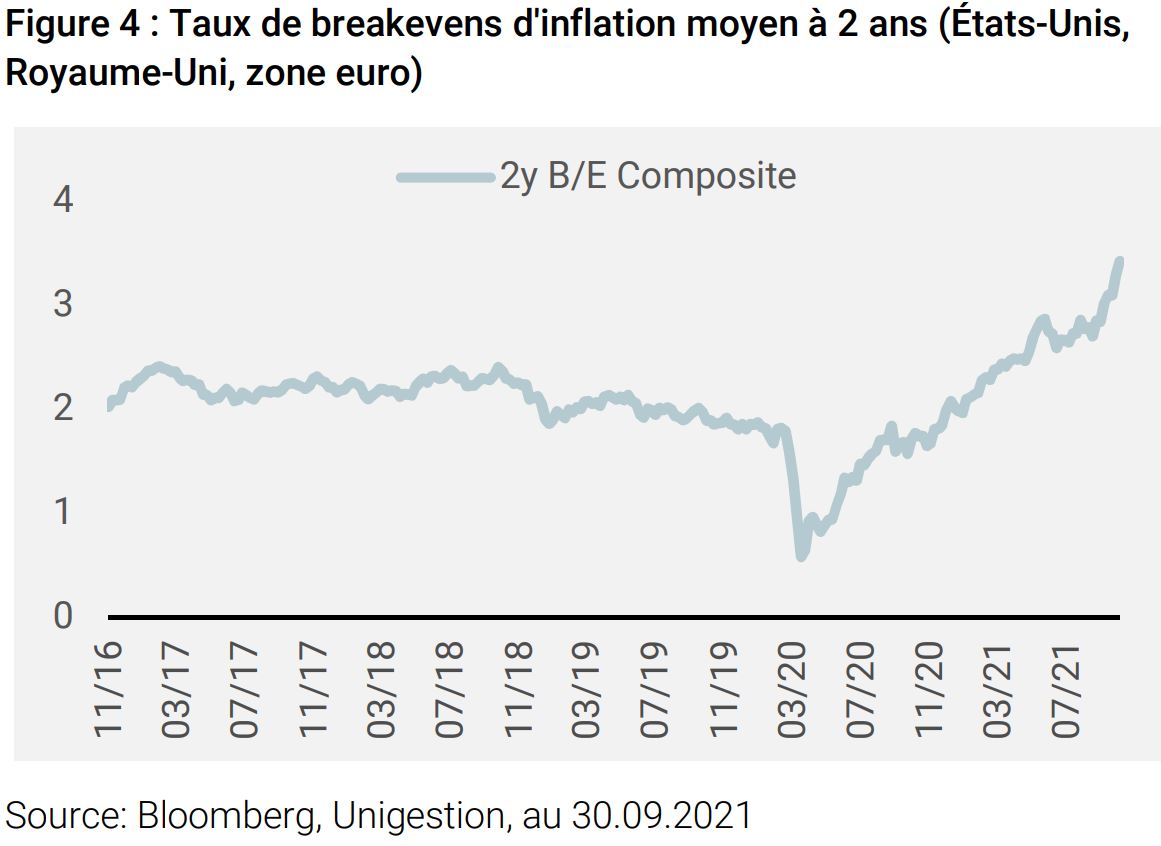

Le sentiment est devenu plus prudent

Des situations dangereuses peuvent survenir lorsqu’il existe un écart important entre le sentiment et les fondamentaux, ce qui conduit à la complaisance. Le mois de septembre a été marqué par un revirement net à cet égard, les niveaux de marché s’alignant sur ce nouvel environnement macroéconomique. Les actions ont corrigé, les spreads de crédit se sont élargis, les taux souverains et les breakevens d’inflation ont bondi. L’incertitude s’est accrue, les risques ont augmenté et les investisseurs ont réduit leur exposition au niveau mondial. Le risque d’inflation est désormais pris en compte et le niveau des anticipations (mesuré par les breakevens) est suffisamment élevé pour estimer que l’ajustement des mentalités a eu lieu: l’inflation sera supérieure à la moyenne au cours des prochaines années et les investisseurs utilisent les outils dont ils disposent pour s’en protéger. Côté actions, un grand point d’interrogation demeure quant à l’impact de la hausse des prix des intrants sur la rentabilité des entreprises et leur capacité à répercuter ces coûts sur les consommateurs. Procter & Gamble, FedEx, Nike et BMW font partie de la longue liste des entreprises qui ont augmenté leurs prix, mais leur capacité à poursuivre dans cette voie va diminuer si elles veulent éviter que la demande s’effondre. En plus de la flambée des prix des intrants et du pouvoir de fixation des prix, les problèmes logistiques et les blocages représentent un risque important pour le chiffre d’affaires si les entreprises ne sont pas en mesure de répondre à la demande. À cet égard, la saison des résultats du troisième trimestre sera encore plus scrutée que d’habitude, en particulier les prévisions, car elles donneront lieu à des ajustements de la valorisation et des bénéfices attendus à moyen terme. La volatilité devrait s’accroître au cours de cette période, et la dispersion entre les résultats positifs et négatifs devrait être importante.

Restons calmes, soyons patients

Les changements dans la dynamique macroéconomique nous ont amenés à adopter une position plus prudente, en attendant une vue plus claire de la situation. L’incertitude reste élevée même si le contexte observable reste positif. L’instabilité engendre généralement des comportements excessifs, avec de fortes fluctuations et sans direction claire. Par conséquent, nous maintenons nos convictions fondamentales pour profiter d’une inflation élevée en étant longs en breakevens d’inflation et en matières premières cycliques. Nous attendrons que les risques et les incertitudes diminuent avant d’augmenter les expositions aux actifs risqués.