Comment les investisseurs peuvent-ils concilier la recherche de la maximisation de la performance avec la protection contre les drawdowns?

L’environnement fondamental demeure selon nous porteur pour le high yield européen et les investisseurs devraient continuer de bénéficier d’un carry (portage) attractif. Les émetteurs high yield sont moins endettés, mieux notés et présentent des ratios de couverture plus élevés en moyenne que ces dernières années1.

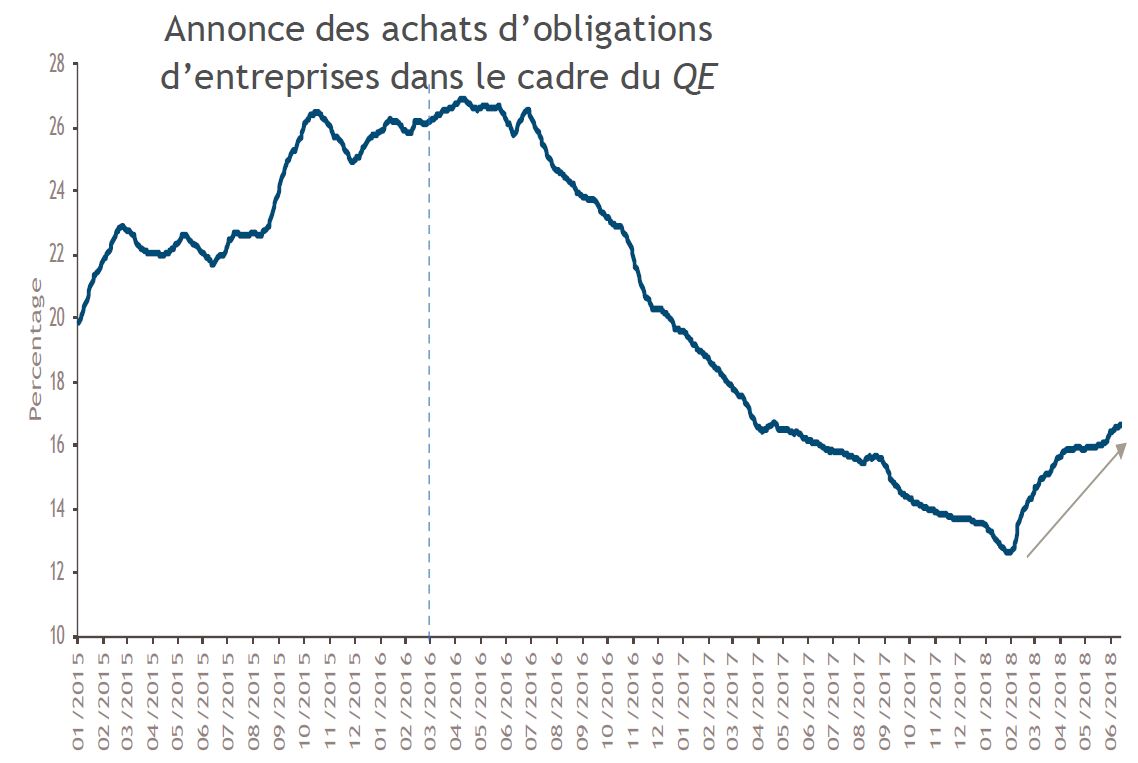

Pour autant, 2018 est en train de devenir une année de transition dans la mesure où le marché commence à envisager la suite après le quantitative easing (QE) de la BCE. La hausse des taux, la stagnation ou l’élargissement des spreads de crédit et l’accroissement de la volatilité redeviennent des caractéristiques des marchés du crédit.

Dans ce contexte, nous sommes convaincus que la gestion active et la sélection de titres vont à nouveau s’avérer décisives, et que les gérants vont avoir besoin de l’ensemble de la palette des instruments financiers à leur disposition pour assurer sans heurt la transition vers un nouveau régime.

Les mesures sans précédent prises par les Banques centrales ont eu un impact prononcé sur les actifs risqués au cours des deux dernières années. D’après nos observations sur le marché du crédit, la dispersion des spreads a été pratiquement effacée et l’approche bottom-up de la sélection de titres n’a pas nécessairement été récompensée.

Alors que nous commençons à observer le lent processus de retrait de ces mesures exceptionnelles, il est selon nous inévitable que la dispersion des spreads augmente par rapport à des niveaux historiquement bas et que la sélection de titres de crédit devienne un facteur de différenciation significatif. Distinguer les bonnes obligations d’entreprises des mauvaises va à nouveau être le facteur déterminant des performances.

Le graphique 1 montre que les spreads de la plupart des obligations s’établissaient à leur plus bas niveaux, au sein d’une fourchette étroite, à la fin du troisième trimestre 2017 (courbe grise). Nous observons désormais le début d’une normalisation avec des spreads qui tendent à refléter davantage des fondamentaux contrastés (courbe bleue foncée). Nous nous attendons maintenant à ce que les spreads soient plus en ligne avec les primes de risque intrinsèques des obligations d’entreprises, à l’instar de la situation antérieure au QE (courbe bleue claire).

De même, nous pensons que la réaction du marché aux épisodes de risque politique ou macroéconomique ne va plus être amortie par le soutien de la BCE. Il est donc probable que nous assistions à des phases de volatilité plus prolongées. D’ailleurs, nous pouvons déjà observer ces signes (Graphique 2).

A mesure que la volatilité fait son retour sur les marchés, les stratégies d’investissement capables de mettre en place des couvertures stratégiques et tactiques pourraient offrir de meilleures performances ajustées du risque que les stratégies moins flexibles.

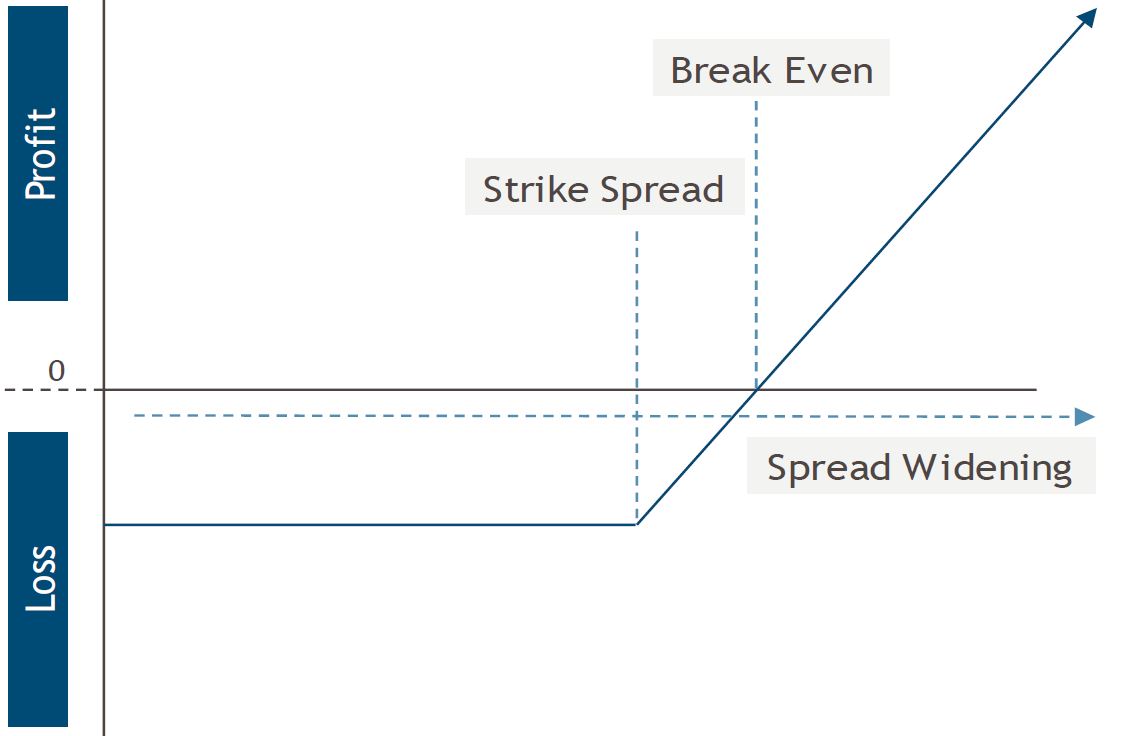

Nous pensons que la mise en place d’une protection structurelle du portefeuille est judicieuse à cet égard et qu’une façon intéressante d’y parvenir est de recourir à des options sur le crédit (Graphique 3).

Aussi rassurante soit-elle, cette protection du portefeuille n’est toutefois pas sans coût et nous pensons qu’il est essentiel de trouver un moyen de la financer en évitant de trop amputer la performance du portefeuille.

Les investisseurs bénéficiant d’un mandat flexible et d’un accès à des instruments d’investissement autres que les obligations peuvent générer de l’alpha afin de compenser le coût de ces couvertures.

Un exemple de cette flexibilité pourrait être la capacité d’investir soit par le biais de credit default swaps (CDS), soit d’obligations.

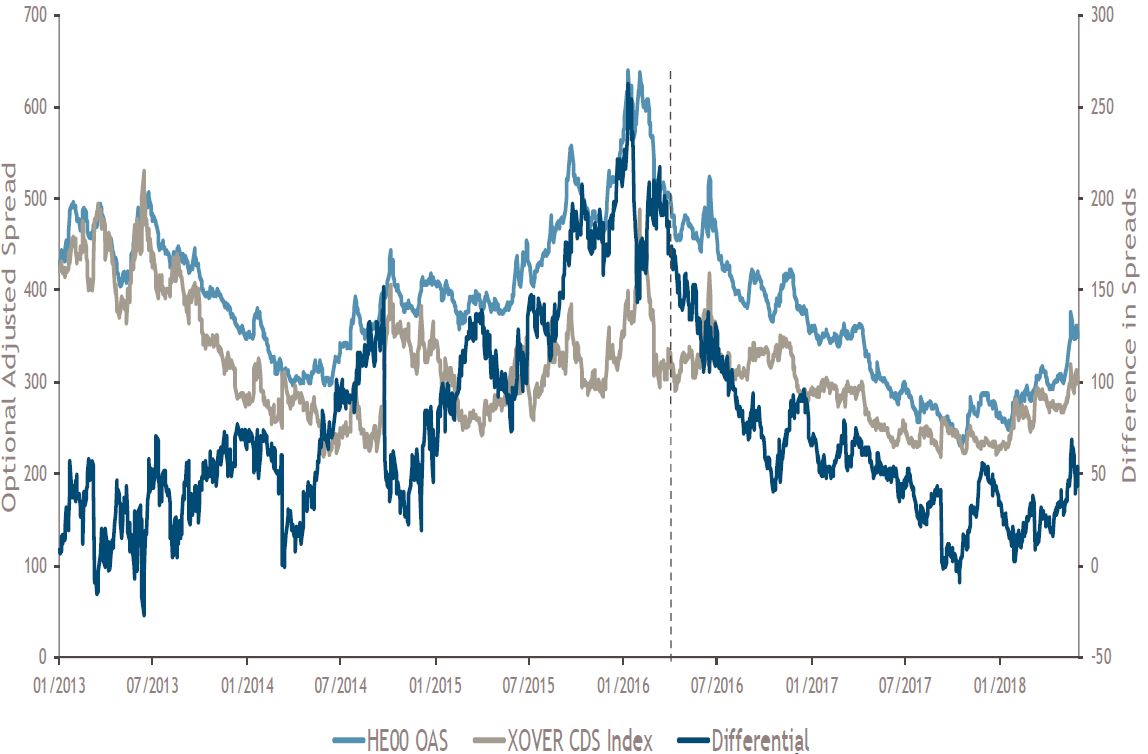

Des produits dérivés tels que les CDS peuvent être utilisés de diverses façons afin d’améliorer les performances. Comme l’illustre le Graphique 4, les CDS sont historiquement bon marché par rapport aux obligations et choisir l’instrument offrant le meilleur potentiel de performance totale peut conduire à une génération d’alpha significative par rapport à une pure stratégie obligataire.

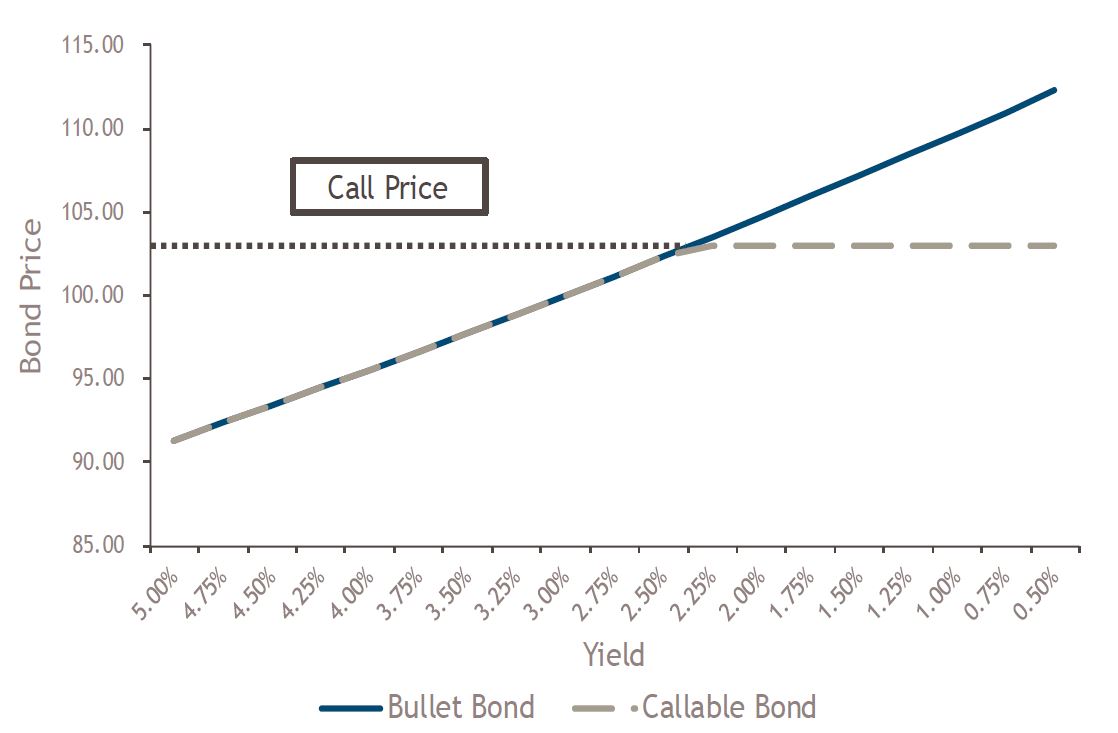

La faculté d’investir via des CDS est particulièrement intéressante sur le marché high yield, impacté par le poids des calls. Pour rappel, les calls ont une caractéristique commune à de nombreuses obligations high yield (70% du marché - source: indice BofA Merrill Lynch (HE00), au 15 juin 2018).

Cela signifie que les obligations high yield ne peuvent pas participer pleinement à tout rallye de resserrement des spreads, puisque le call peut être exercée par l’émetteur de l’obligation, limitant ainsi l’appréciation du cours de l’obligation. En revanche, les CDS se comportent de la même manière que les obligations infine et peuvent donc continuer de s’apprécier, ce qui lui confère une convexité supplémentaire (Graphique 5).

Une autre façon de créer de l’alpha est de chercher à générer des performances à partir de sources qui ne dépendent pas de l’orientation du marché. Nous pensons que les distorsions créées par le QE, comme par exemple les niveaux historiquement faibles de la dispersion des spreads, ont créé un environnement riche en opportunités pour les arbitragistes.

Selon nous, des corrélations anormalement étroites entre des obligations d’entreprises de différente qualité, ou des courbes de crédit clairement faussées, devraient commencer à se normaliser et être synonymes de gains pour ceux qui sont positionnés en vue d’exploiter ces anomalies.

Dans la mesure où le régime change et que le marché trouve un nouvel équilibre pour les actifs risqués sans le soutien du QE, nous pensons que les gérants de portefeuilles actifs utilisant les instruments décrits ci-dessus peuvent naviguer efficacement dans cette période de transition et qu’une exposition au high yield européen a toute sa place en tant que position stratégique au sein des portefeuilles desinvestisseurs.