Combien de temps le pétrole peut-il encore briller?

Le pétrole est à nouveau sous les feux de la rampe et atteint des niveaux jamais vus depuis 2014. Après avoir traité en territoire négatif au début de la pandémie en 2020, nous sommes à nouveau confrontés à un baril de Brent à plus de 100 dollars. Un marché tendu associé à un risque géopolitique croissant de la part de l’un des principaux producteurs mondiaux a créé la tempête parfaite pour le marché de l’or noir. Selon certains analystes, le pétrole pourrait atteindre 150 dollars dans un avenir proche. Pourtant, au cours des dernières années, les politiques de lutte contre le changement climatique, le boom du pétrole de schiste et la pandémie ont permis d’éviter toute pénurie de pétrole et de garder les prix bas, la demande étant en baisse et l’offre abondante. Fait intéressant, les deux dernières décennies ont également joué un rôle clé dans l’évolution du prix du pétrole vers les 100 dollars et plus d’aujourd’hui. Bien que le pétrole pourrait continuer à briller dans un avenir proche, nous doutons que les prix restent au même niveau pendant la deuxième partie de l’année, car un certain nombre d’éléments favorables se manifestent du côté de l’offre.

L’effondrement fondamental

Pour se faire une idée claire pourquoi le monde est à nouveau confronté à un pétrole à 100 dollars, il faut remonter un peu dans le temps. Ces dernières années, une révolution silencieuse mais décisive a eu lieu, qui est à l’origine des problèmes d’approvisionnement auxquels nous sommes confrontés aujourd’hui: Le changement climatique. L’industrie pétrolière et gazière ayant fait l’objet de tant d’attention et de pressions au profit de technologies énergétiques plus propres, le secteur a subi un sous-investissement massif pendant des années. L’effondrement du pétrole pendant la pandémie a entraîné de nouvelles réductions des dépenses d’investissement par la plupart des géants pétroliers, aggravant encore le problème.

A la fin des années 2000, la flambée des prix du pétrole a déclenché une énorme vague d’investissements dans la chaîne d’approvisionnement pétrolière, qui a été à l’origine du boom des forages de schiste et a modifié la dynamique des marchés pétroliers pour les décennies à venir. Compte tenu de la flambée actuelle des prix, peut-on s’attendre à un résultat similaire ? Selon nous, cette fois-ci, c’est différent. Bien que l’on s’attende à une hausse des dépenses d’investissement, une grande majorité financera sans doute la transition énergétique et sera orientée vers des projets d’énergie renouvelable.

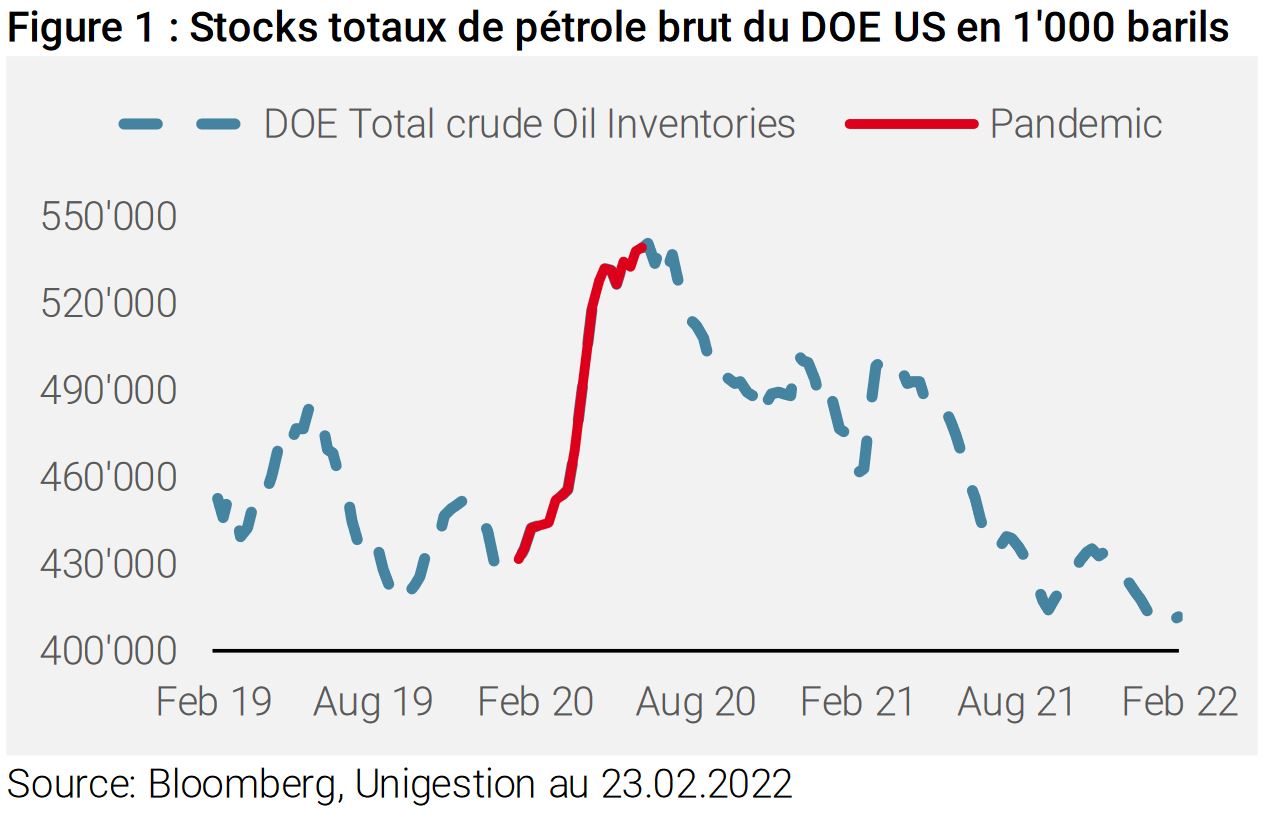

La pandémie de 2020 a créé un choc de demande important, une grande partie du monde étant paralysée. Les voyages ont été fortement réduits, tandis que la fermeture d’entreprises a freiné la demande de biens et de services. Étant à la source de la plupart des activités de la vie quotidienne, la demande de pétrole a donc été directement touchée. Le résultat a été une augmentation rapide des stocks de pétrole brut dans le monde entier. Les données sur les stocks de pétrole brut du ministère américain de l’énergie (DOE) le montrent clairement dans la figure 1.

Ce déséquilibre entre l’offre et la demande a fait chuter les prix, le monde étant inondé de pétrole. Certains gros titres pendant la pandémie ont même laissé entendre que les stocks de certaines régions du monde atteignaient rapidement leur pleine capacité. Fin avril 2020, les stocks de pétrole brut de l’Oklahoma Cushing aux Etats-Unis atteignaient près de 65,5 millions de barils, ce qui laissait un peu moins de 15% de capacité de stockage disponible. Cela explique comment l’inconcevable s’est produit lorsque le pétrole brut a traité en territoire négatif le 20 avril 2020. Alors que les contrats à terme proches arrivaient à échéance, les positions longues ont dû être liquidées dans un marché creux, ce qui a déclenché ce krach historique.

OPEP et OPEP +

Le cartel de l’Organisation des pays exportateurs de pétrole et ses membres ont également joué un rôle actif dans la série d’événements qui ont façonné le marché du pétrole brut depuis la pandémie. En mars 2020, l’Opep et ses alliés (Opep +) ne sont pas parvenus à un accord sur les réductions de production indispensables. Une guerre des prix a éclaté entre l’Arabie saoudite et la Russie, deux des cinq premiers producteurs mondiaux. Cela a encore aggravé le déséquilibre entre l’offre et la demande et a constitué un autre handicap pour le pétrole. Finalement, les membres de l’Opep se sont mis d’accord pour réduire la production à un seuil record de près de 10 millions de barils par jour en 2020 (environ 10% de la production mondiale), dans le but de rétablir l’équilibre sur un marché en panne.

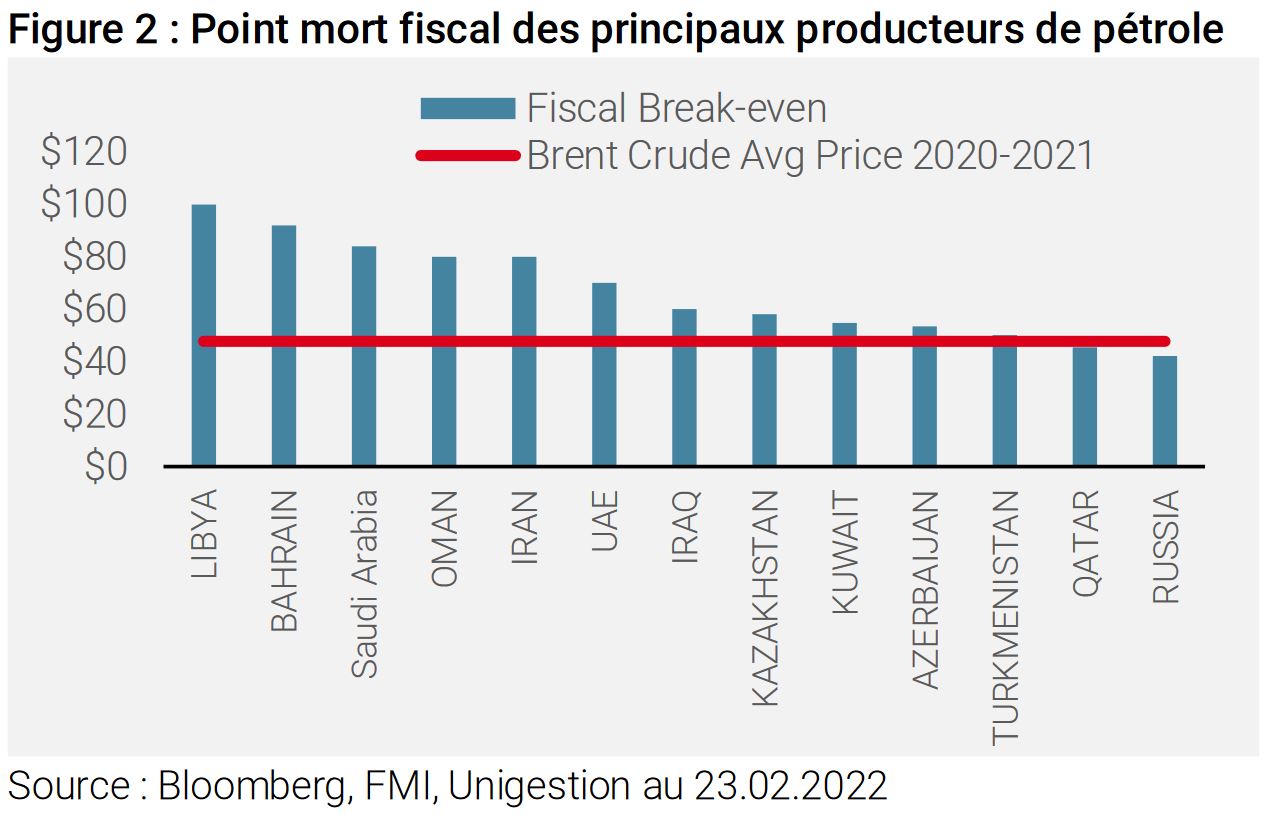

Si l’on examine le point mort fiscal des principaux producteurs et qu’on le compare aux prix moyens du pétrole brut Brent (référence mondiale) pour la période 2020-2021, on comprend pourquoi il fallait faire quelque chose pour les pays qui dépendent fortement des recettes pétrolières. Le prix du point mort fiscal du pétrole est le prix minimum par baril dont un pays a besoin pour faire face à ses dépenses prévues tout en équilibrant son budget.

La volte-face – de la pluie au beau temps

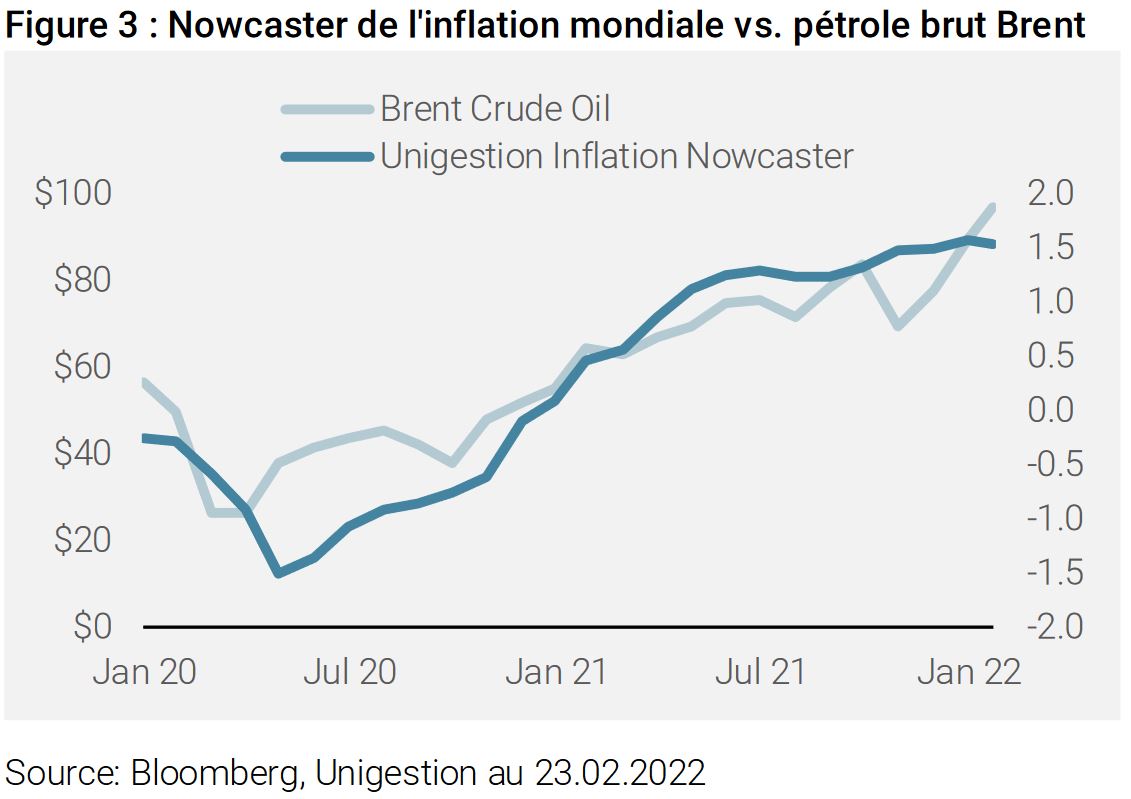

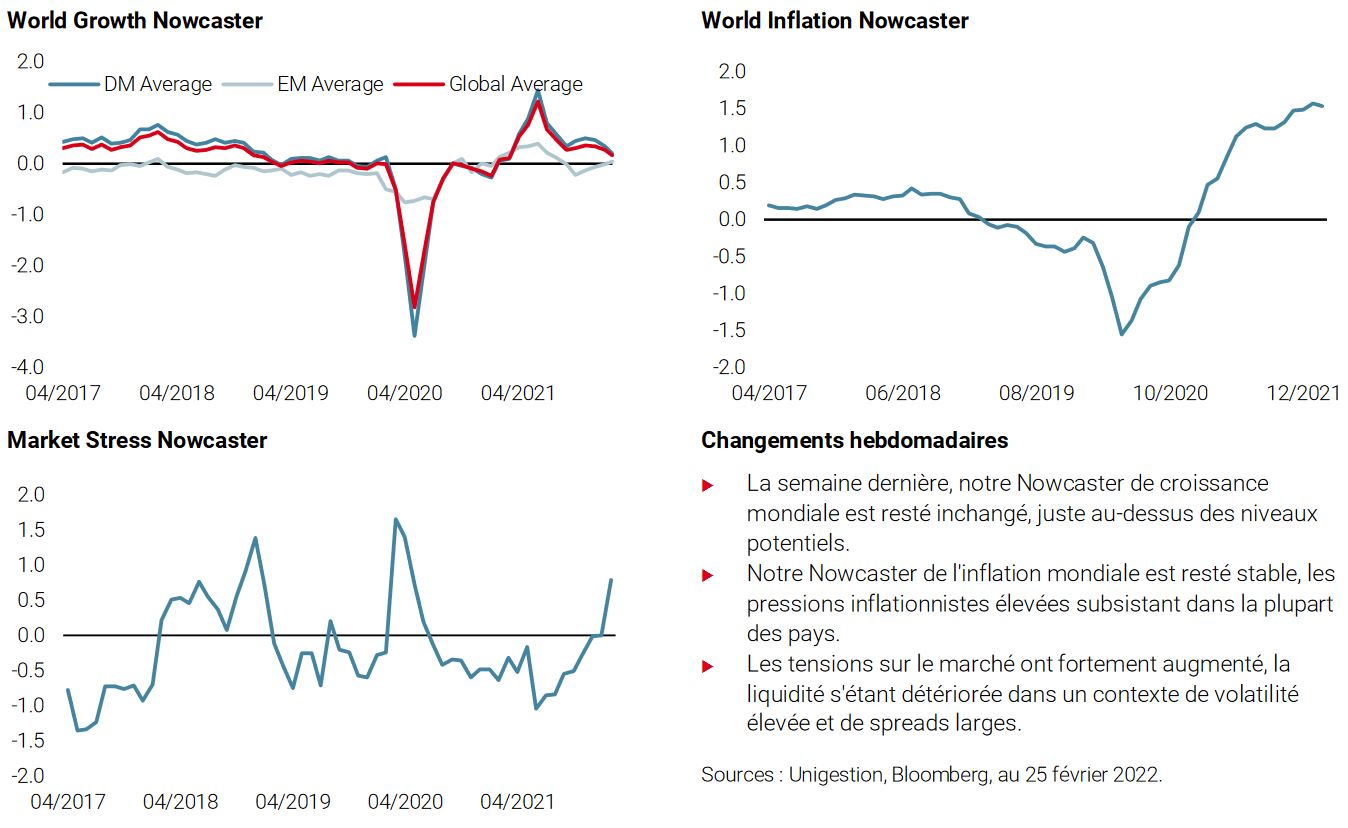

Alors que le monde émergeait de la pandémie et que le vaccin permettait aux économies de revenir à la normale, les prix du pétrole ont fait volte-face dans un nouveau revirement de l’équilibre entre l’offre et la demande. Plusieurs événements ont créé la tempête parfaite permettant au pétrole de franchir à nouveau la barre des 100 dollars. Alors que la demande explosait, les déséquilibres de l’offre se sont rapidement retournés. Les stocks de pétrole brut ont commencé à baisser fortement, inversant leur tendance pandémique à la hausse, comme le montre la figure 1 ci-dessus, et sont rapidement tombés en dessous de leur moyenne saisonnière, alimentant la rhétorique haussière. Le risque de surprise de l’inflation a rapidement augmenté et a créé des flux entrants, de nombreux investisseurs couvrant ce risque avec des positions longues sur le pétrole. Notre Nowcaster sur l’inflation, qui suit systématiquement le risque de surprise d’inflation, a évolué en tandem avec les prix du pétrole brut Brent, comme le montre la figure 3.

Sous la pression politique croissante de l’Occident et avec une forte reprise des prix, l’Opep a progressivement commencé à augmenter sa production après les réductions historiques effectuées en 2020. Cependant, elle n’a pas réussi à suivre de loin la forte poussée de la demande.

Pire encore, les conditions hivernales exceptionnellement rigoureuses ont exacerbé les pics de demande saisonniers. Cette situation arrive à un mauvais moment, car les politiques climatiques et énergétiques de la dernière décennie ont encore amplifié le déséquilibre entre l’offre et la demande. Cette situation survient également lorsque de nombreuses infrastructures énergétiques sont en maintenance et donc hors service, notamment en Europe.

Le dernier coup est venu de la géopolitique, jouant un grand rôle dans la dernière étape du rallye. Les rebelles houthis du Yémen ont lancé une série d’attaques de drones et de missiles sur les Émirats arabes unis, menaçant ainsi la production. Plus récemment, la détérioration des événements entre la Russie et l’Ukraine a fait grimper en flèche les prix du pétrole et du gaz, étant donné la forte dépendance de l’Europe à l’égard des exportations énergétiques russes. La Russie est l’un des principaux producteurs de pétrole au monde, avec l’Arabie saoudite et les États-Unis. La semaine dernière, la dégradation de la situation a poussé le pétrole brut Brent au-dessus de 100 dollars le baril.

Et maintenant?

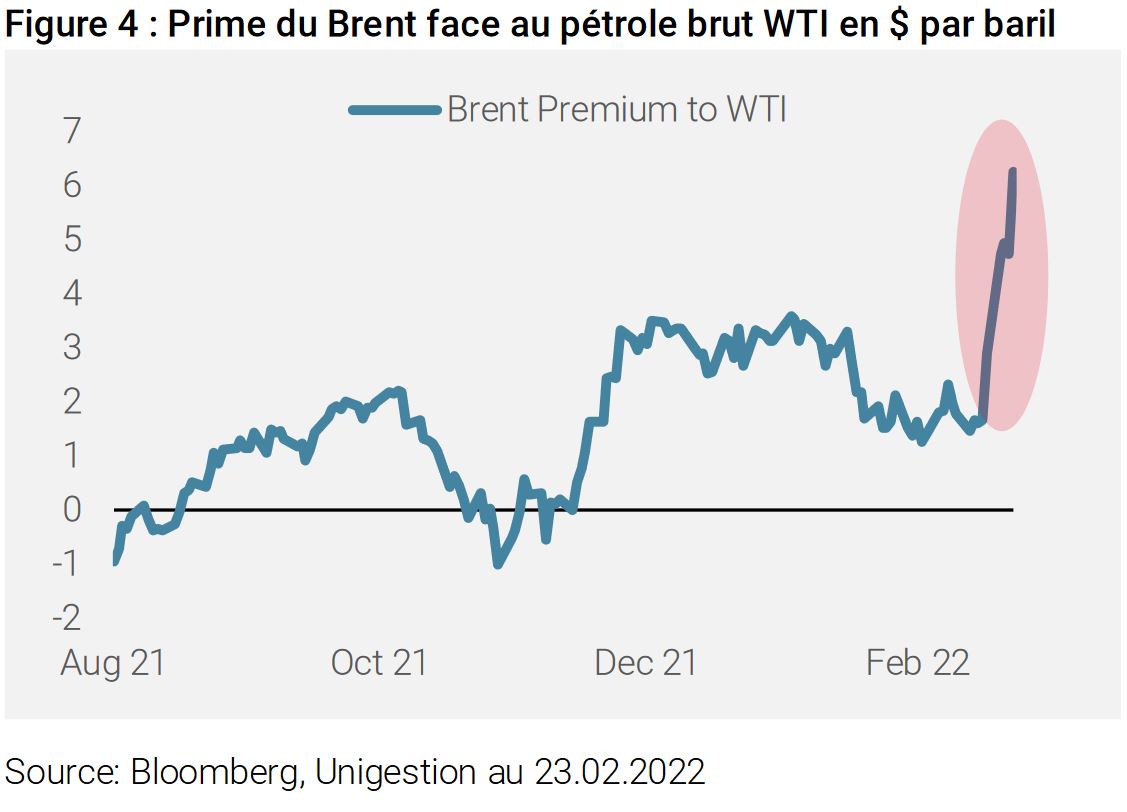

Il ne fait aucun doute que le marché du pétrole est actuellement tendu et que le climat géopolitique en Ukraine devrait maintenir les marchés de l’énergie à un niveau élevé. Le spread du pétrole brut WTI / Brent (figure 4) est un bon indicateur des tensions récentes: la prime du Brent par rapport au marché américain WTI atteint à nouveau des niveaux jamais vus depuis la pandémie.

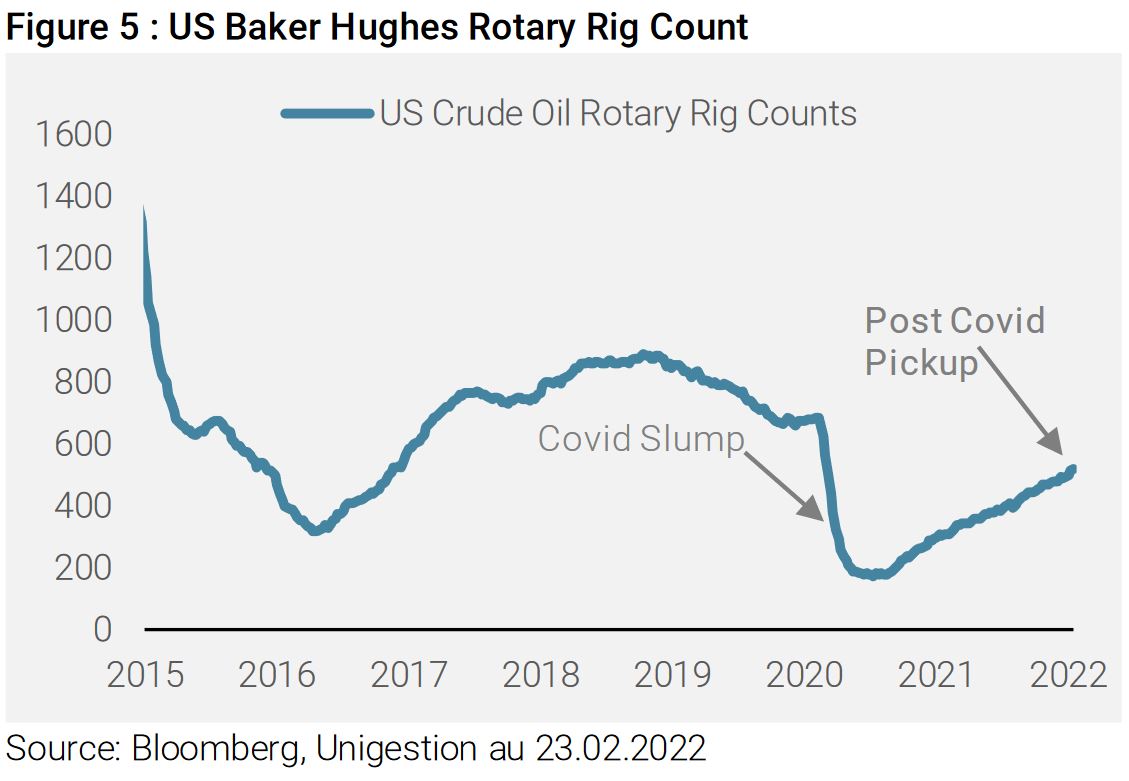

Il y a cependant un peu de lumière au bout du tunnel d’un point de vue fondamental. Nous sortons doucement de la période de pic saisonnier de la demande. Après l’effondrement de Covid, les mises en chantier de puits de pétrole et le nombre d’appareils de forage ont repris. Bien qu’il y ait un décalage entre le moment où ces projets sont formulés et celui où le pétrole arriver sur le marché, l’offre va finir par augmenter.

Compte tenu de la montée des prix qui a précédé la crise ukrainienne, une bonne partie de cette prime de risque est désormais incluse dans les prix. L’un de nos principaux scénarios pour cette année est que l’inflation devrait atteindre un pic, ce qui devrait atténuer la prime de couverture de l’inflation actuellement intégrée dans les positions longues sur le pétrole. Les chocs de prix, tels que celui que nous connaissons actuellement, finiront également par entraîner une destruction de la demande. L’autre élément très important est l’Iran et les multiples sanctions imposées sur ses services pétroliers et financiers au fil des ans. Les négociations entre l’Iran et les Etats-Unis sont sur le point de s’achever et pourraient aboutir à la levée de ces sanctions, ce qui constituerait un énorme soulagement pour le pétrole, car une offre supplémentaire considérable arriverait sur les marchés. Dans le contexte actuel, où la plupart des consommateurs sont durement touchés par la forte hausse des prix de l’énergie, les discussions entre les puissances mondiales et l’Iran ont plus de chances d’aboutir à un accord. Les Etats-Unis ont également confirmé la semaine dernière qu’ils allaient libérer du pétrole supplémentaire de leurs réserves stratégiques.

Conclusion

Nous avons été surpondérés sur les marchés de l’énergie tout au long de l’année dernière, car ils reflétaient l’une de nos principales convictions, à savoir que l’inflation serait durable. Nous avons récemment réduit notre surpondération de l’énergie à des niveaux plus neutres, mais nous continuons à surpondérer les actifs réels. Les pressions sur les prix du pétrole devraient s’atténuer à mesure que l’offre arrivera sur les marchés à la fin de l’année, à condition que la situation géopolitique ne se détériore pas davantage.