Sommes-nous proches des sommets?

Les premières semaines de l'année ont été marquées par des bouleversements majeurs en termes de politiques monétaires des banques centrales et de mouvements des marchés. Le passage d'un environnement de «Goldilocks» à la «normalisation» a été tout sauf progressif, pesant lourdement sur le sentiment des marchés. Les investisseurs se sont efforcés de s'adapter rapidement à ce nouvel environnement, en faisant face à un nombre croissant d'incertitudes: inflation, tensions géopolitiques entre la Russie et l'Ukraine, valorisation des actifs, rotations majeures en coulisses et hausse rapide des taux. Pour l'avenir, les investisseurs devront évaluer si tous ces facteurs négatifs ont déjà été pris en compte par les marchés, ou si nous avons atteint le pic du pessimisme et que le calme reviendra bientôt.

L'environnement macroéconomique a plafonné...

D'un point de vue macroéconomique, nous restons d'avis que l'inflation ralentira cette année et que les prévisions de resserrement sont allées trop loin, trop vite.

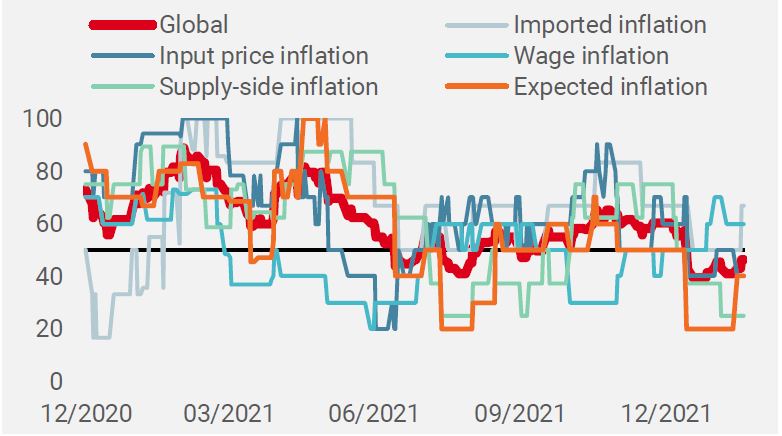

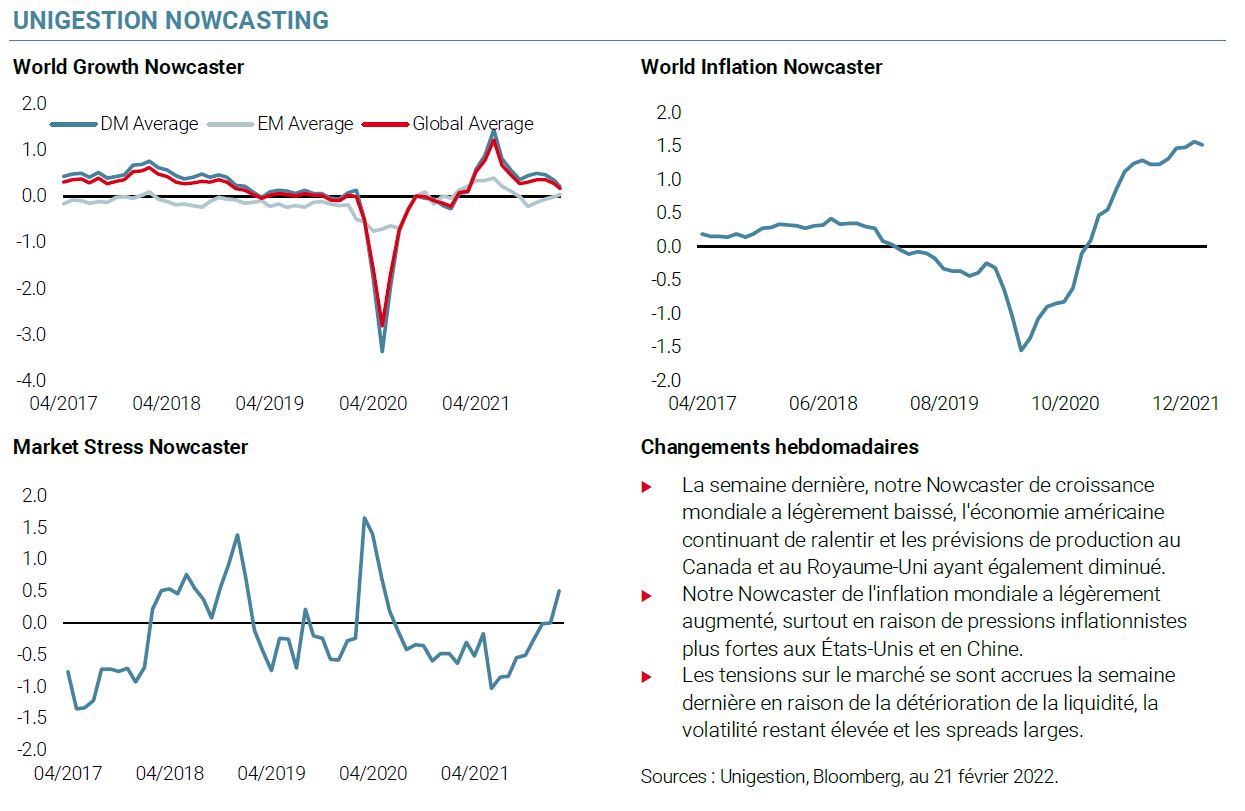

Tout d'abord, n'oublions pas que les niveaux très élevés d'inflation actuellement observés (et qui ont provoqué la volte-face des banques centrales) proviennent à la fois d'une demande record et de perturbations de la chaîne d'approvisionnement. La combinaison exceptionnelle d'injections massives de liquidités et de mesures de relance budgétaire après la crise Covid a provoqué un choc positif majeur au niveau de la demande (comme le montrent les chiffres de la croissance), tandis que les goulets d'étranglement persistants créés par la pandémie ont entraîné une augmentation rapide des prix des intrants. Lorsque ces éléments commenceront à s'estomper, les chiffres réels de l'inflation commenceront à reculer. Notre Nowcaster de l'inflation américaine s'est stabilisé à des niveaux élevés au cours des six derniers mois, indiquant un risque élevé d'inflation surprise (ce qui a été le cas). Cependant, il reste stable et n'augmente plus. Dans le même temps, son indice de diffusion (mesurant le pourcentage de données liées à l'inflation qui augmentent par rapport à celles qui diminuent) est tombé en dessous de 50% (contre une moyenne de 70% au second semestre 2021), en raison des coûts d'approvisionnement, comme le montre la figure 1.

Entre-temps, la croissance a également ralentie et se stiue désormais proche de son potentiel à long terme. Ce n'est pas un problème en soi, mais cela indique qu'après une année de consommation et d'investissement record, une réduction de la demande pourrait déjà être en cours en raison de la hausse des coûts et des prix qui ronge les marges des entreprises et le pouvoir d'achat des consommateurs.

Par conséquent, nous pensons toujours que la normalisation macroéconomique est elle aussi en cours, et que l'activité économique et l'inflation devraient se calmer dans le courant de l'année. Voilà pourquoi il nous paraît aussi que les attentes actuelles des investisseurs en matière de resserrement monétaire sont allées trop loin, trop vite.

... ainsi que le discours hawkish...

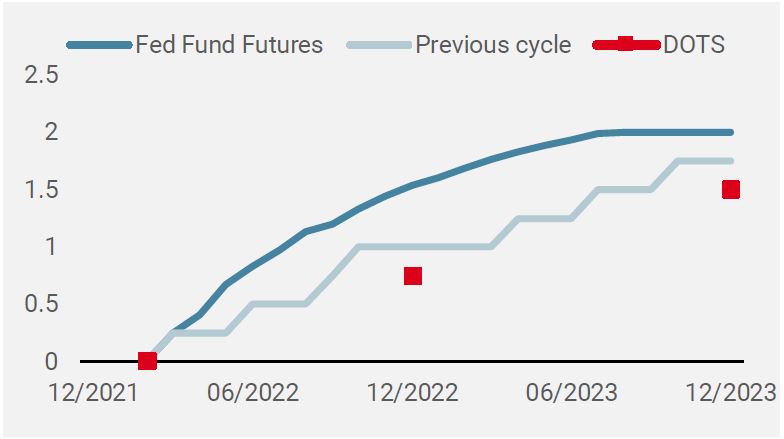

La comparaison des prévisions actuelles de relèvement des taux de la Fed avec le dernier cycle de hausses permet de comprendre à quel point les attentes des investisseurs diffèrent quant à son évolution. Étant donné qu'un resserrement total de 150 points de base au cours des douze prochains mois est actuellement pricé par les contrats à terme sur les Fed funds (soit six hausses de 25 points de base), les attentes sont: 1) beaucoup plus agressives qu'indiqué par les dot plots (trois hausses en 2022 et trois hausses en 2023); et 2) pour un rythme de hausse beaucoup plus rapide par rapport au cycle 2016-2018 où les hausses se sont produites progressivement, sur une base trimestrielle, comme le montre la figure 2.

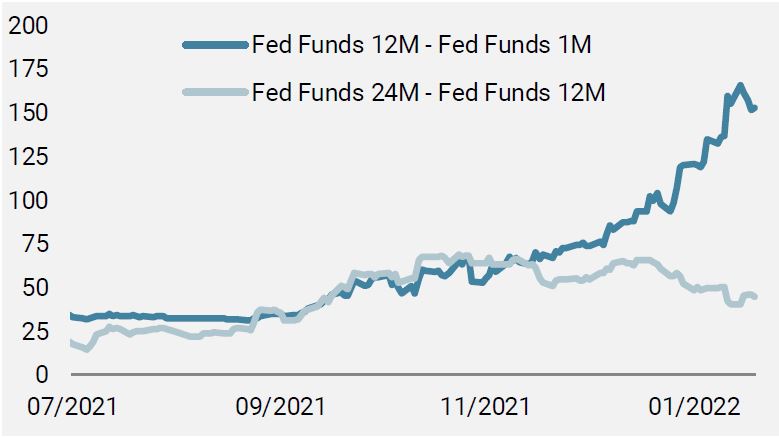

La divergence s'est massivement accélérée en janvier, comme le montre la figure 3, sous l'effet des déclarations des responsables de la politique monétaire et des fortes données de l'IPC. Depuis des années, les modifications de l'orientation future sont bien annoncées entre les réunions du FOMC afin d'éviter les surprises en matière de communication susceptibles d'entraîner une instabilité financière majeure. À cet égard, la prochaine réunion (16 mars) sera déterminante pour voir dans quelle mesure les points et les projections économiques vont évoluer. En effet, les opérateurs de marché risquent de devenir plus inquiets si les prévisions de croissance réelle venaient à baisser, alors que les hausses de taux se déplacent simultanément vers le haut. Le risque d'une erreur majeure de politique monétaire augmenterait et les prix des actifs pourraient s'ajuster violemment.

Malgré la rhétorique très hawkish de James Bullard (président de la Réserve fédérale de Saint-Louis), la définition de la politique monétaire est un processus démocratique où tous les membres du comité ont un rôle à jouer. Ces derniers jours, un certain nombre de membres de la Fed ont fait part de leurs préoccupations: agir trop rapidement pour lutter contre l'inflation pourrait entraver les perspectives de croissance, et la banque centrale américaine doit trouver le bon équilibre, rester dépendante des données et agir progressivement. Nous pensons donc qu'au vu du contexte macroéconomique actuel et de sa dynamique récente, un pic de «hawkishness» a peut-être été atteint, du moins pour le moment.

...mais le sentiment a faibli

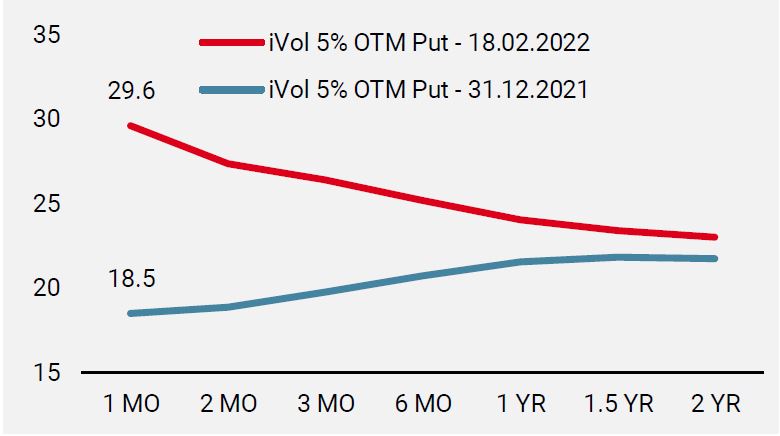

Ces changements rapides dans les attentes monétaires ont eu un impact sur le sentiment des investisseurs, le deleveraging se produisant dans la plupart des classes d'actifs sous la forme d'un choc de corrélation (lorsque les principales primes de risque chutent ensemble). La volatilité implicite a fortement augmenté en conséquence, les investisseurs se précipitant vers des couvertures à court et moyen terme contre une correction prolongée des marchés actions. Les courbes de volatilité sont passées de leur contango traditionnel à la backwardation, indiquant une très grande sensibilité aux événements à court terme, comme le montre la figure 4. Les niveaux actuels de volatilité impliquent des mouvements quotidiens moyens supérieurs à 1,5%, ce qui est bien supérieur à la volatilité réelle, malgré l'instabilité récente des marchés.

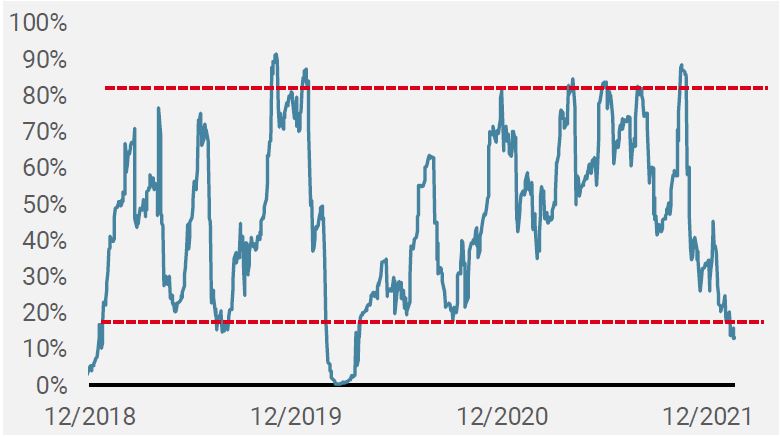

D'autre part, l'appétit pour le risque est en baisse depuis la fin du mois de novembre dernier, et se situe désormais à l'extrême pessimisme ou en est proche, comme le montre la figure 5. Ainsi, même s'il est peut-être trop tôt pour parler d'un creux de marché compte tenu des incertitudes entourant les évolutions macroéconomiques, la politique monétaire et les questions géopolitiques, il s'agit d'un facteur constructif à moyen terme.

La période «Goldilocks» est désormais révolue pour de bon, laissant place à une transition brutale vers la «normalisation» qui oblige les investisseurs à ajuster leurs allocations d'actifs. Après des années d'excellents rendements sur les marchés, le retour à la normale signifie un contexte économique moins rose et des performances attendues plus faibles. Pourtant, cela ne signifie pas qu'il n'y aura pas d'opportunités. Tant que la croissance réelle reste positive et que les banques centrales parviennent à éviter une erreur majeure, nous pensons que les marchés ont déjà pris des mesures importantes pour s'adapter à ce nouvel environnement. Il faudra faire preuve d'agilité pour naviguer dans cette dynamique de marché plus perturbée et moins linéaire.